「書類がたまってきたけれど、捨てていいのかわからないからとりあえず取っておこう」

こんな考えで、本来は捨ててもいい経理書類を適当に保存していませんか?

経理書類は法律に従うと最長10年間の保存が必要です。

経理書類を分類すれば5年で廃棄出来るものもありますが、そもそもその分類が手間であることと、5年で廃棄出来る書類の分量が少ないということがあるので、いっそのこと10年保存すると腹を括ってしまった方が実務上は楽でしょう。

しかし、10年というのはかなり長い期間です。

したがって、実際には、経営者の自己責任になりますが、税務調査のタイミングに合わせて、それより短い期間で廃棄されているケースがあります。

正確にルールを知ると共に、実際にはどう対応するのか?ということについて、説明したいと思います。

また、保存の仕方も併せてお伝えします。

簡単に実行に移せる方法を選んでご紹介しますので、この記事を読んで、ぜひオフィスをきれいにしてみてください。

Contents

1.会社法上の保存期間は10年・5年

会社法上の保存期間のルールは、以下の通りです。

1,商業帳簿や営業に関する重要な書類は10年

2,取引に関する帳簿や証憑書類は7年

3,各種報告書は5年

会社法や法人税法、所得税法など、様々な法律が関わってきますが、この3点を押さえておければまず問題ありません。

各ポイントにおける書類の具体例と解説は以下の通りです。

1−1.10年保存

10年保存しなければならない書類は、商業帳簿と、事業に関する重要な書類です。

会社法第四百三十二条2項

株式会社は、会計帳簿の閉鎖の時から十年間、その会計帳簿及びその事業に関する重要な資料を保存しなければならない。

1−1−1.商業帳簿

営業上の財産や損益を明らかにするために作成する帳簿と、その元になる帳簿を指します。

具体的には、貸借対照表、損益計算書、日記帳、元帳、仕訳帳などです。

1−1−2.事業に関する重要な書類

商業帳簿以外の重要書類のことを指します。

具体的には、株主名簿、利益処分案、取締役会議事録、契約書などです。

1−3.5年保存

5年保存しなければならない書類は、計算書類、事業報告書、監査報告書・会計参与報告書(監査役・会計参与を設置している場合に作成する報告書)です。

会社法第四百四十二条

株式会社は、次の各号に掲げるもの(以下この条において「計算書類等」という。)を、当該各号に定める期間、その本店に備え置かなければならない。

一 各事業年度に係る計算書類及び事業報告並びにこれらの附属明細書(第四百三十六条第一項又は第二項の規定の適用がある場合にあっては、監査報告又は会計監査報告を含む。) 定時株主総会の日の一週間(取締役会設置会社にあっては、二週間)前の日(第三百十九条第一項の場合にあっては、同項の提案があった日)から五年間

二 臨時計算書類(前条第二項の規定の適用がある場合にあっては、監査報告又は会計監査報告を含む。) 臨時計算書類を作成した日から五年間

これらの書類の分量は少ないので、わざわざ分けて管理することの方が面倒だと思います。ルールはルールですが、いっそのこと10年保存した方が楽でしょう。

1−4.帳簿の保存をしなかった場合の罰則

これらのルールを守らない場合、役員は百万円以下の過料が課せられることになっています。

会社法第九百七十六条

発起人、設立時取締役、設立時監査役、設立時執行役、取締役、会計参与若しくはその職務を行うべき社員、監査役、(以下省略)は、次のいずれかに該当する場合には、百万円以下の過料に処する。ただし、その行為について刑を科すべきときは、この限りでない。

(1号から7号は省略)

七 定款、株主名簿、株券喪失登録簿、新株予約権原簿、社債原簿、議事録、財産目録、会計帳簿、貸借対照表、損益計算書、事業報告、事務報告、第435条第2項若しくは第494条第1項の附属明細書、会計参与報告、監査報告、会計監査報告、決算報告(一部省略)の書面若しくは電磁的記録に記載し、若しくは記録すべき事項を記載せず、若しくは記録せず、又は虚偽の記載若しくは記録をしたとき。

八 (一部省略)第442条第1項若しくは第2項(一部省略)の規定に違反して、帳簿又は書類若しくは電磁的記録を備え置かなかったとき。

実際に、帳簿の保存でこの罰則の適用を受けることは少ないのですが、最大リスクを知らずして、ルールを守るか守らないかの判断をしてはいけませんので、知っておいてください。

2.税法上の保存期間は10年

税法上、経理書類は「原則として」7年間保存しなければなりません。

法人税法施工規則第五十九条

青色申告法人は、次に掲げる帳簿書類を整理し、起算日から七年間、これを納税地(第三号に掲げる書類にあつては、当該納税地又は同号の取引に係る国内の事務所、事業所その他これらに準ずるものの所在地)に保存しなければならない。

一 第五十四条(取引に関する帳簿及び記載事項)に規定する帳簿並びに当該青色申告法人(次項に規定するものを除く。)の資産、負債及び資本に影響を及ぼす一切の取引に関して作成されたその他の帳簿

二 棚卸表、貸借対照表及び損益計算書並びに決算に関して作成されたその他の書類

三 取引に関して、相手方から受け取つた注文書、契約書、送り状、領収書、見積書その他これらに準ずる書類及び自己の作成したこれらの書類でその写しのあるものはその写し

しかし、税法は政策的にコロコロ変わります。過去の損失を繰り越す期限が7年から9年に更新されたことに伴い、この記事を執筆している平成28年8月時点では、帳簿書類の保存期間が10年間に「延長」されています。

現在(平成28年8月)は、結果的に、会社法で要求される保存期間と税法上で要求される保存期間が一致してます。

【参考】No.5930 帳簿書類等の保存期間及び保存方法

(注2) 平成23年12月税制改正により青色申告書を提出した事業年度の欠損金の繰越期間が9年とされたことに伴い、平成20年4月1日以後に終了した欠損金の生じた事業年度においては、帳簿書類の保存期間が9年間に延長されました。 また、平成27年度税制改正により、平成29年4月1日以後に開始する欠損金額の生ずる事業年度においては、帳簿書類の保存期間が10年間に延長されています。

2−1.税法上、保存すべき書類

税法上保存しなければならない書類は、取引に関する書類と、証憑書類です。

2−1−1.取引に関する帳簿

取引の記録が詳細に記載された帳簿です。

例えば、売掛帳、買掛帳などです。

2−1−2.証憑書類

取引の成立の裏付になる書類です。

例えば、注文書、送り状、領収書、レシート、請求書、見積書などです。

2−2.税法上の罰則

税法上、帳簿保存に関しての罰則は、青色申告の取消という処分を通じて発生する仕組みになっています。

税務調査を受ける際に帳簿が保存されていないということが発覚することにいり、このペナルティーが課せられることになります。

(青色申告の承認の取消し)第百二十七条

第百二十一条第一項(青色申告)の承認を受けた内国法人につき次の各号のいずれかに該当する事実がある場合には、納税地の所轄税務署長は、当該各号に定める事業年度まで遡つて、その承認を取り消すことができる。(以下、一部省略)

一 その事業年度に係る帳簿書類の備付け、記録又は保存が前条第一項に規定する財務省令で定めるところに従つて行われていないこと 当該事業年度

(以下省略)

青色申告が取り消されたことにより、青色申告で受けられる税務上の恩典が全て受けられなくなります。例えば、欠損金の繰越、引当金の損金算入、政策的に定められた各種制度(最近では太陽光発電の即時償却制度が該当)です。

一言でいえば、節税が出来なくなるということです。

さらに、青色申告を取り消すことで、税務署側は「推計課税」が出来るようになります。推計課税というのは、帳簿に基づかずに、何らかの合理的なデータに基づいて法人所得の額を計算することをいいます。これは青色申告法人に対しては行うことが出来ないのです。

(推計による更正又は決定)第百三十一条

税務署長は、内国法人に係る法人税につき更正又は決定をする場合には、内国法人の提出した青色申告書に係る法人税の課税標準又は欠損金額の更正をする場合を除き、その内国法人(各連結事業年度の連結所得に対する法人税につき更正又は決定をする場合にあつては、連結子法人を含む。)の財産若しくは債務の増減の状況、収入若しくは支出の状況又は生産量、販売量その他の取扱量、従業員数その他事業の規模によりその内国法人に係る法人税の課税標準(更正をする場合にあつては、課税標準又は欠損金額若しくは連結欠損金額)を推計して、これをすることができる。

当然、税務署側の有利なデータを用いて所得の額を計算してきますので、推計課税をされないためには、青色申告法人で居続ける必要があります。そのためには経理書類を、しっかりと保存しておかなければならないということなのです。

3.制度上の保存期間と実務上の保存期間

ここまで制度上の 保存期間を説明してきました。法律で決められている以上、こればかりは「基本的には」従うしかありません。

しかし、実務上は、より短い期間分しか保存していない会社も少なからずあります。正しいルールを知らずに、捨ててしまっている会社があるという話ではありません(そういう会社も間違いなくあるとは思いますが)。正しいルールを知っていて、あえて、「自己責任で捨てている会社もある」という話です。

3−1.実務上の廃棄基準

経営者自身が株主であるオーナー会社の場合、会社が詐欺などの違法行為を行って刑事罰を受けるような場合を除き、帳簿保存の責任を問われるということはありません。つまり、経営者が経理書類を捨てても良ければOKということです。そうなると、オーナー経営者の場合には、税法の基準だけで考えれば良いということになります。

前述のとおり、税法上は、税務調査で経理書類の不備が発見されなければ問題にはなりません。

まず、税法で帳簿の保存期間が7年から10年に延長されているのは、欠損金の繰越期間が延長されたからです。したがって「繰越欠損金がなければ、実質的に問題は発生しません。したがって、8年以上前の書類は捨てても構いません。

次に、税務調査の遡及期間の問題です。

税務調査は一度調査を受けた期間であっても、遡って再度調査するということが許されています。その期間が、通常5年、最大7年とされています。

7年に延長されるのは、「偽りその他不正の行為」の存在が必要です。こうした行為をしていない。税務署からそうしたことを言われる可能性が全く無い、という経営者の方は5年で捨てても構わないということになります。

国税通則法第七十条

次の各号に掲げる更正決定等は、当該各号に定める期限又は日から五年(第二号に規定する課税標準申告書の提出を要する国税で当該申告書の提出があつたものに係る賦課決定(納付すべき税額を減少させるものを除く。)については、三年)を経過した日以後においては、することができない。

(以下、一部省略)

4 次の各号に掲げる更正決定等は、第一項又は前項の規定にかかわらず、第一項各号に掲げる更正決定等の区分に応じ、同項各号に定める期限又は日から七年を経過する日まで、することができる。

一 偽りその他不正の行為によりその全部若しくは一部の税額を免れ、又はその全部若しくは一部の税額の還付を受けた国税(当該国税に係る加算税及び過怠税を含む。)についての更正決定等

二 偽りその他不正の行為により当該課税期間において生じた純損失等の金額が過大にあるものとする納税申告書を提出していた場合における当該申告書に記載された当該純損失等の金額(以下、一部省略)

3−2.ベテラン経営者の経験に基づく廃棄基準

しかし、現実には5年経っていない資料も捨ててしまっている経営者がいます。

税務調査のルール上の通常遡及期間は5年なのですが、実際の税務調査では、既に税務調査を受けた過去の分まで再度見直すということはほとんどないからです。そのことを経験的に知っているベテラン経営者達は、「自己責任で」税務調査が終わると帳簿書類を捨ててしまうのです。

わたしたち税務のプロはこうした行為を推奨することは出来ませんが、現実として、税務調査の際に直近3年分を調査して、それ以前についてはお咎めナシということが、相当高い確率である以上、絶対にダメだと命を賭けて止めることが出来ないという事実があります。

言い換えるとこの対応をしても大丈夫なのは、「真面目な経営者」限定ということです。

数年後に税務調査を受けた際に、既に調査済の年度についても「調査の必要がある」と調査官が判断した場合には、その年の分の帳簿を見せなければいけないのがルールであることは、ここまでで説明したとおりだからです。

このリスクがゼロかどうかは、経営者本人にしか分かりません。「自己責任」でなければ廃棄しても良いかどうかは判断出来ません。

税理士で、それをOKする人は、よほど人を見る目に自信のある方か、ルールをご存じない方でしょう。

4.収納で心がけたい3つのポイント

次に、わかりやすい収納方法について説明します。

ここでは弊社オススメの収納方法をお伝えしたいと思います。

以下の順序で説明していきます。

1,今年度の書類はしっかりとしたバインダーに綴じる

2,前年度以前の書類は厚紙などで簡易的に綴じる

3,年度ごとに収納する

4−1.今年度の書類はしっかりとしたバインダーに綴じる

弊社では、各種書類は年度ごとにファイリングを行っています。

中でも今年度のものは読み返す機会が多かったり追加で増やしていったりと、結構な頻度で中身が動くので、丈夫なファイルに保管しています。

こんな感じです。

書類の種類別だけでなく、月別にインデックスを挿入しておくと見やすくなります。

たくさんの書類をファイリングすることを考えると、留め具は頑丈なものがいいですね。

こちらのバインダーは平成17年から使用しているもののようですが、未だに問題なく使用できます。表紙も留め具も劣化していません。

書類をきれいに保管できるよう、バインダーにもこだわりたいところです。

4−2.前年度以前の書類は厚紙などで簡易的に綴じる

前年度以前のものは、見返すことがあるとしたら税務調査の時くらいでしょう。

したがって、コスト削減のためにも、厚紙と紐を使って綴じています。中身の書類が散逸しなければ大丈夫です。

「中に何が入っているか」 だけは、ハッキリと書いておきましょう。

インデックスを作りましょう

ファイルによっては月ごとだったり、書類の種類ごとだったりします。

整然と並んでいるとわかりやすいですね。

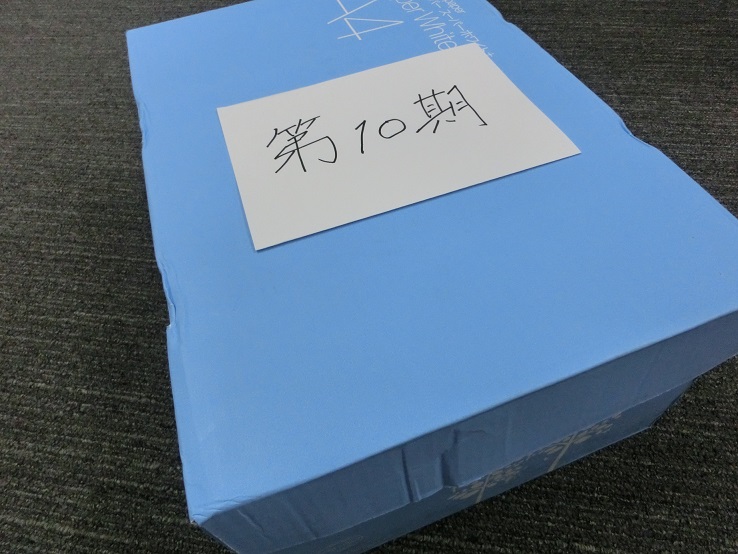

4−3.年度ごとに収納する

過去の書類ですと、年度単位で必要になることが多くなります。したがって、年度ごとに収納しておくと便利です。

弊社では、コピー用紙が入っていた箱をとっておいて、きれいに詰めて収納しています。

コンスタントに手に入る上にサイズが変わらないので使いやすいです。

書類を綴じる際に使用している厚紙もA4サイズぴったりなので、きれいにおさまります。

また、後述する「溶解処理」を書類の処分の際に利用する場合は、この箱ごと出すことができるので手軽です。

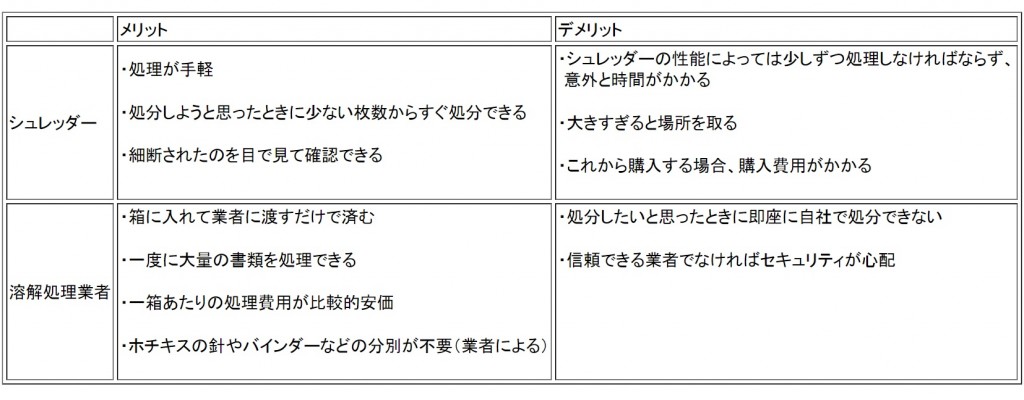

5.正しい廃棄方法とメリット・デメリット

書類の選別ができたら、思い切って要らない書類を処分してしまいましょう。

正しい捨て方は次の2つです。

1,シュレッダーにかけて捨てる

2,溶解処理業者に処理を依頼する

「燃えるゴミ」としてゴミ収集車に回収してもらうことが法律違反ということではありませんが、情報漏洩のリスクがありますので、この方法はオススメしません。

それぞれメリット・デメリットがありますので、挙げてみたいと思います。

個人的なおすすめはシュレッダーです。「細かくなった」ことが自分の目で見て確認できるためです。自分で重要書類の行く末を確認できると安心します。

ちなみに弊社では、個人情報の含まれる書類はシュレッダー、それ以外の書類は溶解処理業者に処分を依頼しています。

6.電子保存のための2つのポイント

最後に、電子保存についてお伝えします。

電子保存は、2005年の3月から導入された新しい保存方法です。求められる条件が厳しいので極一部の会社でしか実施されていません。簡単に言ってしまえば「改竄の禁止」と「わかりやすさの確保」がされていればいいのですが、具体的な実務レベルになると色々と問題があるのです。

2015年9月から要件が緩和されたことにより、今後、普及が見込まれる保存方法です。

税法上、次の要件を満たすことが求められています。

1,真実性の確保

2,可視性の確保

この2点について、具体的に説明します。

6−1.真実性の確保

真実性の確保とは、その書類が「正しい」ことを証明できる状態にすることです。

・訂正・削除履歴がわかるようにすること

訂正や削除を行ったということや、その内容がわかるようなシステム(会計ソフトなど)を使用する必要があります。

・他の帳簿との相互関連がわかるようにすること

関連がある帳簿同士で、その関連性が相互に確認できる状態にしておくことです。

例えば、元帳から伝票番号や日付をたどれば補助簿に記録された詳細な取引がわかる、という状態です。

・システム関係の書類を用意しておくこと

帳簿作成に使用するシステム(会計ソフトなど)のマニュアルや操作説明書を用意する必要があります。ちなみに、電子保存の申請を行う際にもシステム関連の書類を提出しなければなりません。

6−2.可視性の確保

誰でも見たいときにすぐ見られることを指します。「特定の誰か」ではなく、「社内の人間であれば誰でも」というのがミソです。

・誰でも速やかに出力できること

データの保存場所などに操作説明書を用意しておき、誰でもきれいな状態で出力できるようにしておくことです。ディスプレイだけでなく、印刷でもその明瞭性を保つ必要があります。

・検索できること

手がかりとなるキーワードで検索をかけるだけで見たいデータをすぐに見られるようにしておくことです。

「国税庁HP「電子帳簿保存上の電子データの保存要件」より抜粋

(イ)取引年月日、勘定科目、取引金額その他のその帳簿の種類に応じた主要な記録項目を検索条件として設定できること

(ロ)日付又は金額に係る記録項目については、その範囲を指定して条件を設定することができること

(ハ)二つ以上の任意の記録項目を組み合わせて条件を設定することができること

例えば、ファイルに「〇〇株式会社_請求書_3月分_H280401」と名前を付けておけば、「〇〇株式会社」や「請求書 3月分」などで検索をかけることができます。

また、電子保存を行う場合には手続きが必要です。必要書類は以下の4つです。

・申請書(記載例)

・会計ソフトのシステムの概要を記載した書類

・会計ソフトに関する事務手続きの概要を記載した書類

・申請書の記載事項に関する補完に必要な書類やその他参考書類

こちらを所轄税務署へ提出すれば、承認申請が完了します。

承認申請の手続自体は簡単ですが、電子帳簿保存の要件を満たしていることに自信が無い場合は、申請しない方が良いと思います。

自分では要件を満たしていると思って、紙の資料を捨ててしまった後に税務調査を受けて、要件を満たしていないということになったら大事だからです。

現時点(2016年8月)では、電子帳簿保存に精通したシステム会社等と相談しながら慎重にすすめていくべきことという認識です。実務慣行が熟れてきましたら、また、ビズ部で詳細をご紹介したいと思います。

7.まとめ

紙は意外とかさばりますし、あまり昔のものを取っておいても見返すことはまずないでしょう。

それに書類のせいでオフィスが狭くなってしまうのは望ましいことではありません。

何のために書類を取っておくのか。

それを考えるのが書類整理の近道です。

法律によって決められている書類の保存期間は長くても10年です。

ただし、ルール違反をして捨てている会社も少なからずあります。

その際は、くれぐれも「自己責任」でお願いします。

ぜひ、この記事を参考にオフィスをきれいにしてみてください。

小屋香苗

最新記事 by 小屋香苗 (全て見る)

- 増資による資金調達の3つのメリットと6つのデメリット - 2017年1月15日

- 決算期末日を最適化するための6つの視点 - 2017年1月5日

- 会計帳簿・経理書類の保存期間・方法と廃棄のポイント - 2016年8月27日