一時的に発生した大きな利益。

このまま税金を払って良いものか?という焦り。

こういうときに始めると良いのが「足場リース」という新規事業です。足場リース事業を始めることで節税と将来の安定した収益が見込めます。

どういう仕組みになっているのか?詳しくご説明しましょう。

こんにちは。節税ソムリエの山口真導です。まずは、わたしが足場リース事業を実際に提案した事例をご紹介しようと思います。

Contents

1.足場リース事業を開始して節税をした事例の紹介

まずは、セミナー後の個別相談で、わたしに節税提案を依頼されたA社の状況からお伝えしましょう。

1−1.足場リース事業を検討するA社長の状況

不動産仲介事業を営むA社は、数年に一度、大きな不動産取引を仲介して、数千万円の多額の利益が出る年度がある一方で、そうした大きな取引がない場合には、赤字になる年度もあるという不安定な事業を営んでいます。したがって、毎年、保険料の支払いが必要な生命保険による節税対策は、解約返戻率が上昇するまで保険料を払い続けることが出来ない可能性が高く、どうしたものかと悩んでいました。顧問税理士にも相談したところ、保険が適さない一時的な利益を節税することは出来ないので、税金を払うしかないという回答だったので、ネットを検索して、ビズ部のセミナーに参加をされました。

1−2.足場リース事業を開始したことで得られた節税効果

節税ソムリエの節税デパートのラインナップの中で、一番、惹かれたのが、足場リースでした。

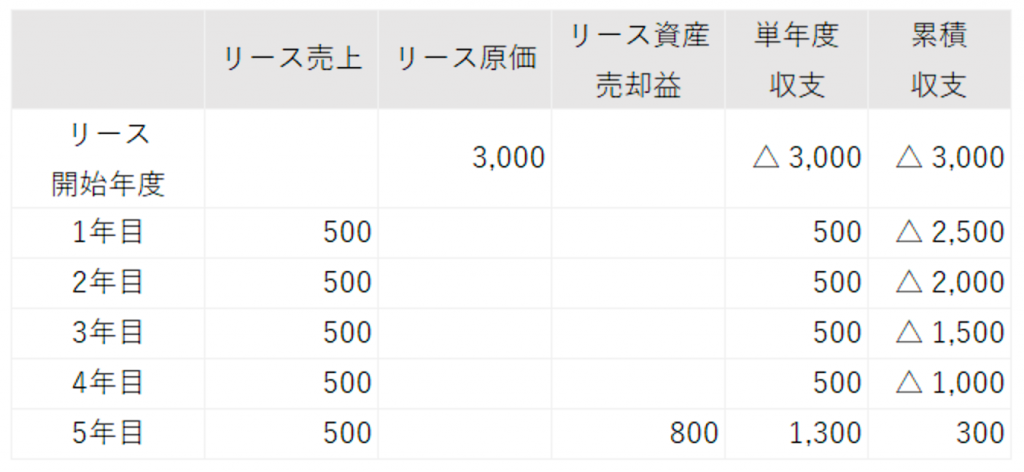

3千万円を投資して足場リース事業を実施すると、当期の利益が3千万円圧縮することが出来るので、法人税を約1千万円程度節税することが出来ます。しかも、開始翌月から毎月約40万円のリース料が入ってくるので、来期確実に入ってくる売上を約500万円確保することが出来ました。これで会社の固定費の一部を賄うことが出来るので、リース期間中は、少し余裕のある経営が出来そうです。

A社長は、節税ソムリエから足場リース事業の開業支援をする会社を紹介してもらい早速契約をしました。今後も、急な利益が発生した場合は、その都度、節税ソムリエに相談出来る様にと、セカンドオピニオン契約を締結して下さいました。

2.足場リース事業とはどんな事業なのか?

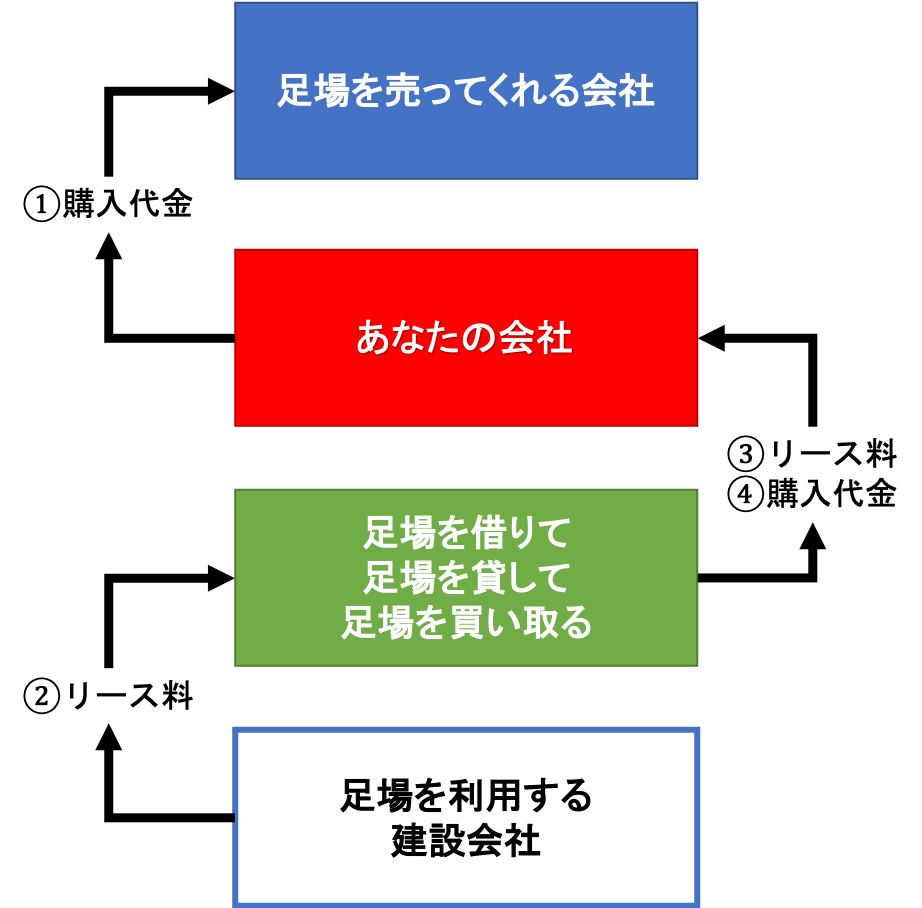

足場リース事業の登場人物は、以下の4社です。

- あなたの会社

- 足場を売ってくれる会社

- 足場を借りて、貸して、最終的に買ってくれる会社

- 足場を借りてくれる建設会社

この4社のお金の流れは次のとおりです。

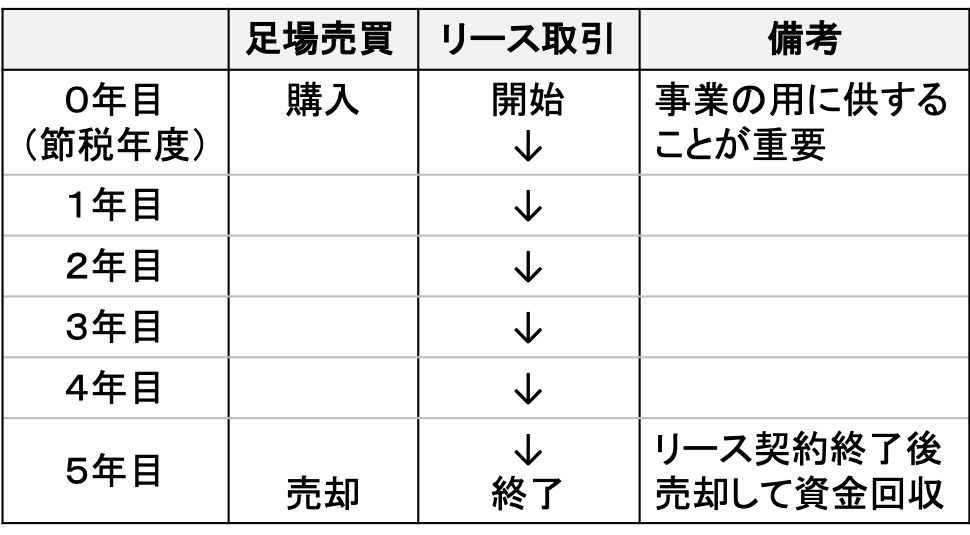

これらの取引を下記のようなタイムテーブルで実施していきます。(リース期間5年でタイムテーブルを作成していますが、5年とは限りません)

節税したい年度に足場リースの資材を購入します。その足場資材を、年度中にリース先で使用開始することが重要です。もし、購入しただけだと、足場資材は「資産(貯蔵品)」であって「損金(=費用)」にはならないからです。

リース期間が満了したところで、リース資材を売却します。この売却代金を含めないと、足場資材の代金が回収出来ませんので、このスキームの中でも重要な取引となります。

3.足場リース事業が節税になる理由

足場リースが節税になる理由は、足場資材が税務上の消耗品に該当するからです。足場リース事業は、最低500万円からの投資が必要です。それなのになぜ?と思われる方の方が多いでしょう。例えば、500万円のクルマを購入したら、それが仮に節税に効くといわれている4年落ちの中古のベンツだとしても、一旦は資産となったうえで12ヶ月の月割りで損金になります。つまり、決算の直前に4年落ちの中古のベンツを購入しても、12分の1しか損金にならないので、大して節税にはならないわけです。足場リース事業と中古のベンツの違いは、一体なんなのでしょうか?

3−1.足場リース資材が消耗品になる理由

通常、10万円以上の資産は、一旦、固定資産として処理し、その取得価額を法定耐用年数の期間に渡って減価償却費として損金を配分するのがルールです。さきほどから例に出している中古のベンツの場合、耐用年数が1年になるわけですが、減価償却は1年単位ではなく月単位で行うので、仮に、決算月(3月決算の会社の場合の3月)に購入したとすると決算月の1ヶ月分だけしか損金(費用)にはなりません。

今回の足場リースは最低投資単位が500万円ですから、そこだけ見ると10万円の基準値を超えているようにみえます。しかし、その実際は10万円未満の部品の集合体です。一つ一つは10万円未満のものを複数購入する、その合計が500万円ということなのです。

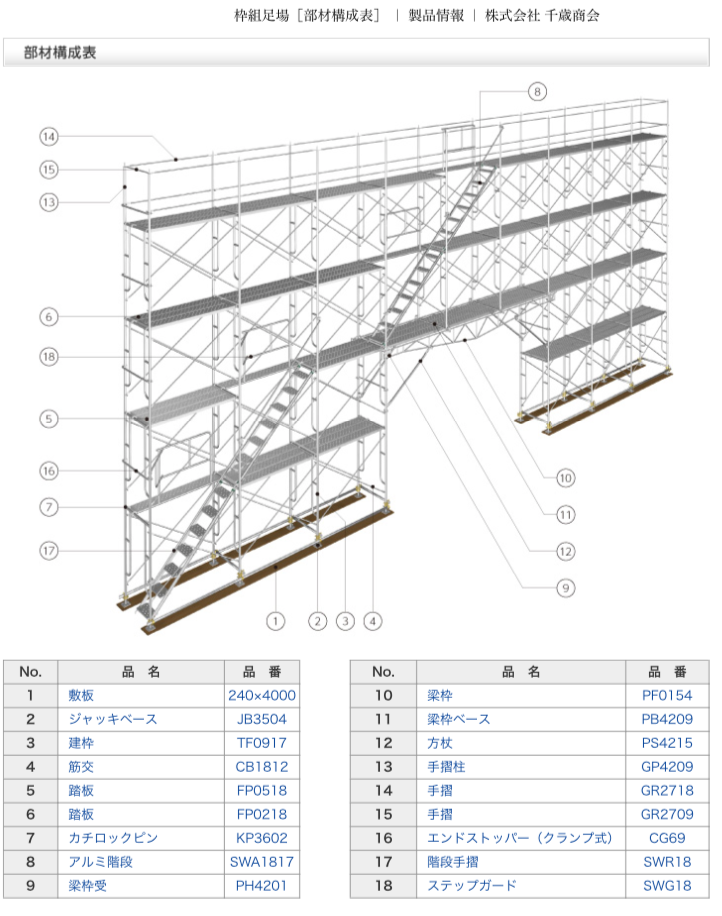

ちょうど良い事例がネットにありましたので、下記の図をご覧下さい。(参照:株式会社千歳商会ホームページより)

この図にある足場を構成する部品は18種類あって、それぞれを建築現場の状況に合わせて組み合わせて利用するのが足場資材です。

そして、足場資材の面白いところは、常にこの構成ではないということです。一つの建築現場で上図のように組んだとして、別の現場に移った時には、全く異なる構成で異なる形に組み上げられることになります。500万円が別の建築現場に配置されるということもあり得ます。

もし、足場資材が、応接セットのように決まって同じものが一セットで利用されるということになると、500万円分の足場資材を一式で一つの資産と処理することになるので、購入時に全て損金になるということはなく、一旦は、資産として処理されて、耐用年数の期間に渡って費用化しなければなりません。しかし、実際の足場資材の運用は、応接セットとは真逆で、リース期間に渡って、色々な組み合わせで利用されるものです。したがって、もはや、全体を一つの資産という風に考えることが出来ず、500万円分の足場資材のそれぞれを一つの資産として考えて、その資材の単価によって、資産にするか損金にするかを判断せざるを得ないのです。

その際、足場資材の一つ一つの部品を見ていくと、高くても3万円程度でしかありません。したがって、500万円の総額を損金として処理することが、適正な処理ということになるのです。

この処理の参考になるタックスアンサーの記事がありますのでご紹介しておきます。わたしの説明で納得出来ない方はこちらを読んで自分で考えてみてください。

No.5403 少額の減価償却資産になるかどうかの判定の例示

法人が取得した減価償却資産のうち次のいずれかに該当するものについては、少額の減価償却資産となり、その法人がこの減価償却資産を事業の用に供した事業年度において、その取得価額に相当する金額を損金経理した場合には、その損金経理をした金額は、損金の額に算入されます。

(1) 使用可能期間が1年未満のもの

(省略)

(2) 取得価額が10万円未満のもの

この取得価額は、通常1単位として取引されるその単位ごとに判定します。

例えば、応接セットの場合は、通常、テーブルと椅子が1組で取引されるものですから、1組で10万円未満になるかどうかを判定します。

また、カーテンの場合は、1枚で機能するものではなく、一つの部屋で数枚が組み合わされて機能するものですから、部屋ごとにその合計額が10万円未満になるかどうかを判定します。

なお、少額の減価償却資産は、事業の用に供した事業年度においてその取得価額の全額を損金経理している場合に、損金の額に算入することができます。したがって、いったん資産に計上したものをその後の事業年度で一時に損金経理をしても損金の額に算入することはできませんのでご注意ください。

また、取得価額が20万円未満の減価償却資産については、各事業年度ごとに、その全部又は一部の合計額を一括し、これを3年間で償却する一括償却資産の損金算入の規定を選択することができます。

4.足場リース事業を開始するメリットとデメリット

足場リース事業は、黒字企業の間で大人気の新規事業です。ですが、デメリットがないわけではありません。実行するか検討するにあたっては、メリットだけでなくデメリットもしっかり確認したうえで、決定して下さい。

4−1.足場リース事業のメリット

足場リース事業のメリットは、次の4点です。

- 一回払い

- 比較的少額から出来る

- 翌年から一部ずつ回収出来る

- 法人税だけでなく所得税の節税にもなる

例えば、同じく節税目的で利用するものとして、生命保険であれば、保険料を毎年支払わなければなりませんが、足場リースは1回払いでOKです。したがって、今回、事例でご紹介したような、業績の変動が大きい会社でも取り組み易い事業です。また、同じような節税スキームとして、航空機リースや船舶リース(以下、レバレッジドリースとします)がありますが、これらは最少の投資単位が1,000万円です。足場リースなら、その半分の500万円から始められます。もう一つ、レバレッジドリースより優れている点として、足場リースならリース契約が開始した翌月からリース料が売上として入って来ます。レバレッジドリースの場合は、リース期間が満了した時(5年から10年後)に一度に資金が戻ってきますので、節税対策によって資金繰りに与える悪影響が、足場リースの方が少ないです。

最後に、この記事では、法人の新規事業としてご紹介していますが、社長が個人事業として足場リース事業を行うことも可能です。法人税率より所得税率の方が高い社長も多いので、この点もメリットといえると思います。役員報酬の増額と合わせて実施すれば法人税の節税と所得税の節税を同時に行うことも可能です。こうした組み合わせによる節税は、節税ソムリエの真骨頂です。

4−2.足場リース事業のデメリット

足場リース事業のデメリットは、次の4点です。

- 翌年から利益が出る

- 若干のリスクがある

- 借入出来ない

- そもそも買うのが難しい

足場リースの業者のご紹介をさせて頂くと、説明を聞き終わった後に、半分くらいの社長が暗い表情を浮かべます。「すぐに利益が出てしまう、、、、」と。さきほどメリットとしてお伝えした部分が、恒常的に利益の出る状況の社長からするとデメリットになるわけです。そんな時、わたしは「来年の節税が必要になったら、わたしが提案しますので」とお伝えして納得してもらうようにしています。

足場リースの業者は、すべて非上場会社です。また、建設会社にリースを行う会社も、足場業界の中で中堅どころとなっています。したがって、実際、投資してみたものの、リース期間満了までしっかりとスキームを遂行出来るかという点に若干の不安を感じる社長もいらっしゃいます。わたしも全資産を足場につぎ込むようなことは推奨していません。何事もバランス良くやりましょう。

足場リース事業を実施する名目で銀行から資金を借り入れることは出来ません。利益は出ているけどキャッシュがないという会社の場合は、実行出来ないスキームになります。

最後に、原稿執筆時点(2019年9月)では、足場リース事業をやりたくても100%やれるという状況ではありません。遅くとも、決算3ヶ月前以前に、足場リースの申込を行い、投資予定額の1割を手付金として払っておくということが求められます。節税保険の販売停止の影響で、多くの黒字社長が足場リース事業に目を向けています。節税スキームは早いモノ勝ちです。やってみたいと思ったら、すぐ行動を起こして下さい。

5.足場リース事業をやりたければ節税セミナーを受講してください。

足場リース事業で節税出来たといっても「所詮」課税の繰延です。あえて「所詮」と表現したのには意味があります。それはこうした節税対策は課税の繰延なので実施する必要がないという人々に対するわたしなりの「当てつけ」です。

節税対策をして良かったかどうかは、節税対策を実施した年度の税金が減るかどうかで判断するものではありません。なぜなら、この時点では課税の繰延をしただけであって、税金を支払う時期を遅らせたに過ぎないからです。では、いつやって良かったと判断することが出来るか?といえば、数年後、業績が落ちた時です。その時、繰り延べた「利益」の恩恵を受けるからです。赤字になるほど業績が悪い場合には、課税の繰延ではなく、実際に支払う税金が減るので、資金繰りが改善します。

今回、ご紹介した足場リース事業も課税の繰延ではありますが、一時的に発生した利益を圧縮して、投資した年度の法人税及び所得税を大きく節税することが可能なスキームです。そればかりか、その翌年度からリース料が入ってくるので、リース期間中の業績を安定化する効果もあります。あなたの経営を少しラクにしてくれる存在になることでしょう。

それでも「所詮」課税の繰延と見過ごしますか?

最後に、このように足場リース事業は頼りになる節税対策ですが、実際に、やろうと思うと、どこの業者に頼めば良いのか?という問題があると思います。わたしは、複数の会社を面談して選別し、足場リースの業者の中で、安心してご紹介出来る業者と提携しています。節税セミナーを受講して、正しい節税対策が実行出来る状態になったら、そうした業者の紹介もしています。

節税ソムリエは、ガチで節税対策のお手伝いをしています。顧問税理士が節税の知識はあるけれど、実際にやる手段をもっていないということもあると思います。顧問税理士の変更をしなくても、節税ソムリエの力を使って、しっかり節税して、将来の不安を解消して下さい。

なお、足場リース事業は、法人税の節税だけでなく所得税の節税にも使えます。その辺の応用編は節税セミナーで説明していますので、興味のある方は、是非参加して下さい。

山口 真導

最新記事 by 山口 真導 (全て見る)

- 【永久保存版】出張日当(出張旅費規程)の金額設定から税務調査まで - 2025年6月19日

- 少額固定資産による法人税の節税対策が招く隠れた課税リスクとは? - 2025年2月9日

- 法人口座の選び方とその重要性 - 2025年1月21日