あなたの会社は、どのようにして決算期を決めましたか?

深く考えずに決めてしまった方は、「どうして決算期末日をこの日にしてしまったのか!?」と悔やんでいらっしゃることでしょう。

決算の経験があまりない方には、ピンと来ないかも知れませんが、「決算時期はとても忙しい」んです。なぜなら、決算業務は日々の業務にプラスして行わなければならない追加の仕事だからです。

これらを念頭において、決算期の決め方に関する基本的な考え方にフォーカスした上で、決算期の変更方法をお伝えしたいと思います。

なお、決算期を変更することで節税をすることもできます。利益を繰り延べて対策を立てるのです。 節税策に関しては、「決算期変更で突然の利益を節税しよう!」をご覧下さい。

Contents

1.決算期末日を最適化するための6つの視点

ここでは、決算期末日を決める6つの視点をご紹介します。

6つの視点とは、以下の通りです。

- 繁忙期は避ける

- お金がない月の二ヶ月前は避ける

- 棚卸資産・在庫が多い時期は避ける

- 利益が多い月は年度初めになるようにする

- 設立間もない会社は消費税免税を考慮する

- 税理士の繁忙期を避ける

それでは、まいりましょう!

1−1.繁忙期は避ける

ただでさえ忙しい繁忙期に、更にプラスして決算業務を行うのは大変です。

また、決算業務は決算期の2ヵ月後の納税時期までかかります。

もし、繁忙期と閑散期の差があるのであれば、閑散期にこの決算時期がかかるようにしましょう。

納税時期まで見越して、十分に時間が取れる時期に決算期を設定すれば、納税資金を確保も余裕をもって出来ることでしょう。

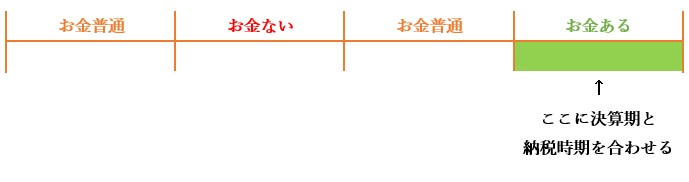

1−2.お金がない月の2ヶ月前は避ける

前述した通り、決算の2ヵ月後に納税が待っています。この時期に手元にお金がないと払えません。

したがって、入金が少ない時期や出金が多い時期は避けた方が無難です。ポイントは、現金商売をしている場合を除いては、売上が少ない時期・仕入が多い時期ではないということです。なぜなら、売上と入金、仕入と支払のタイミングがズレていることの方が一般的なのです。

また、ボーナスの支給時期が決まっている場合には、その時期も避けた方が良いと思います。

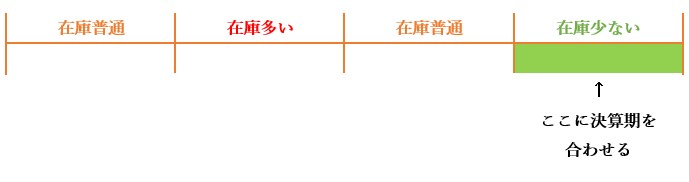

1−3.棚卸資産・在庫が多い時期は避ける

棚卸資産や在庫が多い時期も避けましょう。

決算作業をのなかで、在庫の棚卸は一大イベントです。少なくない会社で、その日は(その時間は)営業をストップすることもあります。

当たり前ですが、棚卸し作業は多ければ多いほど大変ですし、ミスが増えます。

もし、在庫に変動があるならば、在庫の少ない時期に決算期末日を設定するのが無難です。

1−4.利益が多い月は年度の初めに持ってくる

節税を考えている場合、利益が多い月は事業年度の初めの方に設定するべきです。

事業年度の初めにしておけば、最終損益の予測が立てやすくなります。最終損益の予測が立てやすいということは、節税対策を立てやすいということです。

稼いだ利益を上手に使って節税したければ、利益の多い時期が事業年度の初めの方になるようにしましょう。

1−5.設立後間もない会社は消費税の免税時期を考慮する

資本金1千万円未満で会社を設立すると、2事業年度の間、消費税の納付を免除される可能性があります。 2事業年度というのは2年間とは違うので注意してください。但し、売上の金額や役員報酬の金額が多い場合は免除あれる期間は1事業年度になることもあります。

詳しくは「会社設立後、できるだけ消費税の免税期間を長くするための3つのポイント」をご覧下さい。

例えば3月1日に会社を設立して12月31日を決算日とした場合、1事業年度は「3月1日~12月31日」の10ヶ月間です。したがって、消費税免税が適用になる2事業年度は「3月1日~翌年12月31日」の22ヶ月間です。この場合は、2月末日に設定すると免税期間を最大限に活用できます。

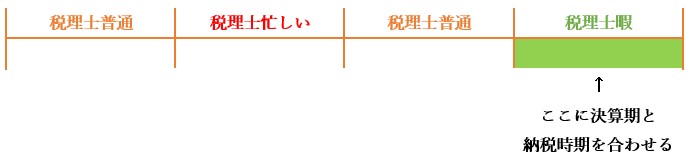

1−6.税理士の繁忙期を避ける

決算申告書の作成を税理士に任せるという場合は、税理士の繁忙期を避けることも決算期を決める一つの視点です。

税理士は複数の顧客を抱えています。多くの会社が決算期末日を設定する12月と3月から2ヶ月間は、税理士が最も忙しい時期になります。

例えば12月決算の場合、1月と2月に決算作業を行いますが、この期間には、法定調書、償却資産税申告、給与支払報告書の提出と、仕事が山積みの時期にあたります。さらに3月15日締切の個人事業主の確定申告の仕事もありますので、税理士が最も忙しい時期にあたるのです。

こうした時期には、他の時期に比べて対応が遅くなってしまう可能性が高くなります。

他社と同じ決算期を避けて決算期を設定するのが賢明であるかどうかは会社の状況によって変わりますので、決算申告書の作成を依頼する予定の税理士と話し合ってみてください。

2.決算期の変更は2ステップ

新規に会社を設立する方は、上記6つの視点で検討した結果、決めた決算期を設立時の定款に記載して設立手続を進めて下さい。

既に法人を設立済の方は、決算期の変更手続が必要になります。

手続は、たったの2ステップで完了します。

具体的には以下の通りです。

(1)株主総会の特別決議で定款を変更することを決議する

(2)税務署等に異動届出書を提出する

決算期は定款で定められているので、定款を変更する必要があります。定款の変更をするには、株主総会の「特別決議」を経なければなりません。特別決議とは、議決権を行使可能な株主の議決権の過半数が総会に出席し、出席株主の議決権の3分の2以上により決議する必要があります。

特別決議というと大げさな話に聞こえると思いますが、ほとんどの中小企業の株主は、オーナー1人で100株式を保有していると思いますので、特別決議であることが問題で決算期が変更できないということはないでしょう。

定款変更が完了したら、速やかに税務署に異動届けを提出して下さい。

なお、決算期は登記事項ではないので変更登記は必要ありません。

3.まとめ

決算期末日を変更するだけで、作業が楽になったり節税がしやすくなったりします。

6つの視点を活用して、最適な決算期末日を決定しましょう。

もし、設立後、決算期末日の変更をしたくなったとしても、変更手続も難しいことはありません。

深く考えずに決算期を決めてしまった場合や実際の業務と決算時期の兼ね合いが悪い場合は、決算期の変更をしましょう。

小屋香苗

最新記事 by 小屋香苗 (全て見る)

- 増資による資金調達の3つのメリットと6つのデメリット - 2017年1月15日

- 決算期末日を最適化するための6つの視点 - 2017年1月5日

- 会計帳簿・経理書類の保存期間・方法と廃棄のポイント - 2016年8月27日