公認会計士・税理士の山口真導です。

節税セミナーをやっているので、節税にはかなり詳しいという自負がありますが、やはり知らないことはあります。今回は受講生の方から、その存在を教えてもらった電話加入権節税についての一切合切をご紹介します。

Contents

1.電話加入権節税の仕組み

電話加入権節税は、会社が保有する電話加入権を社長が時価で買い取るという方法で行います。仮にここでは電話加入権の時価を1,000円としましょう。そうすると、電話加入権の簿価と1,000円との差額が電話加入権売却損になり、これが損金になる結果、節税になります。

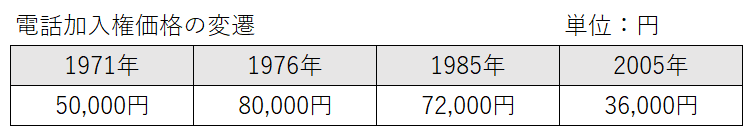

電話加入権は購入時期によって価格が違います。直近50年の推移を取り出すと下記のとおりです。

例えば、1976年から1985年の間に80,000円で購入した電話加入権を、社長が1,000円で買い取ると、1回線当たり79,000円の売却損失が発生するということになります。10回線あれば79万円の損金の増加ですので、これにより法人税率が30%とすると約24万円の節税になります。

2.電話加入権節税で想定される問題

電話加入権を社長に売却すると、法人税の節税にはなるかもしれませんが色々と問題が発生しそうな感じがする方が多いと思います。そうした良くある疑問について、一つずつ回答していきます

2-1.同じ電話番号は使えるのか?

電話加入権が社長所有になっても同じ電話番号は使えます。

考えてみると、電話加入権と電話番号は1対1の関係にはなっていません。その証拠に、引越をすれば電話番号は変わってしまいます。つまり、電話番号は、どこの電話交換所の管轄内かによって決まっているのであって、電話加入権を誰が保有しているかとは無関係なのです。

したがって、電話加入権の所有者が違っても、電話の使用場所の移転手続を行わなければ電話番号は変更されないということになります。

2-2.電話料金は社長に払うのか?

電話加入権がを社長が所有するということは、社長に電話番号を使用する権利が移転するということです。そうなると、NTTに電話料金を支払うのは社長であって、会社は社長に電話料金を支払わなければならくなりそうです。

厳密にいえば、そのようにするべきなのでしょうが、NTT東日本が用意している譲渡承認請求書をみると、そうした迂遠な手続をしなくても良いように、現在の支払口座を継続することが選択出来るようになっています。

したがって、電話料金の支払いに関しても、これまで通り、社長を通さずに会社の口座から直接支払うことが可能です。

電話番号も変わらず、電話料金の負担者も変わらないとなると、社長に譲渡しても何も変わらないということになりそうですが、ちゃんと変わることがあります。それは、仮に会社が電話料金を滞納した場合に、社長がその料金を支払う義務です。電話加入権を買った挙げ句に会社の電話料金の保証人になるなんて、まったく道理に合いませんが、それがこの節税対策の代償です。オーナー社長しか、この節税対策を実行しないので、保証人になることで問題が発生することはないでしょう。

2-3.社長の所得税の課税上の問題はないか?

電話加入権の取引は時価で行う必要があります。しかし、時価といっても電話加入権を売買する市場があるわけではありませんので、これが時価と言い切れる状況は、どこにもありません。したがって、その価格の適正性に伴う課税上のリスクは「理論上は」存在します。

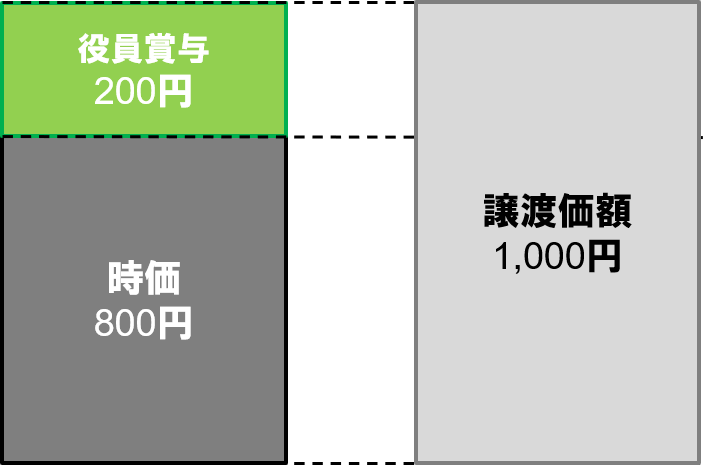

時価より低い価格で社長が購入すると、取引価格と時価の差額が「理論上は」役員賞与ということになります。役員賞与ということになると、法人税の計算上は役員報酬と違って損金不算入なので、役員賞与相当額は法人税が課税されるほか、法人側で所得税の源泉徴収漏れ、社長側で所得税の納税が必要になります。このように時価より低い価格で譲渡すると、節税しようとして余計な税金を負担することになってしまいますので、そうならないように注意が必要です。

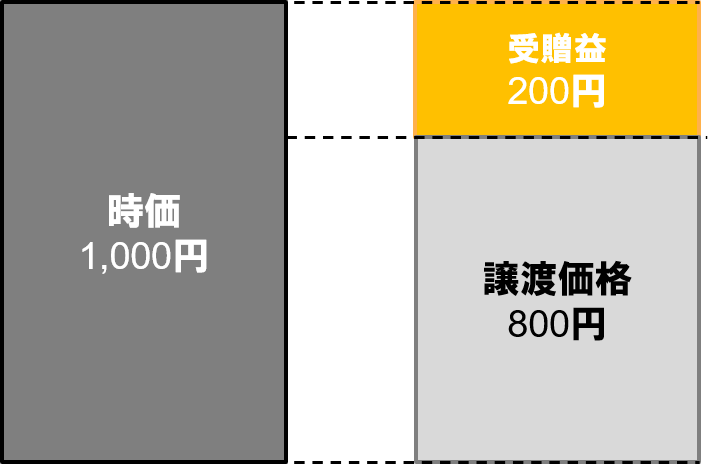

一方、時価より高い価格で譲渡すると社長から会社に対する贈与になります。この贈与による受贈益は「理論上は」他の収益と同様に法人税が課税されます。こうしたリスクがあることを理解したうえで、譲渡価額が時価であると立証できるように資料を揃える様にして下さい。

時価の決め方については3-1で説明します。

2-4.税務署に否認されやしないか?

有名企業が、経済合理性のない取引ということを理由に、何でも否認出来る「法人格否認の法理」という国税の伝家の宝刀で否認されたことが新聞報道されることがあります。それを踏まえると、電話料金の保証人になるという犠牲を負う電話加入権の譲渡は、節税だけを目的とした行為であって経済合理性がないので、税務署に否認されるのではないか?と心配される方もいることでしょう。

否認されることが心配でしたら、この記事を読んだことは忘れて止めといた方が良いでしょう。しかし、リスクというものには幅があるのが普通ですから、その幅のどの辺にこの節税対策が位置しているのかについて、納税者個人個人が判断すべきだと思います。

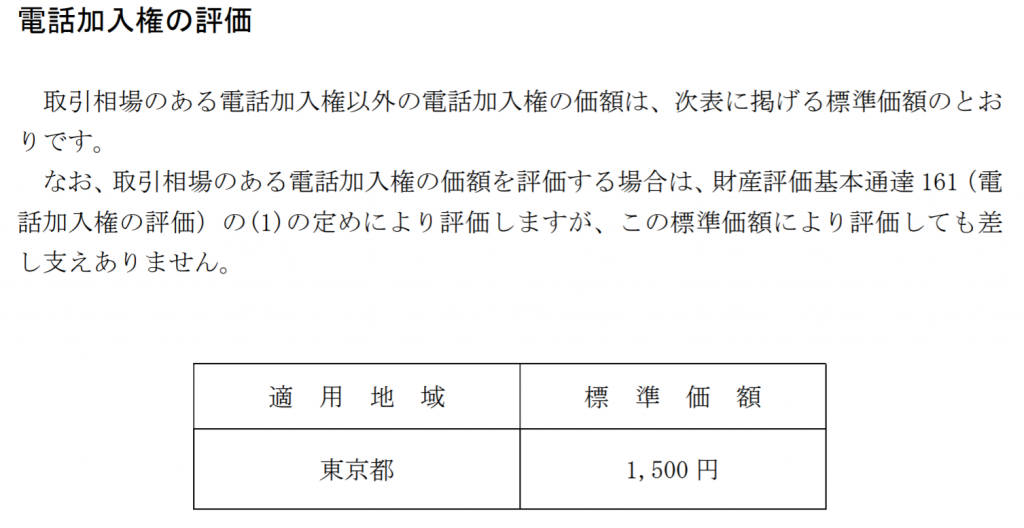

参考までに国税が相続税を計算する際の財産評価において、電話加入権をいくらで評価しているかをご紹介しましょう。2021年5月18日時点では、全国一律1,500円ということになっています。

この評価額は、あくまでも相続税を計算する場合の財産評価に用いる価格ではありますが、国税が電話加入権の価値について、どういう見解なのかを示す貴重な資料ではあります。こうした点を踏まえて判断頂けたらと思います。

ここまで読んで、電話加入権節税をやろう!ということになったら続きにお付き合い下さい。

3.電話加入権節税の手続について

電話加入権節税を実行する具体的手続をご紹介したいと思います。

3-1.電話加入権の時価の調査

電話加入権を譲渡しようと思ったら、その時点での時価を調査して下さい。買取業者3社程度の情報を入手出来ると良いと思います。

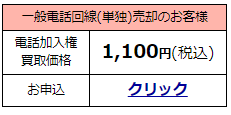

例えば株式会社ハローネットワークさんに、この記事を書いている2021年5月18日時点に電話加入権を売ろうとすると、買取価格は1回線当たり税込1,100円でした。

ちなみに、細かい条件まで見ていくと譲渡承認手数料880円を負担する必要があるので手残りは330円です。財産評価通達の評価額と比較して、それほど乖離がないのであれば、財産評価通達の価額を採用しても良いでしょう。

3-2.取締役会での譲渡承認決議

電話加入権が、会社法上の重要な財産に該当するかどうか?の議論はさておき、会社と社長との取引は利益相反取引に当たりますので、社内手続が必要となります。

取締役会がある会社の場合には、取締役会での譲渡承認手続が必要となります。その際、買取当事者の社長は特別利害関係者に該当するので、取締役会の決議に参加することは出来ません。買取価格が適切であれば反対する取締役はいないでしょうから、承認は採れるでしょう。また、利益相反取引を行った取締役は、当該取引の後遅滞なく、その重要な事実を取締役会に報告しなければなりません。この報告も忘れないようにしておきましょう。

取締役会が無い会社の場合には、株主総会での承認手続が必要になります。電話加入権節税をするのはオーナー社長でしょうから、当然に承認されることでしょう。なお、株主としての権利行使に特別利害関係人という概念はありませんので、取引当事者であっても決議に参加することは出来ます。

3-3.譲渡契約の締結

譲渡契約書はちゃんと作成しておくことにしましょう。会社とオーナー社長との取引ですから、内容は簡単でOKです。

3-4.NTT側の手続の実施

NTT側の手続については、ホームページに詳しく記載されています。

主な手続としては、譲渡承認請求書を記入することと新旧契約者の本人性確認書類を揃えることの2つです。

3-4-1.譲渡承認請求書の記入

譲渡承認請求書を記入する際には、次の点に注意して下さい。

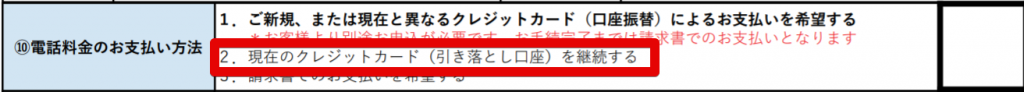

・電話料金の支払い方法は「2.現在のクレジットカード(引き落とし口座)を継続する」を選択する

・電話料金請求書の送付先は「2.その他のお名前、ご住所へ送付」として、会社名、住所を記入する

これで今まで同じ状態で、同じ電話番号を利用することが可能になります。

3-4-2.本人性確認書類の取り揃え

法人は登記簿謄本、社長については、運転免許証がパスポートのコピーをご用意下さい。

これら書類が整ったらNTTに送付して、NTTから手続完了の通知がきたら、全ての手続が完了です。手続完了後、譲渡承認手数料(税込)880円は、電話料金と合算する等して支払うことになります。

4.電話加入権節税が必要とされる理論的背景

そもそも電話加入権とは、NTTの電話回線を引くための負担金のことです。

工事負担金であれば償却出来そうなものですが、有形の電話回線はNTTのものであって、我々加入者が所有するのは電話加入「権」という無形の権利です。電話を利用出来る権利は、時の経過に伴って価値が下がるということはありません。つまり、耐用年数が無限大なので、どれだけ計算しても償却費はゼロということになります。会計上は、こうした理論上の背景で、原則として取得価額で評価されていますが、事業の収益性が下がった場合には減損の対象になって減額される場合もあります。

税法上は、こうした理論の話はすっ飛ばして、非減価償却資産として整理されています。税法上、評価損は損金として認められません。たとえ会計上減損の対象になったとしても評価損は損金にならないわけなので、売却時価が下がったとしても損金算入が認められることはありません。

したがって、電話加入権は、一度取得すると全く費用化されることなく、ずっと貸借対照表上に残り続けるゾンビのような資産です。電話加入権を購入しなくても電話回線が引けるようになったのですから、既に電話加入権は無価値と考えるのが適当です。したがって、売却しなくても取得価額を(すこしずつでも)損金算入出来るように税制改正するべきです。

しかし、現実に税制改正されるという噂も出て来ないので、このゾンビ資産を損金にするために、苦肉の策として電話加入権の売却をするのが電話加入権節税です。手続に手間がかかりますし、無価値で、かつ電話料金の保証人になる点を考えると、節税以外に譲渡する理由を考えることは難しいですが、税務リスクを評価するにあたっては、こうした背景があることも踏まえて、判定頂けたらと思います。

5.節税ソムリエからのお願い

つい先日まで、この節税方法を知りませんでした。節税セミナーを受講して下さった社長に教えてもらいました。コチラの本で紹介されていたものです。

この本は本屋さんで何度も見かけていましたが、「儲かる会社をつくるには赤字決算にしなさい」というタイトルを見て、そんなにタメになることが書いてなさそうだと判断して中身の確認を怠っていました。痛恨の極みです。

このように、まだまだ私の知らない節税対策が色々とあると思います。まだビズ部で取り上げていない節税対策がありましたら、是非、お知らせ下さい。この記事も税理士の視点で、上記の本に書いてあるより詳細に検討して書かせて頂いています。皆様のためになる記事を書いていきたいと思っていますので、ご協力頂けますよう、よろしくお願いします。

それでは、またお会いしましょう。

キャッシュ・イズ・キング!!

山口 真導

最新記事 by 山口 真導 (全て見る)

- 【永久保存版】出張日当(出張旅費規程)の金額設定から税務調査まで - 2025年6月19日

- 少額固定資産による法人税の節税対策が招く隠れた課税リスクとは? - 2025年2月9日

- 法人口座の選び方とその重要性 - 2025年1月21日