公認会計士・税理士の山口真導です。

お金持ちが何故金持ちなのか?という質問を頂くことがあります。まず、間違いなく事業をしているということはいえると思います(土地持ちは不動産事業です)。相続税が高いので、何もしていなければ3代でほぼ財産が無くなるからです。そのうえで、お金を遊ばせておかない工夫をされています。

その理由については以前、下記の記事でご案内したとおりです。

その工夫とは長期投資です。そのやり方の背景にある3大原則をご紹介します。読んで頂けば、納得してお金持ちへの道を進んでいけると思います。

Contents

1.投資で失敗しないための3つの考え方

投資が趣味なら別ですが、いきなり倍になる投資は、いきなり半分以下にもなるし、もしくは全部なくなることもあるので、そういった投資は「確実に」おカネ持ちになりたいのであればやめておいた方が良いです。過去の本業の稼ぎを減らしてしまいますし、何より、投資に時間を割く必要があるので、未来の本業の稼ぎまで減らしてしまうからです。

こうした投資の失敗を防ぐためには、投資リスクを減らすことが重要です。そのために次の3つの考え方を単独又は組み合わせて活用します。

- 長期運用

- 資産分散

- 時間分散

それぞれについて説明していくことにしましょう。

2.長期運用

短期間で大きな利益が得られたら、それに越したことはありません。反面、その方法には大きな損失を被る可能性もあります。こうしたリスクを減らして確実に利益を出すためには、長い期間運用することが効果があります。

具体的には、短期間に発生した利益と損失に一喜一憂せず、5年先、10年先に最終的に利益を得られるように運用していくということです。

2-1.長期運用の精神論

投資のプロであれば短期売買を繰り返し利益を出していくことも可能かもしれません。しかし、経営者たるもの、一日中、相場をみて売った買ったをしているような時間はありません。時間があったとしても本業が疎かになってしまう可能性があります。社長の投資は、本業の利益があってのものと考えるのが無難です。

2-2.長期運用による複利効果とは

長期運用をするということは、資金の出し入れをしないということです。したがって、運用で得た利益は次の運用に回されることになります。そうすると、利益が利益を産むことになります。これを複利効果といいます。

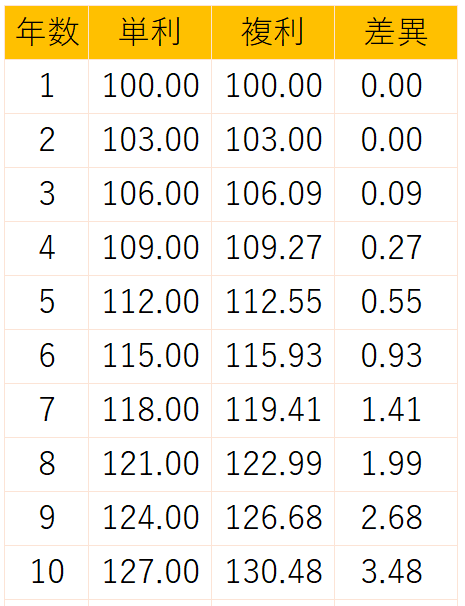

論より証拠で数値例を見てみましょう。単利も複利もいずれも年利3%で計算した表です。

年を重ねる毎に単利と複利の差異が広がっていることが確認できると思います。

あの有名なアインシュタインは複利は人類最大の発明だと言っています。この発明を活かすやり方が長期運用です。

3.資産分散

資産分散とは、読んで字の如く、投資する銘柄を分散することです。分散することで、一番安く購入して一番高く売却出来る資産に全部投資した場合の利益よりも、得られる利益は減ることになりますが、反面、大きな損失を発生させないということが出来ます。但し、あまりにも分散させると、利益が減る方の効果が高くなってしまうことがあります。分散させすぎには注意が必要です。

資産分散効果の威力を確認するには、実際に分散投資した場合の状況を示す、公的な指数を確認するのが一番分かり易いと思います。論より証拠でご紹介しましょう。

3−1.S&P500の利回り

スタンドアンドプアーズ500(S&P500)とはニューヨーク証券取引所、NYSE MKT、NASDAQに上場している企業の中から代表的な500社を選出し、その銘柄の株価を基に算出される株価指数です。簡単にいうと、アメリカを代表する企業500社の株価の合計の値動きを記録したものです。したがって、この指数をみれば、500社に分散投資していたら、どのくらい利益を得たかが分かります。

指数の推移を見てみると、1,957年に39.99だった指数が2,020年には3,756.07になっています。つまり、63年で93.9倍になったということです。ちなみに2021年8月30日に最高値を更新していますが、その時の指数が4,537.36ですので113.4倍ということになります。ちなみにリーマンショックがあった2008年は903.25でした。直近10年で見てみると2010年の株価指数が1,257.64ですので、2020年(3,756.07)にかけて2.9倍になっています。この結果をみても個別投資のリスクに飛び込みますか?

もちろん、その内訳の中には、これよりも値上がりした株式も含まれていますが、個別銘柄の評価をしなくても、これだけの値上がり益を手にすることは可能ということです。リンク先の指数の推移をご覧頂くと分かりますが、全体として指数が増えているのを見て頂くと、個別銘柄に投資するより、S&P500に連動した投資信託を買った方が、ラクに資産を殖やすことが出来ることを確認して頂けると思います。

3−3.日経225の利回り

日経225とは、東証平均株価ともいわれるもので、日経新聞社が東京証券取引所(一部)に上場している銘柄の中から225銘柄を選んで、その225銘柄の株価を指数化したものです。なお、225銘柄は日経新聞が毎年10月に入れ替えを行っています。

こちらも指数の推移を見てみましょう。1,950年に109.91だった指数が2020年末には27,444.17になっています。実に70年で249.6倍です。リーマンショックがあった2008年は8,859.56でした。直近10年で見てみると2010年の株価指数が10,222.92ですので、2020年(27,444.17)にかけて2.6倍になってます。S&P500はアメリカだから3倍と思ったかもしれませんが、この10年でいうとアベノミクスもあり、アメリカ並みに株価は伸びているということです。この結果を見ても個別株に拘りますか?

こちらも途中、大きくマイナスになる年もありますが、全体としては右肩上がりに推移しています。理由はあって、日経225は政府の経済統計としても利用されているので、銘柄の入れ替えを行って出来るだけ価格が下がらないように調整されているからではあります。ですが、逆説的にいえば、日本経済が右肩下がりでも、日経225だけはしばらくは安泰という見方もできます。少なくとも、日経225連動の投資信託を買った方が、ラクに資産を殖やすことが出来ることは、過去の実績で見る限りは間違いありません。

4.時間分散

時間分散とは、一言でいうと「積み立て」です。コツコツ積み立てていくことで、リスクを軽減することが出来ます。積み立て投資と個別投資の比較を具体的な数字を使って確認したいと思います。

4-1.ドルコスト平均法の計算例

【計算事例】

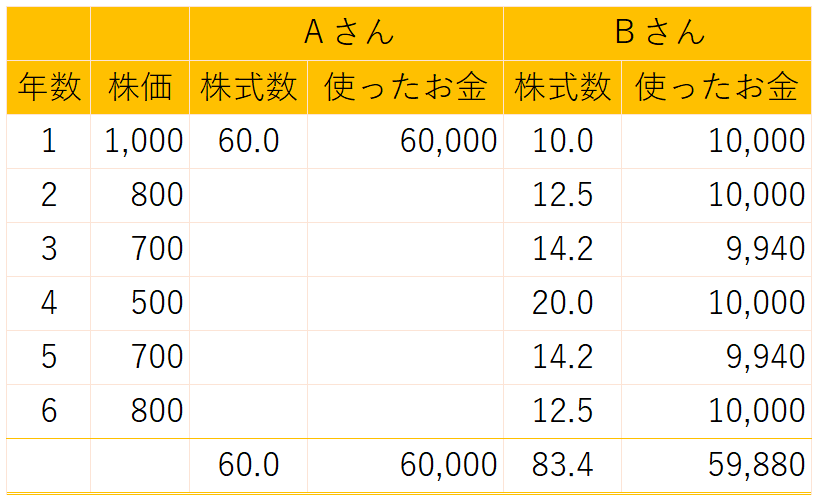

予算6万円、Aさんは個別投資、Bさんは積立投資をします。株価は最初が最高値で一回下がって、また上がってくるケースを想定します。

(数値例1)

最終的にAさんは60株、Bさんは83.4株を取得しました。この時、どちらが儲かっているでしょうか?使ったお金はいずれも6万円ですから、保有株式数の多いBさんの方が儲かっていることになります。

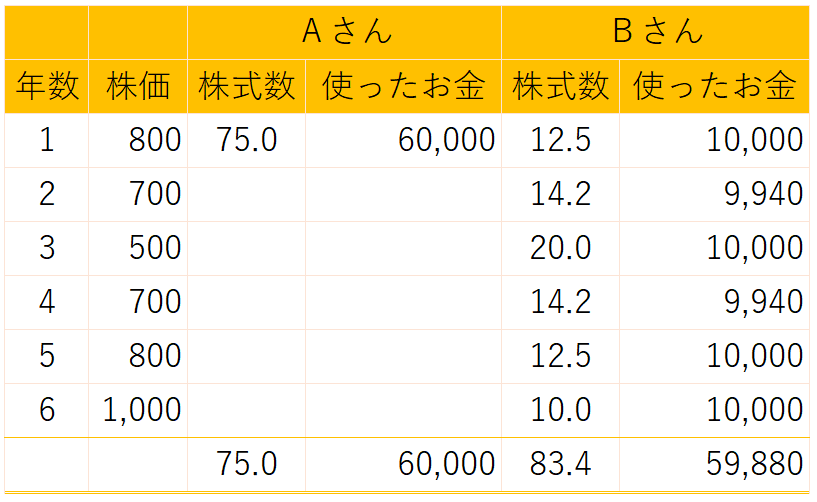

たまたまこうなったのかもしれないので、株価の推移を完全に真逆にしてみましょう。

(数値例2)

このケースでは、最初の株価が1,000円から800円に下がったので、Aさんの保有株式数は75株に増えましたが、Bさんの保有株式数は83.4株で変わらないので、またしてもBさんが勝ちました。

このケースでは、最初の株価が1,000円から800円に下がったので、Aさんの保有株式数は75株に増えましたが、Bさんの保有株式数は83.4株で変わらないので、またしてもBさんが勝ちました。

Aさんが勝つ可能性はもちろんあります。もし、Aさんが株価が500円か700円の時に購入することができたら、それぞれ120株か85.7株購入できるので、Aさんの勝ちになります。しかし、そのためには、Aさんが変動する相場で買いのベストタイミングをピタリ的中させる必要があります。

一方、Bさんは、毎年1万円ずつ買うというルールに従って購入しているだけなので、そうした相場の変動を予想する必要はありません。投資の才能の必要ないやり方です。投資の才能が不要なやり方でも投資の天才に勝つことができる投資の方法が積み立て投資なのです。

Bさんがやったような、中長期投資において一定期間ごとに一定金額で同じ銘柄を購入する投資手法を、ドルコスト平均法といいます。

4-2.ドルコスト平均法の本質

ドルコスト平均法をご存じの方は、上記の説明に違和感を覚えたかもしれません。というのも、普通はドルコスト平均法の説明をする場合には、投資商品の平均単価のブレ幅が小さくなるという風に説明するからです。

わたしが単価の話を一切しないで説明したのには理由はあります。それは投資の成績には、平均単価ではなく、量のみが影響を与えるからです。投資で成果を出したければ価格ではなく、量のみにフォーカスするべきなのです。

投資の成績は、次の数式で表すことができます。

投資の成績=量×価格

この数式からいえることは、量をたくさん買えるかどうかが、価格と同じだけ重要ということです。しかし、価格は投資家がコントロールすることはできません。したがって、結局は、量のみが投資の成績を左右するのです。

具体的に、先ほどの数値例1で説明すると、最終的に株価は800円になっていました。この最終株価800円は、AさんもBさんも同一条件です。つまり、

投資の成績=量×800円

ということです。

Aさんは60株を持っているので48,000円の収益です。

Bさんは83.4株持っているので66,720円の収益です。

この差は量の差でしかありません。数値例2の場合も、最終的に株価は1,000円で共通です。どんな時も量が大切なのです。

4-3.ドルコスト平均法で負けない投資をするたった一つのコツ

自分が購入した銘柄については価格が上がるとうれしいものですが、積み立て投資に限っていえば、購入すると決めた銘柄が投資を始めてから価格が下がった方が、より儲かりやすいです。理由は、価格が低い方が沢山買えるからです。

先ほどの事例で、なぜBさんがAさんに勝てたかといえば、Bさんの方が安い時に買ったからです。

積み立て投資のコツは、価格が下がっても買うことを止めないことです。

Bさんが、最初に購入したときに1,000円だった株式が800円→700円→500円と下がるのを見て、もし積み立てを止めてしまうとAさんには勝てません。積み立て投資を選択したBさんは、この価格下落を量を沢山増やす天の恵みと喜び、積み立てを続けたことで勝利したのです。

是非、皆さんには価格が下がると量が沢山買える法則としてドルコスト平均法を理解して頂き、大きな利益を獲得して欲しいと思います。

5.投資の3大原則まとめ

如何でしたでしょうか?結局、こういうことか?とがっかりした方も多いでしょう。しかし、説明したようなセオリーに沿った方法を選択して、資産を10年で倍、30年で8倍にするのがお金持ちなのです。

餅は餅屋ではありませんが、自分が経営のプロなら、投資は投資のプロに任せる。一人のプロではなく、複数のプロに任せる(=複数の投資ファンドに投資する)。ある程度の将来の経済への見通しを立てながら、配分の割合を変えていく。そんなやり方で本業の利益を積み上げることと並行して、稼いだお金も殖やしていく。

餅は餅屋ではありませんが、自分が経営のプロなら、投資は投資のプロに任せる。一人のプロではなく、複数のプロに任せる(=複数の投資ファンドに投資する)。ある程度の将来の経済への見通しを立てながら、配分の割合を変えていく。そんなやり方で本業の利益を積み上げることと並行して、稼いだお金も殖やしていく。

結局、そういうことです。

稼いだお金をより多く投資に回すためには、節税も大事になります。税金を必要以上に払わない代わりに、自分で長期運用をして殖やしましょう。

では、またお会いしましょう!キャッシュ・イズ・キング!!

山口 真導

最新記事 by 山口 真導 (全て見る)

- 【永久保存版】出張日当(出張旅費規程)の金額設定から税務調査まで - 2025年6月19日

- 少額固定資産による法人税の節税対策が招く隠れた課税リスクとは? - 2025年2月9日

- 法人口座の選び方とその重要性 - 2025年1月21日