主婦パートは、夫の扶養に入れさえすれば、保険料を全く負担せずに年金を受けとることが出来ます。だから、扶養から外れたくないのが普通です。

社長としても、有能な主婦パートには沢山働いて欲しいわけですが、社会保険の適用対象となれば、会社負担分の社会保険料も発生しますので、全面的に社会保険加入を歓迎するというわけにもいきません。

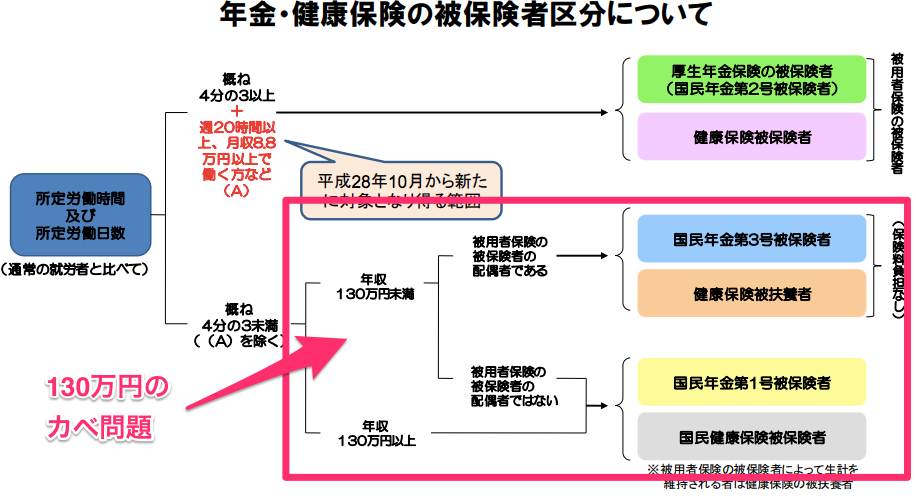

主婦パートの保険加入については、106万円のカベと130万円のカベがあるといわれています。このカベ問題について、しっかりと理解したうえで、会社として、どのように対処するべきかを検討してみたいと思います。

Contents

1.106万円のカベと130万円のカベの話をパート主婦に説明する方法

今回も例によってロールプレイング方式でお伝えしようと思います。

103万円のカベと150万円のカベの説明のあとに、続けて説明するというシチュエーションで読んで下さい。

なお、政府管掌の健康保険・厚生年金に加入している従業員数500人未満の中小企業を前提として説明を書きます。会社が特定の健康保険組合に加入されている場合は若干話が違ってきますのでご注意下さい。

—–ココから

●●さん、所得税の話に続いて、社会保険の制度の話をさせてもらいますね。

厚生労働省のホームページからダウロードしたこの資料を見てもらえますか?

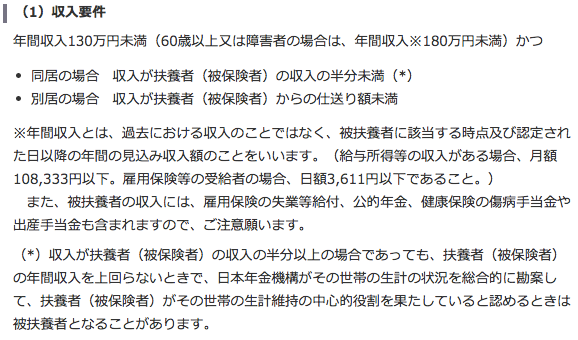

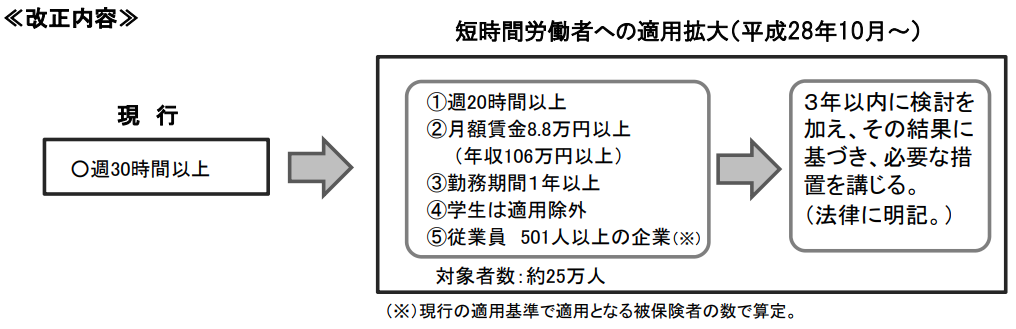

年金・健康保険の被保険者区分について(一部抜粋) 厚生労働省

年金・健康保険の被保険者区分について(一部抜粋) 厚生労働省

いま(平成28年10月以降)の社会保険の制度は、こんな感じになってます。

平成28年9月以前から、厚生労働省の内規で、働く期間がごく短い場合以外は、通常の労働者の1週間の所定労働時間の3/4以上、かつ、1か月の所定労働日数の3/4以上の出勤の状況が継続的に発生するようになった場合には、パートの人も社会保険に加入する必要がありました。具体的には、週40時間が所定労働時間の場合には30時間以上、営業日数が毎月20日の場合には15日以上勤務という、両方の要件を満たす場合には社会保険に加入しなければならないということです。

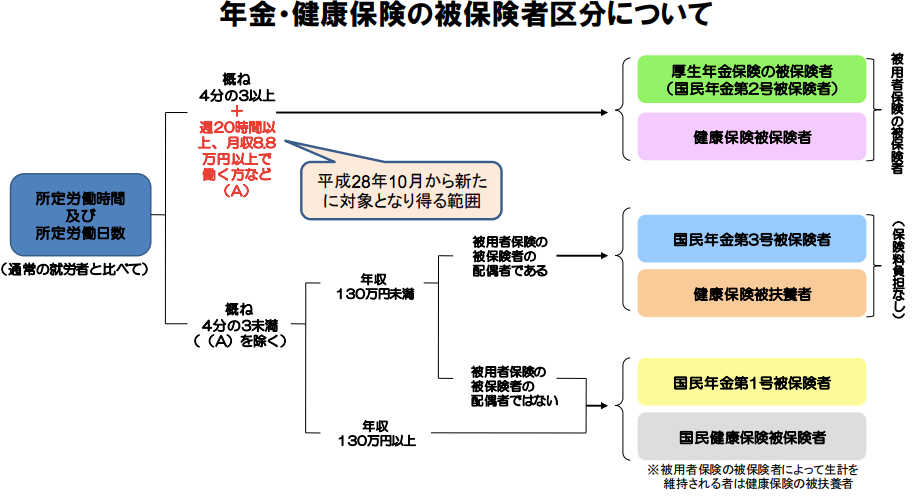

これに加えて、平成28年10月以降、次の4つの要件を満たす場合には、社会保険に加入しなければならないというルールが、新たに法律として明記されるようになりました。

- 週20時間以上

- 月額賃金8.8万円以上(年収106万円以上)

- 勤務期間1年以上

- 学生は適用除外

- 従業員 501人以上の企業

短時間労働者に対する厚生年金・健康保険の適用拡大(一部) 厚生労働省

但し、うちの会社は見てのとおり、従業員が500人もいませんので、この新ルールの適用はありません。ですから●●さんは、週30時間以上、かつ毎月15日未満の勤務状況であれば、社会保険に加入する必要はなく、パート代から天引きされることもありません。

問題は、3/4未満の勤務状況でも、年収が130万円以上の場合には、国民年金・国民健康保険の被保険者にならないといけないということです。

旦那さんが、政府管掌の健康保険組合に加入されている場合には、月額の給与収入が108,334円以上になり、年間の収入見込額が103万円を超えることが明らかになった時から、扶養から外れる必要があることとされています。

日本は国民皆保険だから、扶養から外れたら、どこかの保険に入らなければなりません。会社の保険に入らないのだから、自動的に国民年金・国民健康保険の被保険者になることになります。

そうなると、今まで旦那さんの1人分の保険料の支払いで賄えていた分を、●●さんが追加で負担しなければいけなくなります。この状態に当てはまると●●さんの手取り額が保険料の分だけ大きく下がってしまいます。

つまり、130万円を境にしていきなり手取りの金額が変わるので、130万円のカベは本当に存在するカベなのです。

計算してみたところ、130万円未満の場合の手取りを回復するには、170万円くらいまで収入を伸ばしてもらう必要があります。ですが、ここまで増やしてもらうのはシンドイですよね。3割増しの働きが必要になりますので。

なので、当面、130万円を超えないように仕事をしてもらえたら良いと思っていますが、どうでしょうか?

——–ココまで

と、こんな感じで説明して頂けたらと思います。

2.106万円のカベ、130万円のカベの真実とは

ロープレの中で書いたとおり、106万円のカベは、将来的にはわかりませんが、いまのところ従業員数500名以下の会社には存在しません。130万円のカベは明確に存在しています。いまの制度では唯一存在しているカベといえるでしょう。

130万円のカベの残念なところは、130万円を超えた場合、国民年金・国民健康保険の1号被保険者になるという点です。厚生年金ではないので、もらえる(老齢)年金の受給額が増えるわけではありません。単純に今までタダだった年金に有料で加入するだけなのです。こんなこと喜んでするヒトはいません。断崖絶壁、長巨大なカベです。

試算してみたところ、129万円から130万円に1万円年収が上がるだけで30万円弱の手取りが減少します。手取りが129万円の時を超えるのは、年収が170万円くらいになったころです。金額にすると40万円、割合にすると30%以上の年収増が必要になります。

そう易々と達成出来る年収増ではありません。

3.年収130万円の場合の所得税と住民税の金額と手取額の計算

年収130万円だと全く税金がかからないかというと違います。

ここまで説明したとおり社会保険はかかりません。しかし、所得税と住民税が課税されます。

これについても注意が必要です。

所得税と住民税の非課税限度額についての詳細は別記事をご覧下さい。ここでは、年収130万円の場合の住民税の計算をしてみたいと思います。

所得税の計算:

給与収入130万円−給与所得控除65万円−基礎控除38万円=所得27万円

所得27万円×税率5%=所得税13,500円

(復興特別所得税を加えると13,783円)

住民税(所得割)の計算:

給与収入130万円−給与所得控除65万円−基礎控除33万円=所得32万円

所得32万円×税率10%=住民税(所得割)32,000円

住民税(均等割)の計算:(前提条件:生活保護の1級地)

給与収入130万円−給与所得控除65万円−基礎控除35万円=30万円

∴住民税(均等割)は4,000円(定額)

(2014年~2023年まで実際は5千円)

したがって、税額合計は49,500円ですので、手取り額は1,250,500円(125万5百円)ということになります。

4.主婦パートの年収の決め方のまとめ(2018年版)

平成30年度の税制、社会保険制度を前提とした場合、パート主婦の年収は103万円まで抑える必要はありませんが、130万円には達しない範囲にしておく必要があります。

平成30年度以降も年末になると103万円以内で仕事をしたいというパートさんが出てくると思いますが、この記事と所得税の記事を併せて説明して頂き、103万円を超えて働いても大丈夫なことを伝えてあげて頂けたらと思います。

少なくとも、平成29年以前のように12月になるとパートさんの確保に多少の余裕を発生させられることでしょう。

4−1.主婦パート関連記事リンク集

最後に、ここまで3回に渡って説明してきた記事の紹介と金額別の論点整理をして終わりにしたいと思います。

記事1:所得税も住民税も非課税の給与・役員報酬の限度額について(親族社員・親族役員の給与・報酬の決め方)

記事2:主婦パートに103万円と150万円のカベを説明する方法

記事3:(本記事)主婦パートに社会保険の106万円のカベ、130万円のカベについて説明する方法

4−2.主婦パート年収別論点整理表

年収別にどういう論点になっているかまとめました。

上記3記事の理解がちゃんと出来ているかの確認に利用下さい。理解出来ていれば、こちらの一覧表さえ手許にあれば、ロープレ通りの説明が出来ると思います。

| 金額基準(年収) | 論点 |

| 93万円から100万円 | 住民税も所得税も非課税になる最低額 |

| 103万円 | 所得税が非課税になる最低額 |

| 106万円 | 大企業に勤めている場合に厚生年金に加入の基準額 |

| 130万円 | 主婦パートが国民健康保険の3号被保険者(扶養)を外れて1号被保険者となる基準額 |

| 150万円 | 配偶者特別控除の額が配偶者控除の額より下回り始める額 |

山口 真導

最新記事 by 山口 真導 (全て見る)

- 【永久保存版】出張日当(出張旅費規程)の金額設定から税務調査まで - 2025年6月19日

- 少額固定資産による法人税の節税対策が招く隠れた課税リスクとは? - 2025年2月9日

- 法人口座の選び方とその重要性 - 2025年1月21日