法人を設立し、家族を非常勤役員又は社員として仕事を依頼する場合に、その給料・報酬を幾らにするかというのは悩むケースが多いでしょう。その際、良く相談されるのが、「税金がかからない金額は幾らですか?」というご相談です。

理想は、親族社員・親族役員の仕事ぶりに見合った。、、、と言いたいところですが、難しいのが実情でしょう。ですから、この発想が良く出てくるわけです。

働き以上に給与・報酬を渡せば税務署も見逃せませんが、働き以下の場合には、働き以上の場合に比べて問題にならないということもあります。

というわけで、所得税も住民税も課税されずに額面額をそのまま渡せる金額を、この記事で明確にしたいと思います。

※この記事は2018年1月10日時点の税制に基づいて書いています。実際に利用される場合は最新の税法に照らして判断してください。

Contents

1.所得税も住民税も非課税の給与・役員報酬の限度額はいくらか?

今回はズバリ結論からお知らせします。

その金額とは、月額7万7千5百円です。年額にすると93万円になります。切りがいいので月額8万円と説明することも多いのですが、月額8万円にすると年額96万円になり、お住まいの地区町村によっては、住民税(均等割)が年間4千円(2014年〜2023年までは年間5千円)発生する場合があります。

市区町村によって幅があるというのも意外な感じがする方も多いと思います。そういう方は続きも読んで下さい。住民税の仕組みの詳しい説明はあまり見ないので、この機会に理解頂けたらと思います。

2.給与所得に関する所得税・住民税の計算の仕組み

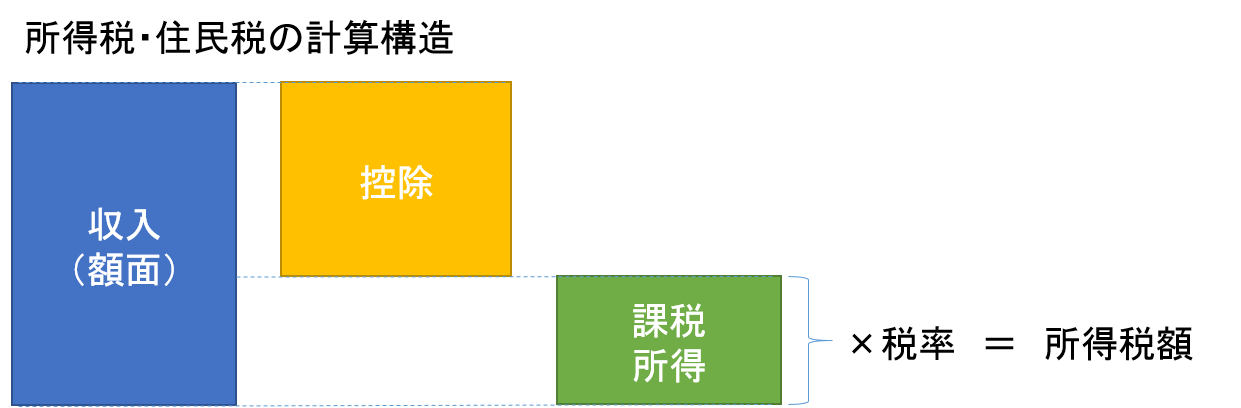

給与所得に関して、所得税・住民税を計算する仕組みは次のようになっています。

額面金額に対して、税法に定められた控除が行われた結果、それでも残った部分に対して、税率を掛けて計算するという構造です。

この仕組みを前提にすると、所得税も住民税もかからない、最も高い金額(=非課税限度額)は、控除額の金額と一致するということがわかります。図解すると、次のような状態ということです。

というわけで、以降では、非課税限度額を明らかにするために、各税金の控除額を確認していきたいと思います。

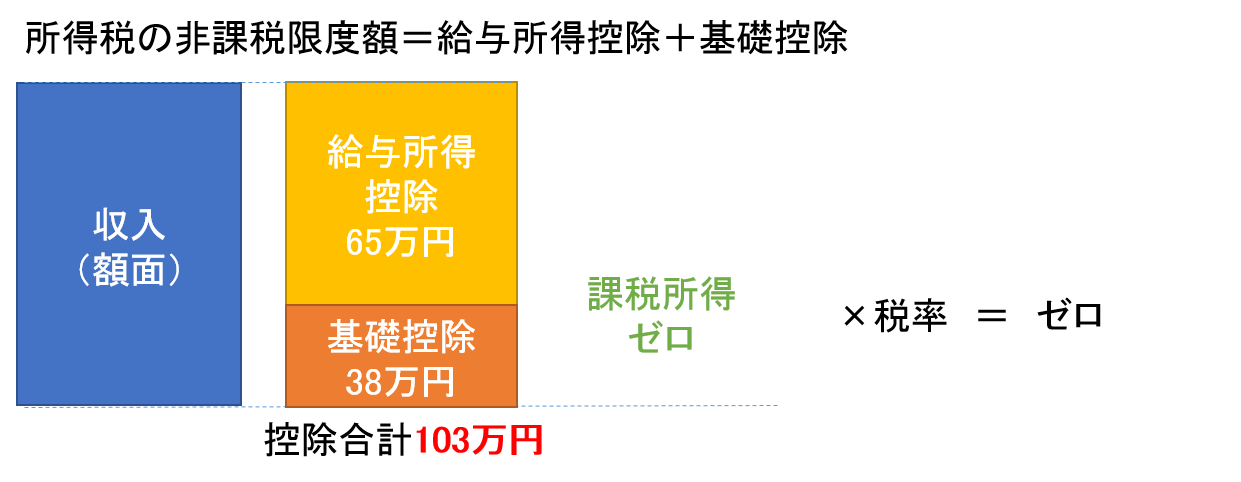

3.所得税の非課税限度額

では、具体的に給与所得に関する控除額の中身について確認しましょう。

所得税は、収入から給与所得控除と基礎控除という二つの控除をしたうえで計算するようになっています。その控除額の最低額は、給与所得控除が65万円(収入によって変動)、基礎控除が38万円(固定)です。したがって、その合計である103万円が所得税の非課税限度額になります。

4.住民税の非課税限度額

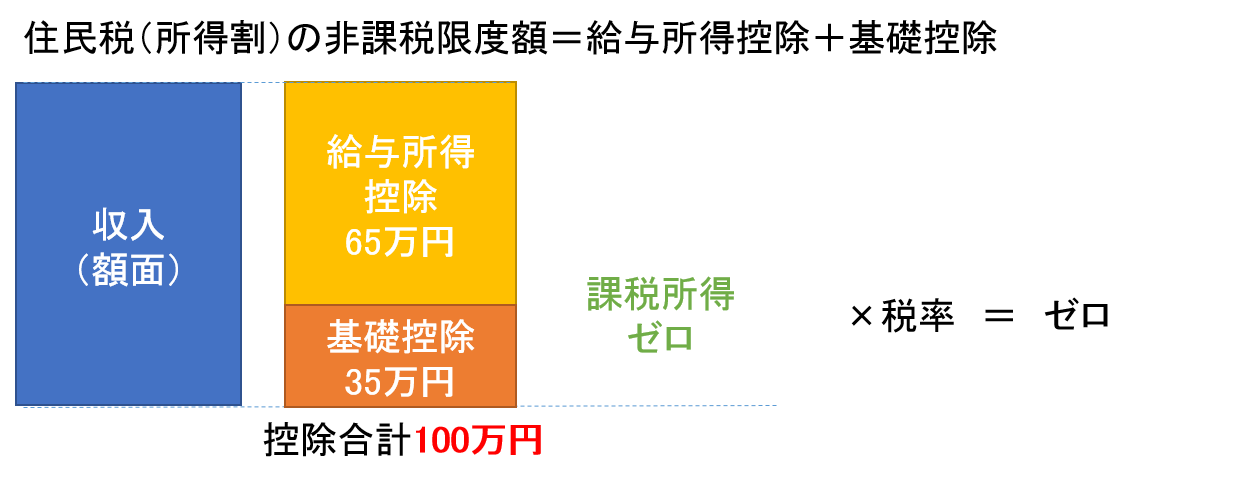

次に住民税の控除額の中身について確認しましょう。

住民税も、収入から給与所得控除と基礎控除という二つの控除をしたうえで計算するようになっています。しかし、住民税の控除額は住民税を構成する所得割と均等割という両方の区分で金額が異なるため、非課税限度額は所得割と均等割を別々に検討する必要があります。

なお、所得割とは所得税のように所得の金額に税率をかけて計算する部分をいいます。一方、均等割とは、所得の金額に関係なく一定額が課税される部分をいいます。

4−1.住民税・所得割の非課税限度額

所得割の非課税限度額は、給与所得控除65万円と基礎控除35万円の合計の100万円です。

給与所得控除の金額は、所得税の場合と同額ですが、基礎控除の金額が所得税の場合より3万円少なくなっています。少し、ややこしいのが、住民税・所得割の基礎控除の額は、非課税限度額を計算する場合には35万円ですが、実際に住民税・所得割を計算する場合には33万円になります。のちほど、実際の計算例で説明しますが、こういうややこしい話があるということだけ、頭の片隅に入れておいて下さい。

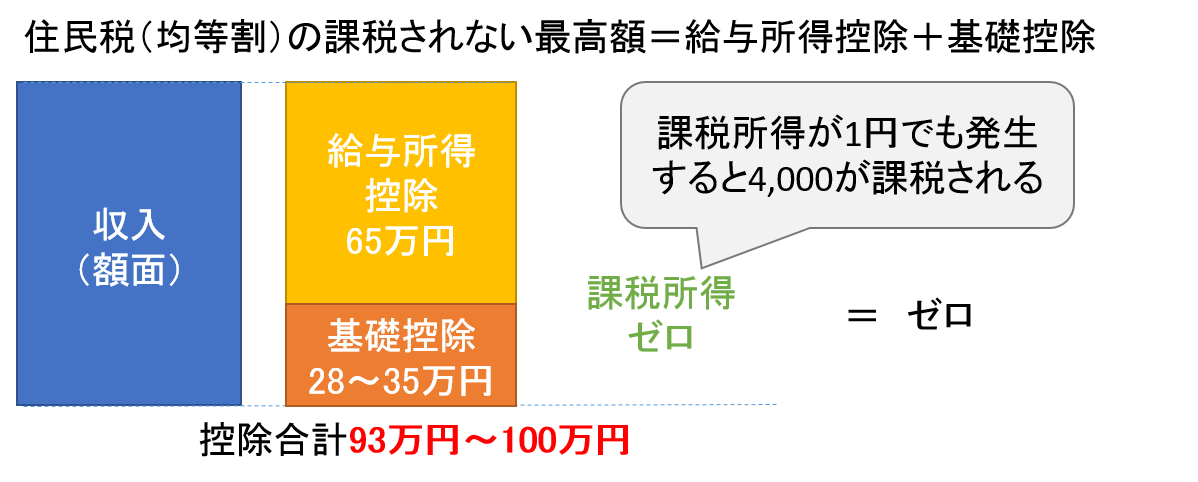

4−2.住民税・均等割の非課税限度額

均等割の控除額の合計は、給与所得控除65万円と基礎控除28万円から35万円の合計の93万円から100万円です。基礎控除額の28万円から35万円のいずれの金額になるかは、生活保護基準の級地区分によって決められています。

1級地の場合は、35万円、2級地の場合は、35万円×0.9=31.5万円、3級地の場合は、35万円×0.8=28万円という設定になっています。

住民票を置いている住所地がどの窮地にあたるかは、コチラの生活保護に関する厚生労働省のページからリンクを辿ってご確認下さい。

※2014年~2023年までの10年間は東日本大震災の影響で県民税も市民税も各500円(合計1,000円)アップとなっているため、その間は合計5千円の均等割が課税されます。

※2014年~2023年までの10年間は東日本大震災の影響で県民税も市民税も各500円(合計1,000円)アップとなっているため、その間は合計5千円の均等割が課税されます。

結局、この住民税・均等割の控除額合計が一番少額なので、この金額が非課税限度額を規定することになります。

年間93万円を12ヶ月で割ると1ヶ月77,500円(7万7千5百円)になります。この金額であれば、場所を問わず、所得税も住民税もかからない金額ということになります。生活保護の級地区分の確認が必要になりますが、切りの良いところで月額80,000円(8万円)という話をするケースが、弊社の場合、多いです。

5.主婦パートにおける103万円のカベとの関係

良く話題になる主婦パートにおける103万円のカベ問題がありますが、上記のとおり93万円から100万円のところに、あまり着目されない住民税のカベが存在していることも忘れてはいけません。

主婦パートが夫の扶養から外れないために103万円の給与所得を得た場合の、税額と手取り額について計算すると次のとおりです。(前提条件:生活保護の1級地)

所得税の計算:

給与収入103万円−給与所得控除65万円−基礎控除38万円=0

∴税額はゼロ円

住民税(所得割)の計算:

給与収入103万円−給与所得控除65万円−基礎控除33万円=5万円

∴税額は5千円(5万円×10%)

住民税(均等割)の計算:

給与収入103万円−給与所得控除65万円−基礎控除35万円=3万円

∴税額は4千円(※)(定額)

したがって、税額合計は9,000円ですので、手取り額は1,021,000円(102万1千円)ということになります。

※2014年~2023年までの10年間は東日本大震災の影響で県民税も市民税も各500円(合計1,000円)アップとなっているため、その間の実際は5千円。

収入103万円に対して9千円は、割合にすると僅か0.87%ですので、微々だるものではありますが、税金が課税されていることには変わりがありませんので、とにかく税金を払いたくない(増やしたくない)という原理主義的考えを貫き通すのであれば、主婦パートも93万円から100万円の範囲に収入を納めるのが良いということになります。

6.所得分散すれば家族全体の所得税が節税出来る

奥様やお父様が仕事を手伝ってくれるとしたら、社長の所得分散という考え方も有効です。

沢山役員報酬をもらっている社長の最高税率は所得税と住民税を合わせて55%です。計算しやすいように100万円を家族の報酬にして、自分の役員報酬を減額すると、それだけで、家族全体では所得税と住民税が55万円節税出来て、家族の手許に現金として残ることになります。

これは、わたしが提唱している法人を使って所得税を節税するということの一例です。他にも色々ある、そうした情報に興味がありましたら、是非、ビズ部のセミナーに参加してみてください。

山口 真導

最新記事 by 山口 真導 (全て見る)

- 【永久保存版】出張日当(出張旅費規程)の金額設定から税務調査まで - 2025年6月19日

- 少額固定資産による法人税の節税対策が招く隠れた課税リスクとは? - 2025年2月9日

- 法人口座の選び方とその重要性 - 2025年1月21日