こんにちは、公認会計士・税理士の山口真導です。

慢性的な人手不足解消のため、また終身雇用が出来なくなった大企業の副業解禁によって優秀なフリーランスが増えたことにより、ランサーズやクラウドワークスを通じて個人に仕事を依頼するケースが増えています。ここで問題になるのが、源泉徴収の問題です。

この記事では、そもそも源泉徴収する必要があるのかどうか?から、ランサーズとクラウドワークスでの源泉徴収手続の違いについて紹介したうえで、どちらのサービスがオススメか?まで説明したいと思います。

Contents

1.ランサーズやクラウドワークスに支払っても源泉義務はある

法人に報酬を支払う場合には源泉徴収は必要ありません。ランサーズやクラウドワークスは法人なので、そこに支払う際に源泉徴収する必要はないと思っている人も多いようです。

しかし、これは【完全に誤解】です。

ランサーズやクラウドワークスは個人事業主と皆さんとの間を仲介しているだけだからです。ランサーズやクラウドワークスが発注した仕事を引き受けて、個人事業主に仕事を外注しているわけではありません。

支払先はランサーズやクラウドワークスですが、彼らは手数料を中抜きしたうえで、受注した個人に報酬を支払っているだけです。したがって、あくまでも報酬の支払主は発注した【あなたの会社】です。結果として、ランサーズやクラウドワークスという法人に支払ったとしても、源泉徴収義務は【あなたの会社】にあるということになります。

2.源泉徴収漏れのリスク

源泉徴収漏れの何が怖いかというと、単純にその税金分、会社が損をするからです。

源泉徴収漏れが税務調査で発覚した場合、源泉徴収義務者(発注者)が税務署に徴収漏れした源泉所得税を納税しなければなりません。そのうえで、源泉税の部分は個人事業主(受注者)に払うべきではなかった分なので、返金を求めることが出来ます。しかし、この返金を受けられる保証はどこにもありません。

継続的に取引をしている個人事業主が相手であれば、次回の支払の際に源泉所得税の分だけ減らして支払うことが出来ますが、そうでもない限り、自社で立替払いしたはずの源泉税を回収することは不可能なのです。

ランサーズやクラウドワークスで発注した相手から、事後的に源泉所得税を回収するのは更に困難です。システム上、ニックネームしか分からないので仲介業者を介してしか連絡が取れません。連絡がついたとしても、その個人事業主が税金分を回収する手伝いを仲介業者はしてくれません。

というわけで、源泉税は発注した法人が負担することになります。つまり、その分の損失を被るということです

この時、「個人事業主が確定申告をしていれば税務署は二重取りだ」と調査官に反論する社長がいますが、恥ずかしいから止めましょう。確かに二重取りですが、源泉徴収の義務があるのは【あなたの会社】です。あなたの会社はその義務を怠ったのですから、その義務を後からでも負わなければならないという法律なのです(現実には延滞税というペナルティーまで負担させられます)。確定申告をする義務は、受注した個人事業主にありますが、それは、あなたの会社の源泉徴収義務とは、まったく別個の義務です。言うだけならタダですが、調査官に受け容れられることはありません。

3.源泉徴収で損しないための唯一の方法

源泉徴収漏れで損をしないためには個人事業主に発注した場合は、有無を言わさず、すべて源泉徴収することです。

このやり方は保守的過ぎるかもしれません。というのも源泉徴収が必要な支払というのは、所得税法に規定されているので、個人事業主に対する支払の全てが源泉徴収の対象ではないからです。

しかし、難しいのは、その判断です。

「判断なんて無い!」「租税法律主義だぞ!」と仰る方もいるでしょう。しかし、現実には判断が必要というのが「わたしの意見」です。

例えば、「原稿料」は源泉の対象で一番有名です。この原稿料ですが、ウェブメディアの記事を書いた場合、原稿料に該当するのでしょうか?そもそも、「原稿料」が源泉税の対象になった時に、インターネットはありませんでした。ということは、凄い穿った考え方でいえば、立法時になかったので範囲外という風に捉えることだって可能です。厳密過ぎるかもしれませんが、それが本来の「租税法律主義」です。それでも多くの会社が「原稿料」と介して源泉税を徴収しているのは、結局は損をしないために保守的に判断しているということだと思います。

こうした【源泉しておいた方が良いだろう】という忖度には利益があるということです。このような忖度をするのであれば、徹底的に損害を避ける為に、個人事業主に対する支払は、すべて【源泉しておいた方が良いだろう】で良いとわたしは考えます。

4.源泉徴収で個人事業主は損をしない

そんなに何でもかんでも源泉してしまったら、手取り収入が減る個人事業主が可哀想と思う方もいるかもしれません。しかし、その心配は要りません。そもそも源泉徴収は税金の【前払い】ですので、源泉徴収で個人事業主が損をしないからです。

個人事業主にとって、満額受け取った方が資金繰り上のメリットがあるように見えますが、源泉徴収で税金の前払をしなければ、確定申告の時に納税する金額がそれだけ大きくなるというデメリットにもなります。資金繰りという観点からすると、納税額が大きい方が痛いです。

というわけで、個人事業主への支払を行う場合には、【源泉しておいた方が良いだろう】で全く問題がないのです。

5.支払調書の提出義務

発注者である法人は、毎年1月31日までに、前年度(1月1日~12月31日)に源泉徴収して支払った報酬等の額について、支払先別に集計した「支払調書」を作成して、これらを合計した「法定調書合計表」と共に税務署に提出する【義務】があります。

個人事業主に対しても、税務署に提出するのと同じ支払調書を作成して送付する【慣例】がありますが、これは慣例であって義務ではありません。どっちみち税務署に提出するために作成しているので親切で送付しているだけです。

毎年1月に入ると、個人事業主から、当然の権利かのごとく「支払調書をいつ送ってくれるのか?」と矢のような催促がくることがありますが、少なくともルール上は無視しても大丈夫です。個人事業主の皆さんも1月末の法定調書の提出が終われば、親切な発注者であれば支払調書を速やかに発送してくれますので、やいのやいの催促するようなことをしないようにお願いします。

毎年1月末は提出しないといけない書類が多種多様にありますので、経理・会計事務所がもっとも忙しい時期の一つです。一定の配慮をお願いします。

6.ランサーズで源泉徴収する場合の手続

前置きが長くなりましたが、このような背景を踏まえたうえで、まずはランサーズの源泉徴収手続の流れをみていくことにしましょう。

ランサーズでは発注者が、以下の対応をすることで源泉徴収することが出来ます。

(参考URL:https://www.lancers.jp/faq/l1037/405 及び https://info.lancers.jp/17716)

- 認証・認定手続を完了させる

- 仕事を依頼する時に、依頼フォームにて「源泉徴収する」と指定する。

- 提案フォームの【金額】の箇所に、源泉徴収税の計算式を追加

- 個人事業主の氏名と住所の開示

- 支払調書はランサーズのシステムから外注先に発行される

6-1.認証・認定手続を完了させる

認定・認証制度とは、ランサーからの評価・満足度が共に高水準のクライアントを応援するランサーズ独自の認定システムです。

この認定を受けなくても、仕事の発注は出来ますが、源泉徴収をすることは出来ないようになっています。厳密にいうと、クラウドワークスのところで説明する源泉税を自己負担する方法(=自社が損する方法)を選択する選択はありえますが、この認定自体が多少の手間はかかりますが、おカネのかかることではありませんので、うるさいことをいわずに、認定を受けることをオススメします。

なお、認定を受けるには3ヶ月以内に発行された登記簿謄本が必要になります。

6-2.仕事を依頼する時に、依頼フォームにて「源泉徴収する」と指定する

認定を受けると仕事を依頼する際に「源泉徴収する」を選択できるようになります。最終的に法人の委託先が選定された場合には、システム上源泉徴収しないようになっているので、仕事を依頼する際には、毎回迷わずこのチェックを入れて下さい。

6-3.提案フォームの【金額】の箇所に、源泉徴収税の計算式を追加

「源泉徴収する」をチェックすると下記のように、提案フォームの【金額】の箇所に、源泉徴収税の計算式が追加されます。

▼ランサーズ「お知らせ」より

6-4.個人事業主の氏名と住所の開示

「源泉徴収をする」にチェックを入れた仕事に関し、支払い確定の段階になると、個人事業主側から氏名と住所を開示してもらえます。支払調書を作成するための最低限の情報を受け取ることが出来る様になっているということです。

6-5.支払調書はランサーズのシステムから外注先に発行される

通常、支払調書を作成したら、印刷して郵送する必要がありますが、ランサーズには支払調書を発行する仕組みがあるので、そこから個人事業主が自分でダウンロードすることになります。支払調書をメール添付や郵送する手間が省けるので良い機能だと思います。

しかし、このシステムから税務署に支払調書を送信することは出来ません。通常、法定調書合計表を作成するソフトウェアは支払調書を作成していくと、それらを合算して法定調書合計表を作成する仕組みになっているため、ランサーズのシステムの情報を、別途自社で集計して支払調書を作成し、これらを合計して法定調書を作成する必要があります。

7.クラウドワークスで源泉徴収する場合の手続

クラウドワークスでは、「プロジェクト方式(特定ワーカーと相談しながら進める)」「コンペ方式(多くの案から選んで決める)」「タスク方式(応募・契約なしで、多くの人から作業を集める)」という3つの方法のいずれかを使って、仕事の依頼をします。このうち、「プロジェクト方式」だけが、システム上で「源泉徴収あり」を選べる仕様です。

したがって、まずは「プロジェクト方式」を前提として手続を説明したうえで、「タスク方式」と「コンペ方式」の場合にどのように対応するかを説明したいと思います。

7-1.支払う際に「源泉徴収税を差し引いて支払いする」にチェックを入れる

サービス上で源泉徴収を差し引いたうえでの支払いの設定をおこなう場合、契約金額を提示する画面で、「源泉徴収税を差し引いて支払いする」(ワーカーの場合には「クライアントに源泉徴収をしてもらう」)にチェックを入れてください。

契約時から設定しておかないとトラブルになるので、このような仕様になっていると思います。

のちほど理由は書きますが、発注することが決まった段階で、忘れずに個人事業主の氏名と住所を聞いておいて下さい。クラウドワークスを利用する場合、これが重要なポイントになります。

▼クラウドワークスFAQより転載

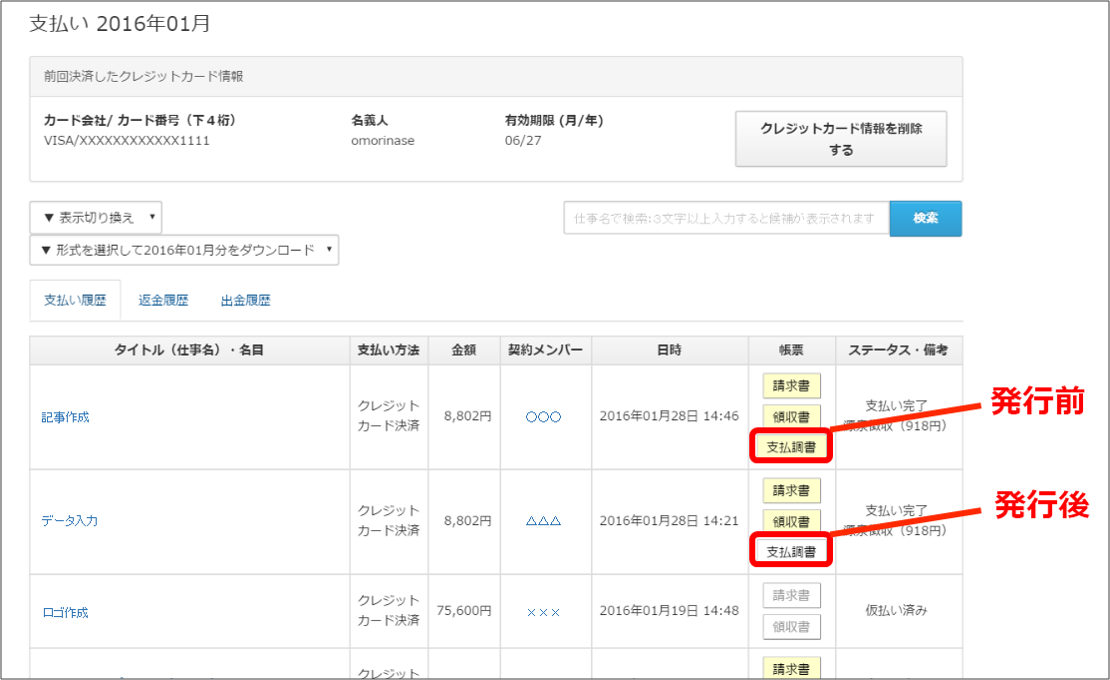

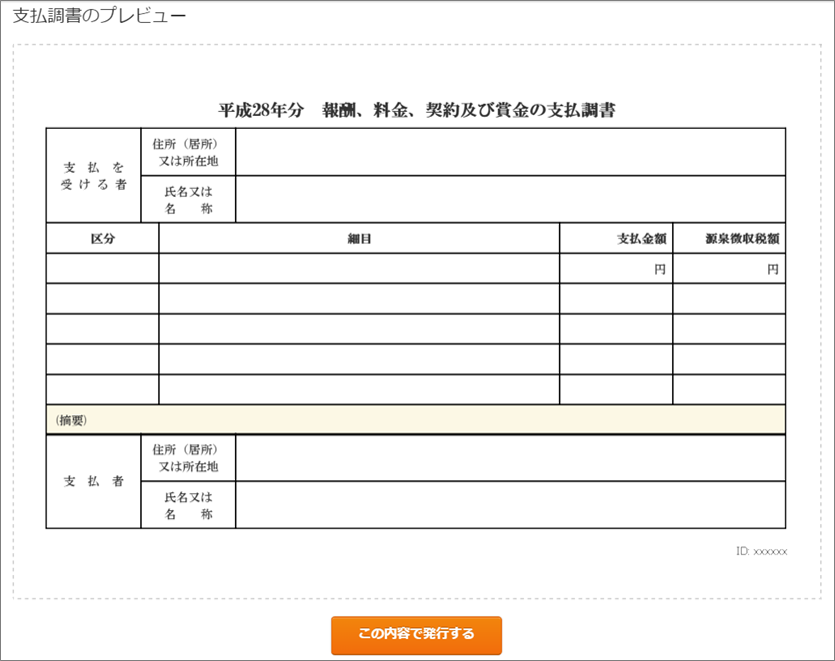

7-2.支払調書をクラウドワークスのシステムからダウンロードする

源泉徴収有の契約の場合、契約完了後、発注者側の画面上で支払調書を作成【できます】。個人事業主は、発注者が支払調書を発行後に、帳票メニューから支払調書をダウンロードします。

この【できます】がポイントです。逆にいうと【作らないこともできる】ということです。個人事業主に対する支払調書の提出義務はないので、クラウドワークス的にはこれで問題ないということです。

しかしながら、発注者としては困ります。個人事業主側が望まないと、氏名と住所の情報は、向こうからやってこないからです。したがって、発注者側としては、税務署への提出義務を果たすために、自ら、個人事業主の氏名と住所を取りに行く必要があります。

この氏名と住所の確認を法定調書を作成する時期にまとめて行おうとすると、期限内に情報が集まらないという問題になります。ですから、さきほど、発注が決まった時に、氏名と住所を確認しておくようにとお伝えしました。実務上は極めて重要なポイントですので、忘れないようにして下さい。

▼以下、画像は全てクラウドワークスFAQより転載

【発注者側の支払画面】

【発注者側の支払調書作成画面】

受注者の氏名と住所が発注者に知られると、クラウドワークスを利用しない直接取引の温床になるため、発注者の側に支払調書が欲しいというニーズがある場合に限って、氏名と住所を知らせるという仕組みになっています。

7-3.「コンペ方式」「タスク方式」を利用する場合の源泉徴収の方法

「コンペ方式」「タスク方式」の場合は、クラウドワークスのシステムを利用して源泉徴収をして支払調書を発行することが出来ません。したがって、源泉徴収義務を果たすために代替手段を執る必要があります。

ちなみに、システムで源泉徴収に対応していない理由を問い合わせたところ、「この二つの方式では源泉税が発生する取引が少ないから」という回答でした。ネットで検索すると、この2方式で仕事を依頼する場合、報酬は賞金に該当するので源泉しなくて良いという説明を幾つか見ました。確かに賞金なら源泉不要ですが、それは、クラウドワークス社の見解ではありませんので、ご注意下さい。

7-3-1.発注する際に源泉徴収税額を調整して金額提示をしておく

「コンペ方式」「タスク方式」を利用して、源泉徴収義務を果たすには、希望価格を源泉税控除後の金額と考えて発注頂くのが良いと思います。

具体的には、もし消費税抜1万円という表示でお仕事を発注する場合は、実際に発注者として負担する報酬金額は、11,137円(=1万円÷(100%-源泉税率10.21%))という風にグロスアップ計算を行うということです。本人には税込1万1千円を支払い、税務署には源泉所得税として1,137円を納税します。

負担が増えるのは困るという場合は、源泉税控除後の金額で発注します。具体的には、会社の負担額を1万円に抑えたければ、8,979円(=1万円×(100%-源泉税率10.21%))で発注します。本人には税込9,876円を支払い、税務署には源泉所得税として1,021円を納税します。この方法は、見た目の報酬額が下がった印象になりますので、コンペの際に不利になったりするかもしれません。

7-3-2.『サービス外連絡申請』機能を使って個人事業主の氏名と住所を問い合わせる

クラウドワークスでは、発注者と外注先のシステムを通さない直接のやり取りを原則禁止しています。したがって、上記の2方式で仕事を依頼する場合には、氏名と住所を把握することが出来ません。その点について、尋ねたところ、「源泉する場合には、『サービス外連絡申請』を行って本名と住所を聞いて下さい」とのことでした。

手間がかかりますが、システムの仕様上、仕方がありません。個人事業主側が支払調書の発行を希望しない場合には、「プロジェクト方式」を使う場合でも、『サービス外連絡申請』をする必要が出ることも想定されるので、この点については、クラウドワークスを利用する限り、どれも一緒ということになるのかもしれません。

8.税理士としてオススメなのはランサーズ

読んで頂いてお気づきのことかと思いますが、現状の、源泉徴収手続の流れを考えると、ランサーズに軍配が上がると思います。自分の事務所のお客様には、極力、クラウドワークスではなく、ランサーズを利用して「源泉徴収アリ」でお仕事の発注をお願いするよう依頼しています。

9.仲介業者にお願いしたいこと

仲介会社が、なぜ「仲介」のみをするかといえば、フリーランスの方の管理監督責任を負わないためです。そこは賢くビジネスモデルを作ったといえますが、であるなら、仲介したことに伴い発生する源泉徴収制度への対応は、より丁寧かつ柔軟に出来る様にするべきだと思います。

今回は、2社を比較してランサーズに軍配を上げましたが、ランサーズとて、認定業者にならなければ源泉徴収出来ない仕様です。しかも、認定を受けるには手間がかかります。法令遵守の観点からは、認定云々以前の問題として最低限しなければいけないことが出来ない状況は、よろしくないと思います。両方とも上場会社なんですけどね。

10.まとめ

税務調査で、ランサーズやクラウドワークスに支払った報酬の源泉徴収漏れの指摘があったという話を聞いたことはいまのところありません。したがって、まだ税務署もこの問題に気が付いていないかもしれません(気付いていて無視してくれてる可能性もあります)。

しかしながら、ランサーズとクラウドワークスからデータを取ったうえで、各社が提出する法定調書のデータと突き合わせをすれば、源泉徴収漏れの発見が出来てしまいます。実地調査を行わなくても否認出来るので、効率的に成果が出せるテーマです。こうした点を踏まえて、この記事を参考にして事前に対策を打っておくことは重要だと思い記事を書きました。

ランサーズやクラウドワークスを利用すると、割安でお仕事を発注出来るというメリットがありますが、税務調査を通じて、源泉税額を発注者が負担することになると、結果的に割高な個人事業主の利用になってしまいます。そうならないように注意をして下さい。

もう一点、この記事は現状(2022年3月3日現在)のルールに基づいて書いていますが、国税がクラウドソーシングで漏れなく源泉税を徴収したければ、税法を改正して、仲介会社に源泉義務を負わせるべきです。ランサーズとクラウドワークスのような仲介会社は、源泉義務は発注者に負わせつつ、匿名でのやり取りしかさせないという、良いとこ取りをしています。クラウドソーシング市場を活性化して人手不足解消の一助とするのであれば、このような改善が必要だと思います。

山口 真導

最新記事 by 山口 真導 (全て見る)

- 【永久保存版】出張日当(出張旅費規程)の金額設定から税務調査まで - 2025年6月19日

- 少額固定資産による法人税の節税対策が招く隠れた課税リスクとは? - 2025年2月9日

- 法人口座の選び方とその重要性 - 2025年1月21日