Contents

1.贈与の失敗事例

No.4402 贈与税がかかる場合

[平成31年4月1日現在法令等]

毎年、基礎控除額以下の贈与を受けた場合

Q1

親から毎年100万円ずつ10年間にわたって贈与を受ける場合には、各年の受贈額が110万円の基礎控除額以下ですので、贈与税がかからないことになりますか。

A1

定期金給付契約に基づくものではなく、毎年贈与契約を結び、それに基づき毎年贈与が行われ、各年の受贈額が110万円以下の基礎控除額以下である場合には、贈与税がかかりませんので申告は必要ありません。

ただし、毎年100万円ずつ10年間にわたって贈与を受けることが、贈与者との間で契約(約束)されている場合には、契約(約束)をした年に、定期金給付契約に基づく定期金に関する権利(10年間にわたり100万円ずつの給付を受ける契約に係る権利)の贈与を受けたものとして贈与税がかかります。

なお、その贈与者からの贈与について相続時精算課税を選択している場合には、贈与税がかかるか否かにかかわらず申告が必要です。

(相法21の5、24、措法70の2の4、相基通24-1)

これ自分だなぁという方がいると思うのですが、如何でしょうか?

この間違い事例から読み解けること、贈与が認められるには契約が必要という極めてシンプルな結論です。但し、その契約は、仮に毎年同じ金額を贈与する場合であっても、数年分を一括ということは出来ずに、毎年、締結する必要があるということです。

多くの方が、年間110万円以下の贈与なら贈与税がかからないことを知っています。そこでせっせと毎年110万円以内の贈与を行うのですが、この金額基準の知識しかなくて、贈与契約書のところまで手が回っていない贈与が沢山存在するのです。税務署もあまりに簡単に否認できるので、さすがに良心が痛んだのでしょう。それとも、税務調査の現場で揉めることを恐れて、ホームページに情報を公開したのかもしれません。「随分以前から税務署は皆さんに注意喚起してますよ」と今なら言うことが出来るわけです。

2.贈与契約書が必要な理由

贈与の契約は、渡す側と受け取る側で意思の合致があれば、法律上は成立します。ですから、さきほど紹介した国税庁のQ&Aでも贈与契約が必要と書くだけで贈与契約「書」が必要とは書いていません。つまり、贈与契約書がないから、贈与契約は無かったということにはなりません。但し、贈与契約書がなければ、われわれ納税者の側が贈与契約の存在を主張しても、税務署側から信じてもらえない可能があります。つまり、贈与契約書は税務署のために作成するのではなくて自分を守る為に作成するのです。ココ重要ですから太字にして線を引いておきました。

税務調査の時に、贈与契約書のない贈与を税務署に認めてもらおうと、完全に立証することなど不可能な過去の贈与契約の成立を必死に叫ぶくらいなら、いますぐ、贈与契約書を作ることをオススメします。

2−1.渡す側の一方的な贈与は無効

というのも、贈与というのは、得てして親や祖父母の一方的な愛情表現の一つとして、受け取る側の子や孫に内緒で行われるからです。

自分の話で恐縮ですが、いまから30年程前、突然母親から呼ばれて、「あなたのために、貯金していたのよ」と、わたし名義の郵貯の通帳と印鑑を渡されたことがあります。コツコツ毎月、貯金してくれたわけです。しかし、毎月の貯金には母親とわたしの贈与の意思の合致はありません。つまり贈与契約は成立していないわけです。

当時、わたしは大学1年生で法律の知識が全くないため、この母親の愛情表現が抱える法律問題には全く気が付きませんでした。でも、今ならハッキリと解ります。この状況では贈与契約は成立せず、あの預金は全部母親のものです。法律上は、母親は一生懸命、形式的にわたし名義になっている自分の預金通帳に資金移動を繰り返していたということです。

おかげさまで、いまも母親は元気に生きていてくれますが、預金通帳をわたしに渡す前に母親が亡くなった場合、この預金はわたしの預金になるのか、それとも母親の預金として相続財産になるのかどちらでしょうか?

答えは簡単です。当然、母親の預金(遺産)ということになります。母親は資金移動をしていただけだからです。結果として、わたしに対する母の愛情の一部は、相続税として国に召し上げられることになるのです。しかたがありません。法律ですので。不幸中の幸いは、その時、母は亡くなっているので、自分の愛情が目減りしたことには気が付くことは無いということです。(あちらの世界で激怒している可能性はありますが)。

このケースで、仮にわたしと母親との間に贈与契約が成立していたらどうでしょうか?

贈与契約が成立していたとしても、贈与の契約書がありません。税務署は、相続税を追加で徴収するために国民の税金を使って調査に来ているので、贈与契約書が存在しない贈与についてスンナリ認めることは無いでしょう。こうした状況を避けるために、贈与契約書が必要なのです。

大事なことなので、もう一度お伝えしますが、贈与契約書は自分を守る為に作成するということはこういうことです。

2−2.子供にも贈与は可能

わたしがお客様に、オギャーと生まれたその時から贈与は可能という話をすると、ほとんどのお客様が、またまた過激なことを、という顔をされます。しかし、贈与契約書を作るのが前提であれば、これは不可能なことではありません。というのも、法律で、子供が未成年者の場合には、親権者が子供の財産を管理することになっているからです(民法824条)。

(財産の管理及び代表)民法第824条

親権を行う者は、子の財産を管理し、かつ、その財産に関する法律行為についてその子を代表する。ただし、その子の行為を目的とする債務を生ずべき場合には、本人の同意を得なければならない。

この規定があるとはいえ、子や孫が物心ついたら、自分の預金口座があることや父や祖父から相続を受けていることはちゃんと話をしておく必要はあります。そこは忘れずにお願いします。この記事では、後ほど、この民法規定に則った形で作成された贈与契約書のひな形と記載例をご紹介します。

贈与税は暦年課税といって、毎年、その年ごとの贈与を受けた総額に対して設定された税率で計算された税金を納税する仕組みになっています。

その1年間の贈与総額に対して110万円の非課税枠が設定されているので、1年当たりの贈与を受ける額が110万円を上回らなければ贈与税はゼロです。

したがって、一年でも早く初めて長く継続した人ほど、少ない贈与税の負担で資産を祖父母や親から子や孫へ贈与することが出来ます。生前贈与の結果、相続税の課税対象になる祖父母や親が保有する資産が減らせるので、大きな相続税の軽減効果が得られるのです。極端な話、オギャーと生まれた瞬間から贈与を始めれば、10歳の段階で1,100万円、50歳で5,500万円の財産を無税で後継者に渡して相続税の負担を大きく減らせるのです。

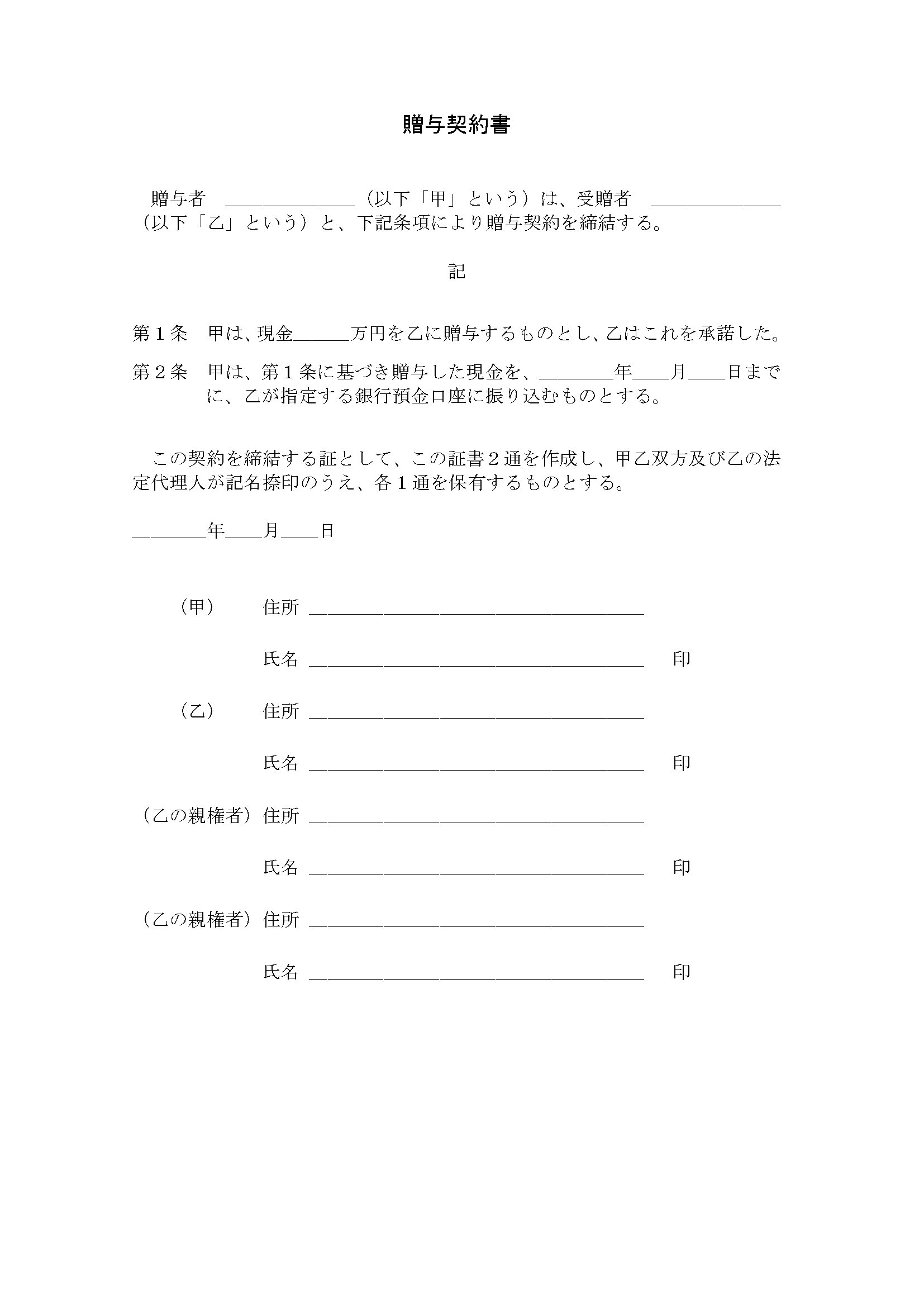

3.贈与契約書のひな形

では、贈与契約書が必要として、どのような契約書の用意が必要となるでしょうか?弁護士や司法書士に相談?いえいえ、いまはGoogleに相談すれば、たやすく必要なひな形に辿り着くことが出来ます。しかし、あまりに沢山出てくるのでどれを選べば良いか迷ってしまうこともあるかと思います。もしかしたら無料であるが故に間違っている可能性もあります。

今回は、千葉銀行が提供しているひな形を使って説明したいと思います。というのも、このひな形が、とても親切で優れているからです。まずは、ひな形をご覧下さい。

もう、このまま使って下さい。という感じです。

あえて、追加でコメントを加えるとすると、現金の贈与の場合には、このひな形のままで大丈夫なのですが、不動産の贈与の場合には、当然、贈与契約書の文言が現金から不動産に変わるほか、収入印紙の貼付が必要になるということです。不動産の価格を贈与契約書に書かなければ、200円の収入印紙を貼るだけでOKです。

4.贈与契約書ひな形の利用上の注意事項

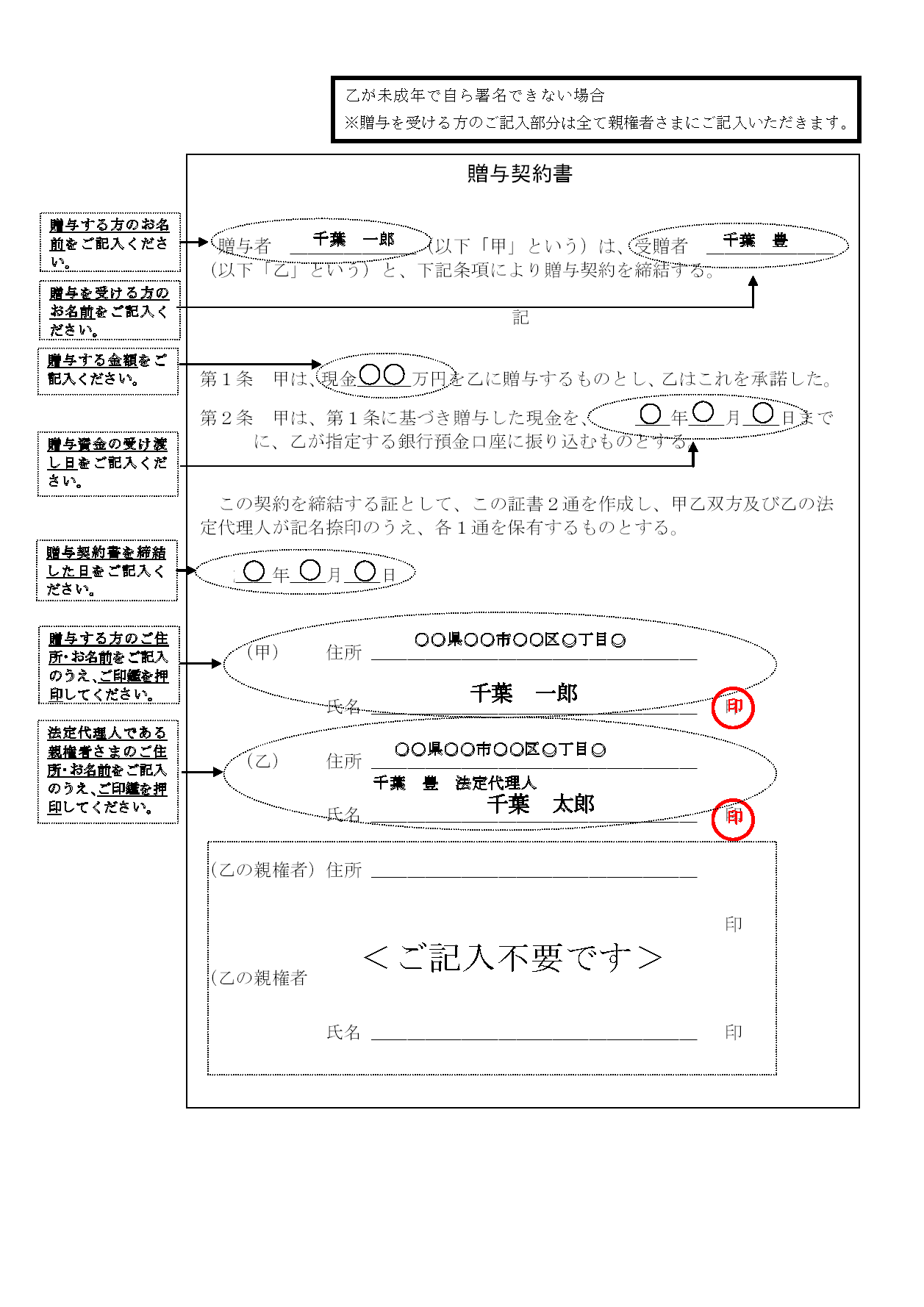

さきほどご案内した未成年者(のうちでも名前も書けないほど小さい方)に贈与する場合の書き方は下記のとおりです。

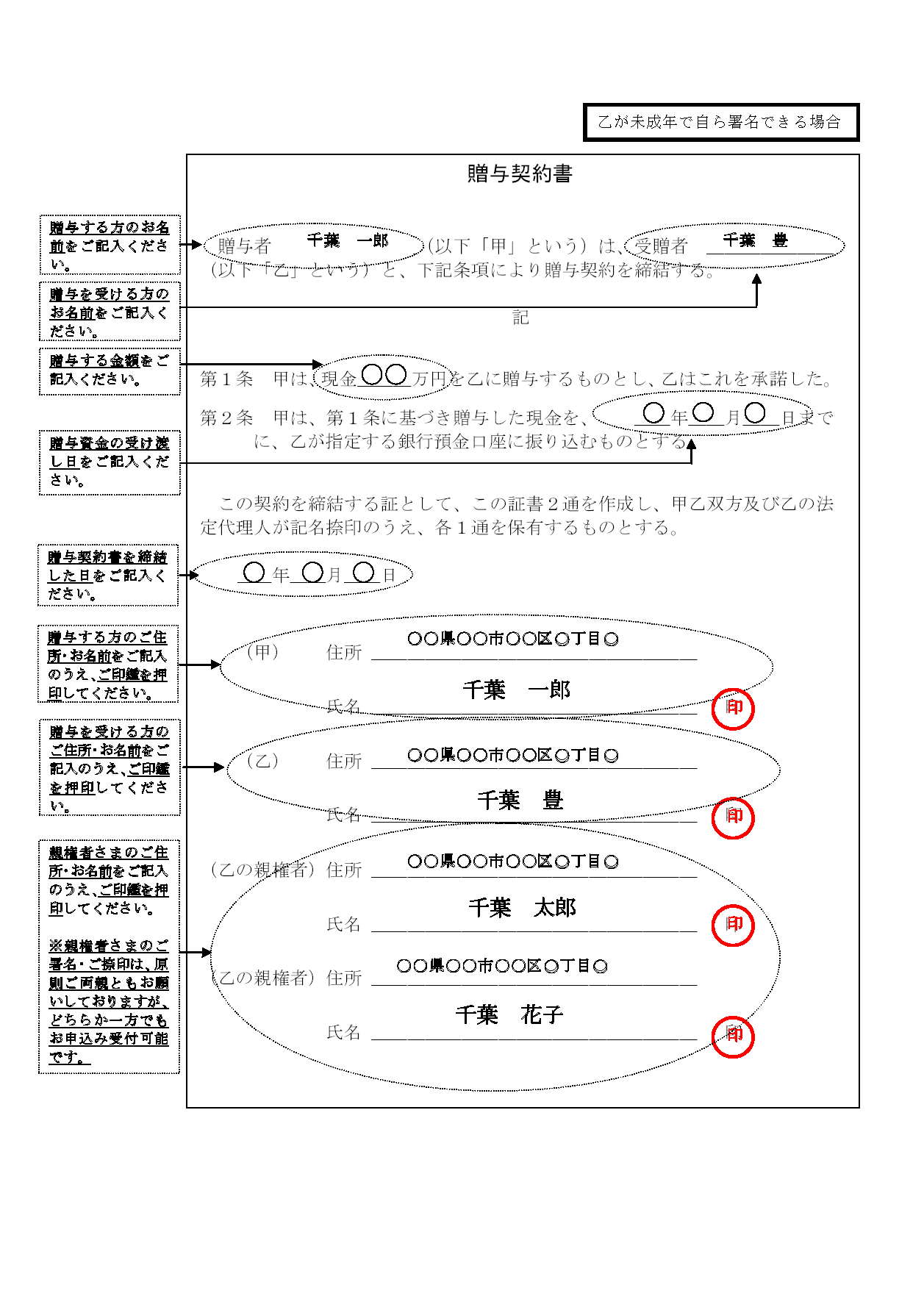

物心ついて、自分の名前が書ける年齢になったら、次の記載例のように記載をして下さい。

千葉銀行さん太っ腹ですね。口座作ろうかな。。

5.贈与契約書のない贈与の対処法

さて、ここまで読んで、過去に贈与契約書を作らずに贈与をしてきたことで心がザワついている方もいることでしょう。この記事を読んで、「ひな形もあるし、さっそく過去の日付で贈与契約書を作ろう!」と考えているとしたら、ちょっと待った!!です。というのも、事実として贈与した日に契約書が無かったのに、いまからその書類を作るわけですから、もの凄く悪くいえば、書類を偽造していることになるからです。

バレないでしょ。。。そう思うかもしれませんが、そうとも言い切れません。

例えば、ひな形のところで補足したとおり、不動産の贈与契約書には印紙を貼る必要があります。わたしも聞いた話なのですが、印紙の図柄というのは定期的に変更されているそうです。したがって、数年前の贈与契約書をいま作成しても、いま流通している印紙しか貼れません。そうなると印紙の図柄がその当時のものではないという理由で後から作ったことが見つかる可能性があります。じゃあ印紙を貼らなければ良い、そう思った人もいると思います。でも、そうしたら、印紙も貼って無いような、いい加減な贈与契約書が出来上がってしまいます。

また、不動産以外の贈与契約書で印紙が不要であったとしても、税務調査のプロの目からみたら、契約書の紙の状況や印鑑のインクの具合などで、毎年の贈与契約書を並べた時に、怪しい?ということも想定出来ます。

安心して下さい。それでも過去の契約書のない贈与について諦める必要はありません。過去の贈与があった日に、贈与者と受贈者との間で契約書の形にはなっていなかったけど、実際には贈与契約が成立していたことを確認する覚書を締結する方法があるからです。この方法であれば、一つも、偽ることなく、過去の贈与契約の存在を主張することが出来ます。

覚書のひな形は次のとおりです。こちらの出典は税理士の見田村先生のウェブページです。

贈与に関する確認書

●●(以下、「甲」という)が●●(以下、「乙」という)の下記口座に平成●年●月●日において振り込んだ●円は平成●年●月●日に甲が無償で乙に与える意思を表示し、かつ、乙と乙の法定代理人(●●●●(父)、●●●●(母)が受諾した贈与(以下、「本件贈与」という)の履行として行なったものである。

●●銀行●●支店 普通口座 ●●●●●●●

口座名義人 ●●●●

ただし、本件贈与は口頭にて行われ、書面によらないものであったため、この確認書をもって、本件贈与は平成●年●月●日において、適法に成立していることをここで確認する。

繰り返しになりますが、そもそも贈与の契約は、贈与者と受贈者との間での贈与の意思の合致があれば成立します。逆にいえば、契約書があっても、贈与の意思の合致がなければ贈与契約は成立しません。元々贈与したときに契約書を作ったとしても、贈与契約書という紙は、あくまでも意思の合致の証拠を残すという意味しかないのです。このロジックを上手く使って、上記のような確認書を締結することで、贈与の意思の合致があったことを後から確認しておけば、証拠としては、最初から契約書があったのと、ほぼ同じなのです。

それでも、税務調査の際に、不問に付されるという保証はありません。税務調査対応は調査対応でがんばってやっていく必要があります。しかし、この書類が無い場合より、あった方が対応は有利になることは間違いありません。

6.贈与税の申告をしていれば契約書は不要という都市伝説

世間一般で、まことしやかに囁かれているのが、「贈与の契約書が無くても贈与の申告をしていれば問題ない」という都市伝説です。もしご存じの方がいらしたら教えて欲しいのですが、それは税法や民法のどこに書いてある話なのでしょうか?

わたしの知る限り、贈与税に限らず、申告書が契約書の代わりになることはありません。税務調査の現場で、「贈与の申告書が提出されているから契約書がないのは不問に付す」と言った調査官が過去に数人いたのかもしれませんが、それはその調査官の独断と偏見による判断であって、確たる裏付けのある話ではないと思います。少なくとも、そうしたお目こぼしを狙った準備というのは準備とは呼べないでしょう。

たしかに、贈与税の申告書は、贈与の事実があったことの一つの証拠にはなるかもしれませんが、申告書が贈与する祖父母や親側が作成して提出したものではないことを立証することは困難なので、間接的な証拠として考えても、それほど効力のあるものではないとわたしは思います。

幼稚園児が税理士に贈与税の申告書の作成を依頼するとか無いですよね。。。

7.少し贈与税を払った方が良いという都市伝説

都市伝説といえば、110万円ではなく、200万円くらい贈与して、少し贈与税を支払っていればOKという話も良く聞きます。こちらも、先ほどの申告していれば良いという話と同じく、まったく根拠のない話です。単に、正しい贈与税の申告をしただけです。少しでも贈与税を納税していたら、税務署もうるさいことを言わないというのは、納税する側の一方的な期待であって、その根拠を見たことはありません。

こうした都市伝説をいうヒトがいたらその根拠を聞いておいて下さい。もし根拠のある正しい話なら、この記事を書き直さないといけません。ですが、その必要性は、99.9%無いと思います。

8.贈与契約書のまとめ

贈与は、一番取り組み安い相続税の節税対策です。しかも効果が抜群です。だから税務署は出来れば否認したいのです。

未成年者への贈与は、贈与の意思の合致という意味では、常識的に考えれば、まず無理な契約です。そこを法律に則った形で適切な契約書を残すことでクリアしていく方法があることを紹介しました。

しかし、適切な契約書があれさえすれば良いということでもないことは覚えておいて下さい。そもそも、贈与の意思の合致があったことが全ての前提だからです。受贈者が贈与の事実を知っていて、自分で贈与された資産を管理しているという状態が基本です。受け取る側が未成年の場合には、親権者がそれを代理するしかないので、法律でこれを認めているのです。これは国が用意した仕組みなので、同じ国の機関である税務署も否認することが出来ないのです。

この記事は契約書回りに限定して、贈与の注意点をお伝えしました。贈与には、ここに記載した事項以外にも気を付けるべきことが沢山あります。そちらはまた別記事でご紹介しますが、まずは正しい契約書を残すということを、ここでは理解して頂けたら幸いです。別記事は現在執筆中ですので、出来上がり次第、ここにリンクを貼らせて頂きます。

今回も長文にお付き合い頂き、ありがとうございました。適切な贈与で大事なおカネを減らさずに、子供や孫の未来のために使って下さい。

山口 真導

最新記事 by 山口 真導 (全て見る)

- 【永久保存版】出張日当(出張旅費規程)の金額設定から税務調査まで - 2025年6月19日

- 少額固定資産による法人税の節税対策が招く隠れた課税リスクとは? - 2025年2月9日

- 法人口座の選び方とその重要性 - 2025年1月21日