皆さんの会社では、リースを活用されているだろうか?よくコピー機・車をリースしている会社が多いが、メーカーでは工作機械、最近では節税のために太陽光発電設備をリースで取得している会社もあると聞く。

経営者の方は固定資産を取得する際に、購入するかリースにするか迷う場面も多いと思う。そこで判断するためには、リースのメリット・デメリットを明確に把握する必要がある。

この記事で、会社がどんな状況のときにリースを活用すべきか判断の指針を提供し、リースをした場合の会計・税務処理も解説させて頂く。ぜひ、参考にして頂きたい。

Contents

1.そもそもリースとは?

1-1.リース取引の仕組み

そもそもリースとは何か?「リース取引に関する会計基準」では次のように定義されている。

リース取引とは、特定の物件の所有者たる貸手(レッサー)が、当該物件の借手(レッシー)に対し、合意された期間(リース期間)にわたりこれを使用収益する権利を与え、借手は、合意された使用料(リース料)を貸手に支払う取引をいいます。

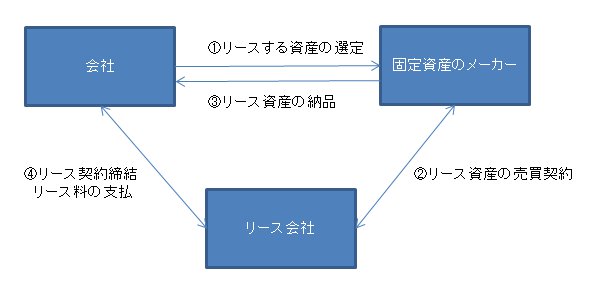

これを読んでも何やらよく分からないが、一般的には、リース会社が、設備を導入したい会社に代わってメーカー等から設備を購入し、それを賃貸するのがリース取引である。

図示すると以下のようになる。

あくまで資産を購入するのはリース会社なので、所有権はリース会社にある。よって会社としては貸借対照表(BS)に計上する必要がないという事になる。これがよく言われるリース取引のメリットである、「オフバランス」である。オフバランスについては後述するので、そちらを参照してほしい。

1-2.リースできる資産

リースの対象となる物件は、IT関連機器、事務用機械、産業・工作用機械、土木建設機械、車両などほとんど思いつくもの全てが対象となる。建物丸ごとのリースもある。

リース取引は、リース会社がお金を出して固定資産を購入し、それを会社がリース期間に応じてリース料として支払っていく。本質的には、リース会社からお金を借りて固定資産を使用する権利を買って、長期にわたって借りたお金を返済している事になる。よってリース会社としては、会社の財務状態が問題なくてリース料を支払えるのであれば、対象とするリース資産は何でもよいのである。

この点がレンタルとの最大の違いで、レンタルの場合は貸手が既に保有している資産の中から借手は選ばなければいけない。選択肢が限られてくるし、特殊な機械などレンタル市場が全くない場合も多くある。

1-3.リースは中途解約できない

よくある誤解だが、リース契約で注意しなければいけない事として、原則として中途解約はできない。仮に中途解約した場合には、残っているリース代金を一括で支払うように求められる。なぜなら、リース取引は本質的にはリース会社からお金を借りる金融取引なので、リース料として長期間返済するか、解約する場合は一括で返済するかして、リース会社が当初購入した際に要した全額を返済する必要がある。

ただし解約する場合はリース資産を返却するので、リース会社はその資産を売却等して残リース代金から清算する義務を負うが、車両などを除くと一般的にリース資産はその会社に特化したもので汎用性がないものが多いので、大した価値はつかないのが現状である。

1-4.リース取引の分類

ここは少し専門的な話になるので、ざっと流してもらっても大丈夫である。

リース取引は、まずファイナンス・リース取引とオペレーティング・リース取引の2つに分類される。さらにファイナンス・リース取引は、所有権移転ファイナンス・リースと所有権移転外ファイナンス・リースに分かれる。

ファイナンス・リース取引とは、以下のように定義される。

リース契約に基づくリース期間の中途において当該契約を解除することができないリース取引又はこれに準ずるリース取引で、借手が、当該契約に基づき使用する物件(リース物件)からもたらされる経済的利益を実質的に享受することができ、かつ、当該リース物件の使用に伴って生じるコストを実質的に負担することになるリース取引。

つまり、中途解約ができず、リース物件の経済的価値ほとんど全てを独占して利用するような場合である。耐用年数にわたってリース物件を使用するような場合は、これに該当する。

さらにファイナンス・リース取引のうち、リース期間終了後に所有権が貸手から借手に移転するようなものを所有権移転ファイナンス・リースと呼び、それ以外を所有権移転”外”ファイナンス・リースという。実務上は、所有権移転外ファイナンス・リースがほとんどであると言って差し支えない。

ファイナンス・リース取引以外のリース取引を、オペレーティング・リース取引という。オペレーティング・リースは、借手は耐用年数にわたってリース資産を利用するのではなく予めリース期間を短めに決定しておき、期間満了後にはリース会社に返却する。そしてリース会社は、当該資産を中古市場で売却もしくは賃貸するという形態である。先ほどリースはほとんど全ての資産が対象となると言ったが、厳密に言うとそれはファイナンス・リースの場合であり、オペレーティング・リースは中古市場があり汎用的な物件になる。よってレンタルに近い取引と言える。(ただし一定期間中途解約ができない場合があるので注意が必要)

2.リース取引の特徴

結論から書くと、リースの最大のメリットは、初期投資が少なく抑えられるという点であるため、リースを選択すべきなのは当面の資金繰りに余裕がなく、設備投資をすると運転資金が足りなくなるような場合である。

一方で資金繰りに十分な余裕があり、キャッシュで設備投資をしても十分な運転資金が確保できるような場合は、リースではなく購入した方が良い。なぜなら、リースのほうが割高であるし、最終的に自社のものにならないからである。ただしROAを向上させて資産効率を良くしたい場合には、オフバランスできるリースも選択肢として入ってくる。

2-1.リース取引のメリット

リースのメリットは次の4つがある。

①設備導入時に多額の資金が不要

リース取引は頭金が不要で、総額を毎月のリース料として分割で支払っていくので初期投資が軽減される。

またリース契約締結の前には審査が行われ、銀行融資と同じように決算書や申告書を提出する事になるが、一般的に審査期間は短く、担保も取られない(銀行借入で担保が必要な場合は、借入額以上の担保価値がある資産が必要)。使い道が固定資産購入に限られている分、迅速に資金調達できるのである。

既存の取引銀行との借入枠に影響を与えないので、資金調達ルートを複数確保できるというメリットもある。

②事務管理がラク

リース資産の所有権はリース会社にあるため、固定資産税・償却資産税の申告・納付を行う必要がない。資産に対する保険の設定も、リース会社が行ってくれる。また自社の固定資産の場合は固定資産台帳を作成して資産ごとに管理をし、定期的に棚卸を行う必要があるが、それらの事務処理もリースの場合は必要ない。このような事務処理を省略できることもメリットである。(ただしそのコストはリース料として支払う必要があるが)

③費用の平準化・柔軟化

購入した場合は、固定資産に計上して耐用年数(例えばコピー機の場合は5年)にわたって減価償却を通じて費用化されていく。定率法を採用している場合は、償却開始した初めの期間ほど費用が多く計上され、年数が経っていくにつれて費用が少なくなっていく。

一方でリースの場合は、リース期間にわたって定額で償却していく。つまり購入の方が早く費用化できるという事だが、逆にいうとリースは費用が一定なので損益の見通しを立てやすい。設立間もない会社で最初から利益を上げていきたい場合や、固定資産の償却による営業損益へのインパクトを小さくしたい場合は、リースの方が良い。

法定耐用年数より短い期間もしくは長い期間でリース契約を組むこともできるため、償却するタイミングを柔軟に設定することが可能でもある。ただし法定耐用年数の70%(10年以上のものは60%)より短い期間にはできない。

④オフバランス効果

先述した通り、リース取引はオフバランス化できる。オフバランスとは、「off-Balance Sheet」つまりBSから切り離すという意味である。

企業の収益性を測る尺度としてROA(当期純利益÷総資産)があるが、オフバランスすると分母の総資産にはリース資産を含めずに、それを利用して上げた収益は分子に計上できるので、ROAが向上して株式市場や投資家からの評価が高まるというメリットがある。

そのため上場会社では、以前はリースを積極的に活用する事が多かった。しかし、平成20年のリース会計基準改正により、改正の適用を受ける上場会社ではオフバランスできるリース資産が大きく限定されてしまい、このメリットを受けられなくなった。

なお上場していない中小企業においては、中小企業会計指針で従来通りオフバランス処理が認められているので、メリットを受けることができる。

2-2.リース取引のデメリット

リースのデメリットは次の3つがある。

①総額が高くなる

リース料の内訳は、物件価格、固定資産税、保険料、金利、リース会社の利益である。

自己資金で購入する場合に比べて、金利やリース会社の利益が追加で掛かってくるので、どうしても割高になってしまう。また金利も、銀行融資よりは高いのが通常である。

②中途解約ができない

1-3.でも説明した通り、リース契約は実質的に中途解約ができない。解約できない事はないが、違約金として残金の一括弁済を求められるので、解約する意味がないのである。よって使わなくなったとしても、リース料は支払い続ける必要がある。レンタルの場合はいつでも解約できるのが一般的なので、この点に大きな違いがある。

③払い終えても自社のモノにならない

一般的なリース契約では、リース期間満了後も再リースする事が可能である。再リースとは、それまでのリース料の9割引くらいのかなり格安な料金で引き続きリースできる制度である。

それだけ聞くと何やらお得なように感じるが、なぜリース会社は格安で貸してくれるのか。それは最初に設定したリース期間で、リース会社は既に物件価格を回収して、なおかつ十分な利益を上げているからである。逆に言うと、借主は購入する時よりも割高なリース料の支払を全うしても、使い続けるにはさらに追加の費用を支払わなければいけない。あまり陳腐化せずに法定耐用年数よりも長く使えるような資産の場合は、このデメリットが大きくなる。

3.リースの会計・税務処理

3-1.会計処理

主に会計監査を受けているような大企業で適用される、「リース取引に関する会計基準」は、平成20年に大きな変更があった。それ以前は、所有権移転外ファイナンス・リース取引について、売買処理ではなく賃貸借処理が認められていたのだが、改正により原則として売買処理に統一されたのである。

- 売買処理・・・通常の売買取引に係る方法に準じて、リース資産とリース債務を計上し、リース資産は減価償却を通じて費用化する方法

- 賃貸借処理・・リース資産及びリース債務を計上せずに、リース料を支払ったときに費用計上する方法

これによって、多くの上場企業が享受していたオフバランスというメリットが受けられなくなった(ただし300万円未満のリース取引は引き続き賃貸借処理が可能)。

なおオペレーティング・リースについては、改正前後で変わらず、賃貸借処理が認められている。

大会社ではなく、「中小企業の会計に関する指針」を適用して会計処理を行っている日本のほとんどの会社は、所有権移転外ファイナンス・リース取引について、売買処理ではなく賃貸借処理を採用することができる。

中小企業の会計に関する指針 74-3.所有権移転外ファイナンス・リース取引に係る借手の会計処理 (前段)

所有権移転外ファイナンス・リース取引に係る借手は、通常の売買取引に係る方法に準じて会計処理を行う。ただし、通常の賃貸借取引に係る方法に準じて会計処理を行うことができる。

3-2.税務処理

会計基準と同じく、リースに関する税制も平成20年に改正され、税務上も所有権移転外ファイナンス・リースについて売買処理が要求されるようになった。よって会計上売買処理を行っていれば、税務上は特に調整する必要はない事になる。

ただし、注意しなければならないのは、中小企業に関する会計指針を適用して、改正後も会計上は所有権移転外ファイナンス・リースについて賃貸借処理をしている場合である。会計上、賃貸借処理した所有権移転外ファイナンス・リース取引も、税務上は売買処理となる。もしリース料として損金計上した金額と、売買処理した場合の償却費が異なる場合は、税務上申告調整が必要になるので注意して頂きたい。

中小企業の会計に関する指針にも以下の記載がある。

中小企業の会計に関する指針 74-3.所有権移転外ファイナンス・リース取引に係る借手の会計処理 (後段)

なお、法人税法上は、すべての所有権移転外リース取引は売買として取り扱われ、賃借人がリース料(賃借料)として経理をした場合においても、その金額は償却費として経理をしたものとされることに留意する。

4.まとめ

何度も繰り返しになってしまうが、リースの最大のポイントは、初期投資が少なく抑えられるが支払総額は多くなり、実質的には借入をして固定資産を使用する権利を買うのと同じという事である。3で色々なメリット・デメリットを述べたが、特にこのポイントを押さえて、自社の資金繰りや固定資産の使用予定期間を考慮しつつ、リースか購入かの意思決定をして頂ければと思う。

梶山貴規

最新記事 by 梶山貴規 (全て見る)

- 全てのビジネスマン必見!請求書の書き方が全て分かる具体的な作成方法 - 2015年2月4日

- リース取引のメリット・デメリットと会計処理のポイント - 2014年11月7日

- 決算書の読み方|経営者が必ず押さえておくべき9のポイント - 2014年10月6日