役員退職金で多額の節税が出来るということは良く知られています。

生命保険の営業マンに教えてもらった。という経営者の方も多いのではないでしょうか。

しかし、多額の節税が出来るということは、それだけ税務リスクが高いということです。つまり、正しい知識を持たずに役員退職金を利用することは危険ということです。

これから、役員退職金の税務リスクがどこにあるのか?とその回避の方法・考え方をご紹介したいと思います。

Contents

1.役員退職金を支給するメリットについて

役員退職金を支給する財務的なメリットは次の三点です。

- 役員退職金の支給により、法人税の課税所得を減少させ、法人税の節税が出来る。

- 役員退職金にかかる税金(所得税・住民税)は、役員報酬(給与)に比べて低いので、所得税の節税が出来る。

- 法人の純資産が減少し、株式評価額が下がる。株式評価額が下がった時に譲渡等を実施することで効率的に財産の移転が出来、相続税の節税が出来る。

退職金を1億円支払うとして、その効果をシミュレーションしてみましょう。

1−1.法人税の節税効果

法人税の節税効果は、退職金支給額×実効税率です。

1億円支給の場合、約35,000千円です。但し、保険を解約して退職金の支払い原資に充てる場合、解約に伴う利益の分だけ、節税効果が相殺されるので、役員退職金を支払うことによる節税効果はなくなります。

1−2.所得税の節税効果

所得税の節税効果は、28,352千円です。

退職所得は、給与所得の場合と比べて、所得控除の金額が勤続年数によって多額になりやすいことのほか、なんといっても、他の所得と合算されることなく(=分離課税といいます)、2分の1課税と呼ばれるように、税率が半分になるところが魅力です。

【所得別税額の試算】

・給与所得の場合:(1億円−所得控除2,450千円)×55%=53,652千円

・退職所得の場合:(1億円−所得控除8,000千円)×1/2×55%=25,300千円

※所得税+住民税合わせて実効税率55%、役員勤続20年で計算

1−3.相続税の節税効果

相続税の節税効果は、金額で評価するのは難しいのですが、相続をすると最高税率55%ですが、事前に譲渡すれば20%で済みますので、同じ株式評価額としても半分以下の税金、株式の評価額が下がればそれ以上の節税になります。

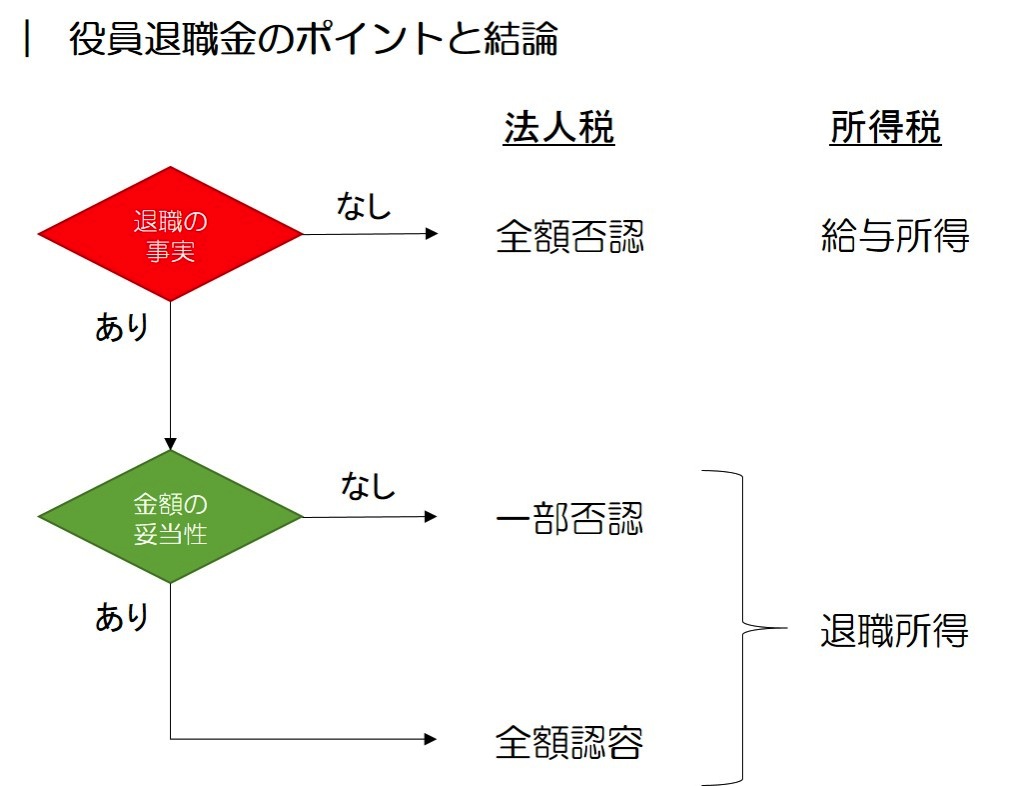

2.役員退職金の2つのポイント

役員退職金を支給し、節税メリットを得るためには、次の2つのポイントをクリアする必要があります。

- 退職の事実があるかどうか

- 退職金の額が不相当に高額でないか

役員退職金は高額になることが多いので、「役員退職金を支給すると税務調査が来る」などといわれています。その結果、役員退職金の支給に関しては、一般的に金額の妥当性に関する議論がなされることが多いのですが、実務上は2よりも1の要件を満たすことがより重要です。

なぜなら、退職の事実がない場合には、金額の多寡の議論の余地はなく、即、法人税法上も所得税法上も、役員賞与(=法人税では損金不算入、所得税では給与所得)として取り扱われることになり、節税効果が無くなるからです。

退職の事実があるかどうか?がポイントになるという点に違和感を感じる方も多いと思います。退職というと、一般的には引退、それも完全引退を意味すると考えるのが普通だからです。しかし、税法が損金算入を認めている役員の退職というのは、もう少し柔軟なのです。代表取締役から取締役という形で代表権を返上し、経営トップから退いたという事実が認められれば、役員退職金を損金として認めようという考え方をしているのです。

そのうで、このように退職の事実を一般論より広く認める一方で、適正な金額しか損金算入を認めないという考え方をしているというこの順番を理解することが大事です。

2−1.退職の事実があるかどうかについて

分掌変更に伴う役員退職金に関するルールは税法本文ではなく通達に定められています。

9−2−32 法人が役員の分掌変更又は改選による再任等に際しその役員に対し退職給与として支給した給与については、その支給が、例えば次に掲げるような事実があったことによるものであるなど、その分掌変更等によりその役員としての地位又は職務の内容が激変し、実質的に退職したと同様の事情にあると認められることによるものである場合には、これを退職給与として取り扱うことができる。(昭54年直法2−31「四」、平19年課法2−3「二十二」、平23年課法2−17「十八」により改正)

(1) 常勤役員が非常勤役員(常時勤務していないものであっても代表権を有する者及び代表権は有しないが実質的にその法人の経営上主要な地位を占めていると認められる者を除く。)になったこと。

(2) 取締役が監査役(監査役でありながら実質的にその法人の経営上主要な地位を占めていると認められる者及びその法人の株主等で令第71条第1項第5号《使用人兼務役員とされない役員》に掲げる要件の全てを満たしている者を除く。)になったこと。

(3) 分掌変更等の後におけるその役員(その分掌変更等の後においてもその法人の経営上主要な地位を占めていると認められる者を除く。)の給与が激減(おおむね50%以上の減少)したこと。

(注) 本文の「退職給与として支給した給与」には、原則として、法人が未払金等に計上した場合の当該未払金等の額は含まれない。

上記の通達を理解するにあたって重要なことが二つあります。

一つは、本文にある「実質的に退職したと同様の事情にあると認められること」が必要という点です。もう一つは、通達の(1)から(3)に記載されているのが例示であるということです。つまり、この通達を読んで、(1)から(3)に該当するように形式を整えたとしても、分掌変更による退職金の支給として、認められないということです。

もし、一般論でいうように、代表権を返上するだけでなく、取締役としての地位も捨てて完全に会社経営から退く場合には、退職の事実として問題になることはありません。しかし、現実には、中小企業の代表取締役がある日から完全に身を引くということが金融機関や大口取引先からの要請により、許されないケースが沢山あります。

特に、金融機関が、借入金の個人保証から外れることを許さないということがよくあります。これだけで「実質的に退職したと同様の事情にある」と認められる可能性がないということはありませんが、判断要素の一つにはなりえます。分掌変更に伴う役員退職金の支給については、税務リスクがゼロになることはないと理解して頂く必要があるということです。

こうした事情を踏まえて、この通達は、大企業が利用することを前提とした通達だと解釈する税理士もいます。例えば、経営引退後に上場企業の代表取締役が業界団体の役員に就任することになった場合に、会社の役員の肩書きが引き続き必要なので、取締役として残る場合に支給する退職金について、損金に算入することを認めるというのが本来の利用方法だと主張します。これは確かに一理あります。なぜなら、このようなケースでは、通達の事例に合致し、かつ、実質的に退職しているといえるからです。

しかし、中小企業にこの通達が適用出来ないなら、そのように通達を定めれば良いだけです。そうなっていない以上、中小企業でも利用することは可能と考えるべきでしょう。

問題の本質は、経営者に実質的に経営に関与しないことについて了解をとったとしても、分掌変更による退職金支給後も経営に関与しているということが、後々の税務調査の時に解るということがあまりにも多いことです。中小企業の経営者が分掌変更による退職金の支給を受ける場合には、その後の経営に関与すれば、税務調査で否認されてしまうことを認識したうえで実行して頂く必要があります。

引退する本人が経営に関与しないように努力しても、跡継ぎや残された社員が先代経営者を頼ってしまうということがあります。こうしたことが起きないようにするには、先代社長を頼りにすることで、多額の納税が発生するかもしれないということを跡継ぎその他の方に周知しておく必要があります。役員退職金が否認されたことで発生する法人税は、引退した先代社長ではなく、残された役員が運営する法人だからです。それでも頼りたいということでしたら、追加の納税も必要経費として割り切ってお支払い頂くということかと思いますが、先代の退職所得の分の所得税の負担も発生することをお忘れ無きよう、お願いしたいところです。

2−2.退職金の額が不相当に高額でないかについて

退職金の額が不相当に高額な場合、相当額を超える部分が法人税法上の賞与となります。

役員退職金の金額の相当性に関する税法のルールは、法人税法第34条2項及び法人税法施行令第70条2号に定められています。

第三十四条 (1項省略)

2 内国法人がその役員に対して支給する給与(前項又は次項の規定の適用があるものを除く。)の額のうち不相当に高額な部分の金額として政令で定める金額は、その内国法人の各事業年度の所得の金額の計算上、損金の額に算入しない。

第七十条 法第三十四条第二項 (役員給与の損金不算入)に規定する政令で定める金額は、次に掲げる金額の合計額とする。

(1号省略)

二 内国法人が各事業年度においてその退職した役員に対して支給した退職給与の額が、当該役員のその内国法人の業務に従事した期間、その退職の事情、その内国法人と同種の事業を営む法人でその事業規模が類似するものの役員に対する退職給与の支給の状況等に照らし、その退職した役員に対する退職給与として相当であると認められる金額を超える場合におけるその超える部分の金額

ここで把握しておくべき重要な事実の一つは、一般的な役員退職金規程が定める、いわゆる功績倍率法で計算すれば良いという記述がないことです。これは功績倍率法による計算に問題があるということではないので安心して下さい。

(一般的な役員退職金規程の算式)

最終報酬月額×勤続年数×支給功績倍率×功労加算倍率

もうひとつ重要なことは、施行令の条文にある「その法人と同種の事業を営む法人でその規模が類似するものの役員に対する退職給与の支給状況」は、納税者の側で把握することが不可能だということです。

通常、税法の条文に詳細な規程がない場合は、納税者側に有利なのですが、条文自体が納税者に不利な取り決めであることを踏まえると、退職金の金額の相当性については、(支給する金額に応じて高い低いはあるにせよ)常にリスクがあるという認識が必要です。法律を変更するには国会を通す必要があります。なぜ、納税者にとってこれほど不利な条文が通ってしまったのでしょうか。我々国民の責任です。

2−2−1.支給功績倍率の上限値

上記の算式で、支給功績倍率や功労加算倍率が何倍まで認められるかという部分が、税理士の間でも議論になるところですが、税法の条文が功績倍率法をとっていない以上、確固たる根拠をもっていえる倍率ははないと思います。

良くいわれるのが、支給功績倍率が3倍までなら良いということですが、3倍未満でも否認されている判例もありますので、それを正解だと考えるのは危険です。役員退職金の金額の妥当性については、常にリスクがあると考えておく必要があり、実際に支給するにあたっては、そのリスクを前提として、その金額になった理由を個別具体的に考えておくという対応が現実的だと思います。

2−2−2.最終報酬月額が低い場合

最終報酬月額が、過去の勤続期間の平均報酬月額より極端に低い場合には、平均報酬月額を使って計算することも検討に値すると思います。結局は、同業・同規模の他社との比較で、妥当性を検討する以上、どの金額をもって計算してもリスクはゼロにならない以上、より合理的な算定方法をとっておくことで、税務調査で議論の俎上にのぼらないように出来るかもしれません。

まとめ

役員退職金に関する必要なポイントは以上です。

こうしてまとめてみますと、分掌変更に伴う退職金の支給はリスクが高すぎると感じられたかもしれません。しかし、税務のルールのみに従って、経営上の重要判断を決定する必要はありません。想定される最大の税務リスクが管理可能なものであり、社内で合理的に説明できると思うのであれば実行するべきだと考えます。

但し、退職の事実がない場合は別です。このリスクは避けられる場合があります。

借入金に対する保証も「経営者保証ガイドライン」が出来て、保証を外すことが出来る可能性が出てきました。こうした状況を上手く利用して、無駄な税金を負担することなく、上手に役員退職金を受け取って頂きたいと思います。

山口 真導

最新記事 by 山口 真導 (全て見る)

- 【永久保存版】出張日当(出張旅費規程)の金額設定から税務調査まで - 2025年6月19日

- 少額固定資産による法人税の節税対策が招く隠れた課税リスクとは? - 2025年2月9日

- 法人口座の選び方とその重要性 - 2025年1月21日