一円もお金をかけずに、会計処理方法の違いだけで、法人税の額が10倍以上変わってくることがあります。

多額の設備投資をしたその年に、会計処理方法の違いだけで、法人税の額を10分の1にするということです。

いまから、その方法について、紹介していきたいと思います。

(出所 1-4-1 固定資産の見直し)

Contents

1.設備投資の節税事例の紹介

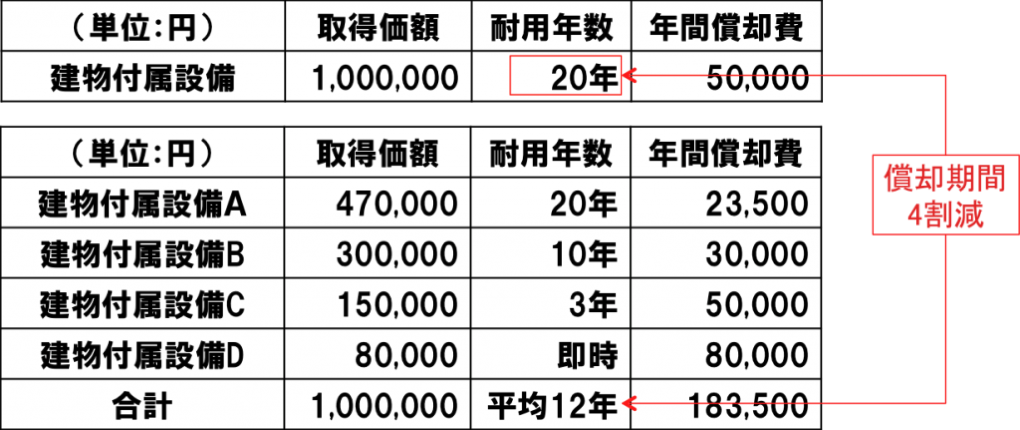

この記事でいう設備投資とは、複数の資産の取得を目的として一体として支出を行うことをいいます。この際、総額を一括で処理するのか、それぞれの資産区分毎に区分処理するのかは選択できます。

上記のように細かく区分処理した方が、損金算入される額は大きくなります。

これを称して、払った金額が同じでも、会計処理が違うだけで節税出来たり出来なかったりする、という風にいっているのです。

(1)一棟借りオフィスを全面改装した会社の節税事例

わたしどもがデューデリジェンス(財務調査)をさせて頂いたお客様の事例です。

そのお客様は都内のビルを一棟借りをされて、全面改装をされました。

その全面改装の投資額は5億円。それをどのように処理されていたかというと、なんと、次のとおり3つの資産として処理されていました(数字は実際とは変えています)。

- 建物一式・・・1億円・・・耐用年数40年

- 建物附属設備一式・・・1億円・・・耐用年数18年

- 工具器具備品一式・・・3億円・・・耐用年数20年

わたし達は企業価値を正しく算定するために、次の様に処理し直しました。

- 消耗品費・・・1億円

- 建物附属設備(アイテム数100)・・・0.5億円・・・平均耐用年数18年

- 工具器具備品(アイテム数300※)・・・3.5億円・・・平均耐用年数10年

※一括償却資産(事業年度の月数/36での償却分も含む)

消耗品としたアイテムも加えると1,000アイテムくらいになりました。当たり前です。5億円も掛けたリノベーション工事なのですから。

わたしたちの処理を採用していれば、初年度に損金処理される額は、10倍以上になります。つまり、税金は1/10になったはずです。

しかし、悲しいことに、上記の処理に修正して払いすぎた税金を還してもらうことは出来ません。会計上は上記のような修正が可能ですが、税務上は、あとからこの処理を変更することが出来ないのです。決算書上で、一度処理したものが継続されるのが原則なのです。(これを損金経理要件といいます。)

(2)駐車場を改装した会社の節税事例

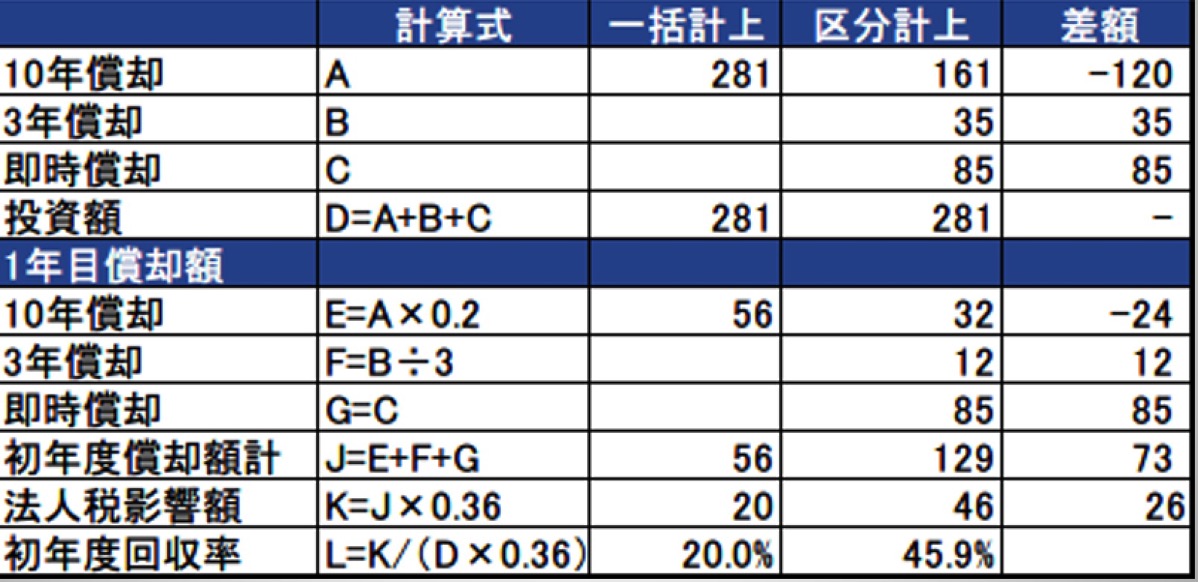

あるお客様が駐車場の改装工事を行いました。投資額は281万円です。

これを一式で処理すると初年度の損金の額は56万円です。しかし、これを5つのアイテムに区分したことで、実際には初年度に129万円損金処理することが出来ました。

2倍以上、損金が増えたので、法人税の額は1/2以上減ったことになります。

2.多額の投資の節税処理の考え方

節税するためには、「早期に」「出来るだけ多額の」損金を計上することです。

投資額は同じなので、分割して損金処理する期間の合計の損金の額は変わりません。しかし、早期に節税出来るということは、そのキャッシュを再投資出来るということです。数年経営された方であれば、この意味はご理解頂けると思いますが、それでも、この意義が分からないという方は、いますぐこのページを閉じて頂いて結構です。

(1)金額基準を活用する

早期に損金を計上するためには、一つの投資を出来るだけ細かく分けることです。全体は多額でも、少額の沢山の投資に分けられる場合には、この少額の投資単位で会計処理方法を検討することが出来るのです。

金額基準と処理方法は次のとおりです。

- 10万円未満・・・取得時損金処理可能

- 10万円以上20万円未満・・・事業年度の月数÷36で分割処理又は一括損金処理

- 20万円以上30万円未満・・・法定耐用年数で分割処理又は一括損金処理

- 30万円以上・・・法定耐用年数で分割処理

細かく分類した結果、10万円未満のものは、取得時点で全額損金に出来ます。その他、金額が小さければ小さいほど、早く損金算入できるのが法人税のルールなのです。

(2)定額法より定率法を適用する

投資額を損金処理する方法として、定額法と定率法という計算方法があります。定額法よりも定率法の方が投資初期の段階での損金額が大きくなります。つまり、定率法の方が、定額法よりも節税出来る処理ということになります。

種類別にいうと、建物になるものは定額法しか選択出来ませんが、その他の資産は定率法で償却することが出来ます。したがって、建物として処理しようと思っているものの中に、建物附属設備で処理出来るモノがないかを慎重に検討していくことで、建物附属設備の額を増やすことで、定率法を適用できる部分を増やして、投資初期の損金額を増やすことが出来るのです。

(3)一式判定は慎重に

ここまで読んで、「そうか、細かく処理すれば良いんだな。」と短絡的に考えている方も多いと思います。税務実務は、それほど単純ではありません。税務署も、こういうルールなら、経営者が何を考えるのかはお見通しなのです。

一式判定という考え方があります。機能する1単位毎に金額基準に当てはめて判定するという考え方です。

【一式判定の例】「No.5403 少額の減価償却資産になるかどうかの判定の例示」より抜粋

(2) 取得価額が10万円未満のもの

この取得価額は、通常1単位として取引されるその単位ごとに判定します。 例えば、応接セットの場合は、通常、テーブルと椅子が1組で取引されるものですから、1組で10万円未満になるかどうかを判定します。 また、カーテンの場合は、1枚で機能するものではなく、一つの部屋で数枚が組み合わされて機能するものですから、部屋ごとにその合計額が10万円未満になるかどうかを判定します。

このルールがあるので、例えば、見積書に書いてある、部材1個が10万円未満であったとしても、一括損金処理することは出来ません。それを組み合わせて制作された、1つの機能をもつ資産単位で判定するのです。組み合わせてみたときに30万円を超えていれば、法定耐用年数によって分割損金処理をしなければならないのです。

3.おわりに

ここまで読んで、自分の会社の処理が気になってきたのではないでしょうか?

どの会社にも、固定資産台帳という書類があります。その書類を出してきて、投資額がどのくらいの単位で処理されているかを確認してみてください。

100万円を超える投資が、「○○○一式」と処理されていたら、節税処理になっていないかもしれません。

最後に悲しいお知らせがあります。

この「○○○一式」という処理は間違った処理ではありません。ただ、投資初期の税金の額が、節税処理に比べて多いだけです。経営を考えたら、速く節税をして資金を回収するべきなのですが、あなたの税理士と税務署がそれを指摘してくれることはありません。

設備投資額が同じなので、分割して損金処理する全期間で計算したら税額は変わりません。この事実から、この状態をヨシとする経営者もいないわけではないでしょう。しかし、あなたが、早めに節税して、そのキャッシュを再投資するんだ!と考えているとしたら、この処理は問題アリということになります。

わたしですか?

わたしは当然細かくわけて節税します。

この先、何があるか分からないので、少しでもキャッシュを手許においておきたいですからね。

いずれにしても、誰が会計処理するのかによって税額が変わるということは知っておいて頂きたいと思います。

税金が1/10になったり、1/2になったりする違いは、会計処理だけなのですから。

山口 真導

最新記事 by 山口 真導 (全て見る)

- 【永久保存版】出張日当(出張旅費規程)の金額設定から税務調査まで - 2025年6月19日

- 少額固定資産による法人税の節税対策が招く隠れた課税リスクとは? - 2025年2月9日

- 法人口座の選び方とその重要性 - 2025年1月21日