毎月、月次決算書のモニタリングをしている経営者は多いと思います。

そうした経営者の方から、次の様なご相談を受けることがあります。

「月次決算が決算の予測になっていない。あまりに数字が違いすぎる。」

「月次決算書の完成が遅すぎて見る気がしない。銀行から月次決算書の提出を求められた時に、「最新版」の2ヶ月前の月次決算書を提出したら前月分を下さいと督促された。」

こうしたご相談を頂いた際に、経営者の皆様に回答させて頂いている、「経理担当者に対して指示を出すべき10のポイント」についてご紹介したいと思います。

Contents

1.月次決算は「正確」で「早い」必要がある

月次決算の目的は、経営状況を適時に把握することと節税を達成するところにあります。

そのためには、月次決算が次の2要件を備えている必要があります。

- 月次決算が正確であること

- 月次決算が早く出来上がること

この二つの要件は相反する関係にあります。

月次決算を早くして欲しいと経理担当者や会計事務所に依頼すると、月次決算が正確でなくなると反論されてしまう、ということは良くあることです。

これはあなた(経営者)と経理担当者や会計事務所との間で認識ギャップがあるからです。

あなたは本決算の時のような極めて正確な月次決算を求めていないはずですが、経理担当者や会計事務所は、かなり正確な状態にしなければ、あなたに満足してもらえないと思っていることが多いからです。月次決算を締めた後に数値が変わった際に、あなたに叱責された過去を持つような場合、こうした傾向が顕著になります。

このぐらいのレベルで月次決算を締めるというような具体的なルールを定めておかないと、こうした不幸が起きてしまいます。

どのくらい正確に、そして、それを満たしながら、どうやって早期化するのかということについて10のポイントを紹介していきたいと思います。

2.経営に活かせる月次決算に変えるための10のポイント

ここから具体的な経理担当者への指示ポイントをお伝えしていきます。

どうして、その指示を出さなければいけないかについては、あとから詳細に説明していきますので、まずは10のポイントを把握することから始めて下さい。

2−1.売上の計上は、請求書の発行のタイミングに合わせる

代金が入金したら売上処理をしている会社があります。これは本決算のルールと異なります。

売上は商品を引き渡したり、サービスを提供し終わった段階で認識するのが、本決算のルールです。したがって、入金基準ではなく、請求書の発行と合わせて処理すると月次決算が正確になります。

この処理が現状しっかり行われているかどうかは、月次決算書に「売掛金」という勘定科目が存在するかどうかで判ります。指示を出す前にそこを確認して頂けると良いと思います。(但し、前年度の決算期末から数値が変わっていないことがあります。この場合は正しい処理をしていないことになります。)

2−2.原価や費用の計上は、請求書の到着のタイミングに合わせる

今度は売上の逆で、原価や費用の話です。

代金を支払った時点で原価や費用を処理するのは本決算のルールと異なります。商品を受け取ったり、サービスの提供を受け終わったところで原価や費用はを認識するのが本決算のルールだからです。

通常、納品が完了すれば取引先から請求書が届くはずです。まだ代金を支払う前の段階ですが、ここで原価や費用を計上するようにしましょう。

売上のところと同じように、この処理が現状しっかり行われているかどうかを月次決算書で確認することが出来ます。月次決算書に「買掛金」や「未払金」という勘定科目が存在すれば、正しく処理されている可能性が高いです。指示を出す前にそこを確認して頂けると良いと思います。(但し、前年度の決算期末から数値が変わっていないことがあります。この場合は正しい処理をしていないことになります。)

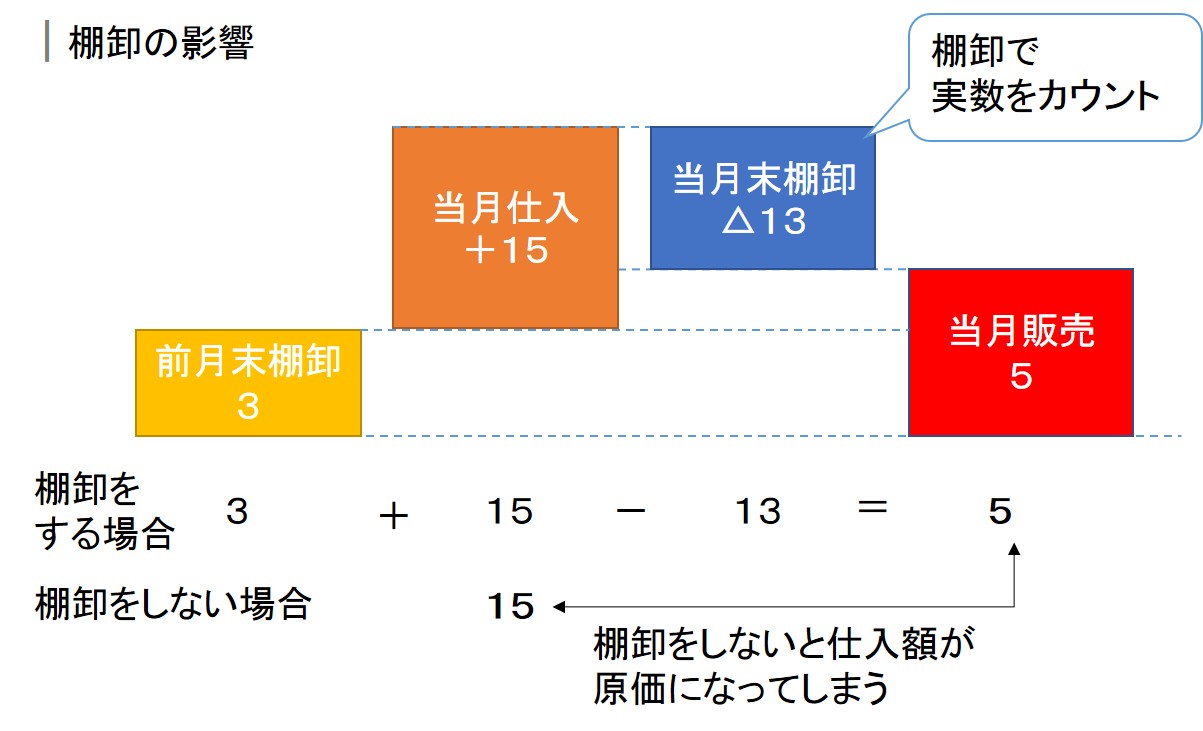

2−3.商品や材料の棚卸をして、それを月次決算にも反映させる

材料の棚卸を毎月行い、その結果を月次決算に反映させましょう。

棚卸をしていない場合、商品・材料を仕入れた金額が、そのまま原価として処理されることが多いです。その場合、まだ販売されていない分まで原価に入ってしまいます。

売上原価の金額は、売上と連動していなければ、正しい粗利益(売上総利益)の計算が出来ません。したがって、商品・材料の棚卸は正確な月次決算にとって欠かせないものです。

上記の例でいうと、棚卸をすると実際に販売した分の原価5を計上することが出来ますが、棚卸をしないと仕入れた分の15が原価として処理されてしまい、実際よりも利益が10減ってしまうことになります。

この処理が行われているかどうかは、貸借対照表の棚卸資産の金額が毎月変動しているかどうかで確認することが出来ます。

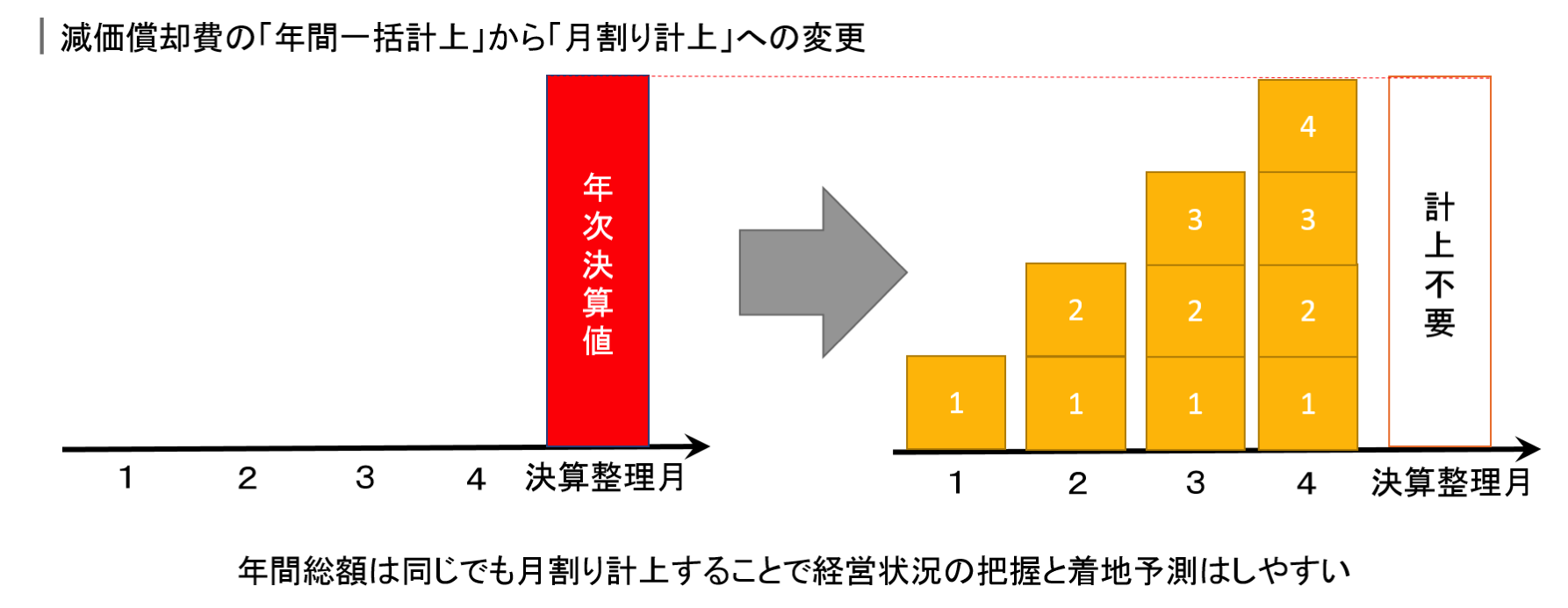

2−4.減価償却費を毎月計上する

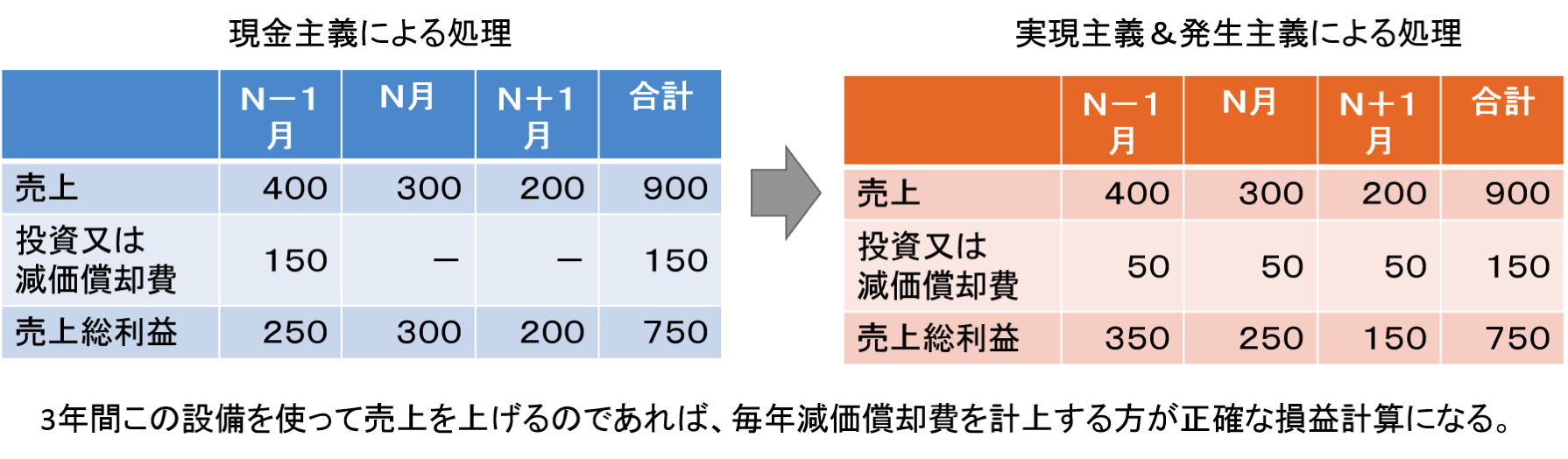

減価償却費は毎月計上しましょう。

減価償却費とは、固定資産の購入額を時の経過と共に費用処理していく際に発生する費用です。固定資産は、購入後数年間利用していくものですから、一時の費用にせず、その利用期間に渡って費用処理してくのが合理的なのです。

この減価償却費の計算は、まず1年分を計算し、それを12等分にして月次決算に折り込んでいきます。

この減価償却費の計算が若干複雑なので、会計事務所に依頼している会社が少なからずありますが、その結果として、減価償却費は会計事務所が年に1回計上することになっているケースを時々見かけます。こうしてしまうと、最後に決算の最終値が大きく変動してしまいますので、月次決算の正確性という意味では大問題です。

3−5.未払費用を計上する

買掛金や未払金と同様に、まだ現預金を支払っていないけれど、契約や社内規定によって将来払う可能性が高い費用については、あらかじめ概算で費用計上しましょう。

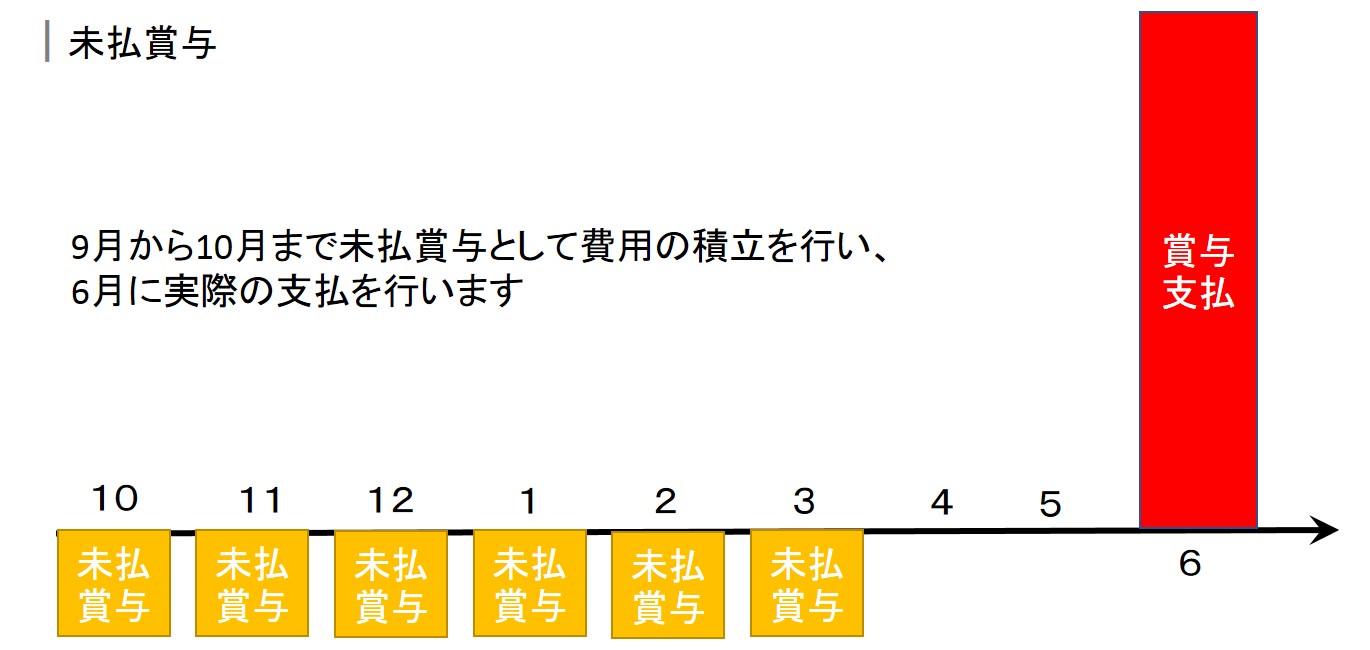

3−5−1.未払賞与

給与規定などで、決まった賞与を支払うことになっているのであれば、それを月割りにして、予め毎月の費用として計上しておきましょう。

例えば、多くの会社で6月のボーナスは10月から3月の実績に応じて支給し、12月のボーナスは4月から9月までの実績に応じて支給するという会社があります。つまり、6月に支給する賞与は既に10月から3月の間に発生しているということです(12月のボーナスは4月から9月の間に発生)。こうした社内規定があるのであれば、これにしたがって毎月未払賞与を計上しておくと正確な月次決算ということになります。

3−5−2.未払法定福利費

法定福利費とは、社会保険料(健康保険料、厚生年金、雇用保険、労災保険)の会社負担部分のことをいいます。

これらの社会保険料は、支払うタイミングと発生するタイミングがズレています。例えば、健康保険料でいうと、前月分を翌月末に支払うことになります。ということは、前月の段階で法定福利費を費用処理しておくのが正しい費用処理のタイミングということです。

社会保険料の算定根拠となる給与がそれほど変動することがないということでいうと、法定福利費を未払費用として計上することは、それほど重要ではないのですが、賞与を支給する場合には、かなりの月次の損益のズレを発生させる原因になります。

したがって、未払賞与を計上するときだけ、未払法定福利費を計上する会社も多いです。

3−5−3.未払利息

銀行借入などで利息が後払いの場合や、たまたま借入金の返済日である月末日が休日だった場合に、翌月初に支払日が移ることで毎月発生しているはずの支払利息が月ズレをおこすことがあります。

そういう時には、未払利息という勘定を相手勘定として利用して、支払利息を計上します。借入金の額が多額で、支払利息の金額に重要性があるという場合には、計上を検討してみてください。

3−6.前払費用を利用して費用の月割計上をする

未払費用とは逆で、先に代金を支払うけれど、その代金に対応したサービスを数ヶ月に渡って受けるというケースがあります。このような取引についてはサービスを利用する月に毎月費用が計上されるように処理しましょう。

3−6−1.広告費

例えば、駅に看板を出すとした場合、3ヶ月、半年、1年といった掲載期間分の料金を支払うのが普通だと思います。

半年分の看板掲載料を支払った場合、支払った時点で6ヶ月分の掲載料のうちの5ヶ月分は翌月以降の看板掲載料となりますので、月次決算においては、この5ヶ月分は前払費用として処理しておき、翌月以降、毎月1ヶ月分相当額を広告費として費用処理するのが正確ということになります。

3−6−2.通信費

通信費のうち、サーバーのレンタルの場合に、1年分を前払すると10ヶ月分程度の料金で利用出来るという割引料金のプランがよくあります。

この場合、この支払った1年分の料金のうちの11ヶ月分は翌月以降のサーバー利用料ということになりますので、月次決算においては、この11ヶ月分は前払費用として処理しておき、翌月以降、毎月1ヶ月分相当額を通信費として費用処理するのが正確ということになります。

3−7.仮払金・仮受金等の未決算勘定の残高をゼロにする

月次決算をやっていると、会計処理に困る入出金というのが必ず出てきます。こうした入出金を「とりあえず」入れておくための勘定が、仮払金と仮受金です。これらの未確定事項の会計処理を本決算の時まで先延ばししないようしましょう。

処理を先延ばしにすればするほど、最終的な決算値の確定を遅くしますし、時間が経てば経つほど調べるのも大変になります。

出来るだけ毎月、仮払金と仮受金の勘定残高がゼロになるように処理するようにして下さい。

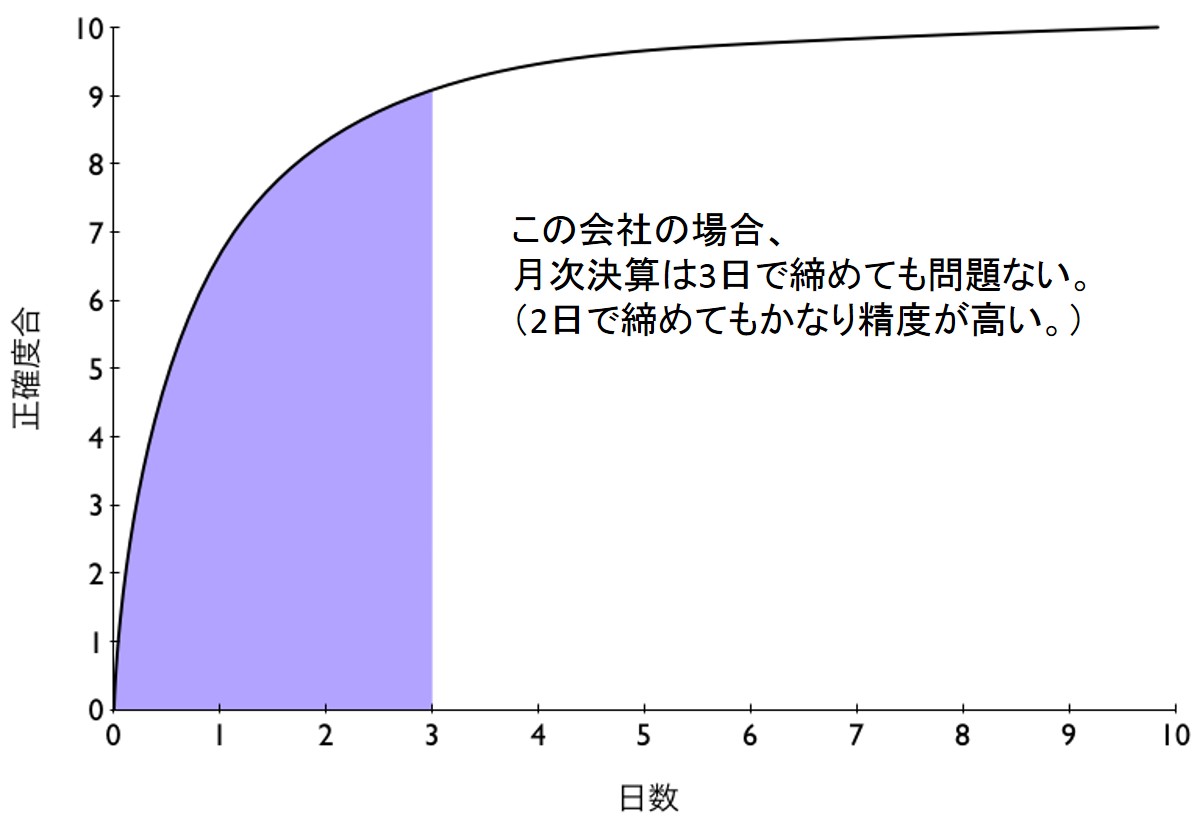

3−8.重要性を考えて1から7の処理の適用度合いを調整する

ここまでご紹介した7つのポイントを全部真面目に適用すると、月次決算は正確になるかもしれませんが、決算作業に時間がかかるようになります。正確性と早期化を実現するためには、年次決算のルールを理解したうえで、月次決算に大きな影響を与えない部分を省略することを考える必要があります。

月次決算の作業時間に着目した場合、ある一定のレベルまでは作業時間に比例して正確度合いも上がるでしょうが、それ以上時間をかけても効率が悪いということがあります。そういう意味で、これ以上細かくやってもという線引きは有効です。

幸い会計には「重要性の原則」というルールがありますので、こちらを活用することを考えてみるべきでしょう。

重要性の原則とは、重要性の乏しい取引については、本来の厳密な会計処理によらないで他の簡便な方法によることも正規の簿記の原則に従った処理として認めるというルールのことをいいます。

月次決算の早期化の観点からは、金額的に重要性が低いモノ(=少額の取引)については本決算の処理によらずに、入出金に合わせて処理すれば良いと思います。

金額基準は会社の規模によって異なります。したがって、社長であるあなたが金額の基準を決めて経理に通知する必要があります。

これまで紹介した7つのポイントへの重要性の原則の適用は次のようにしていきます。

3−8−1.棚卸に関する重要性の原則の適用

単価の安いものや在庫の総額が少ないものまで全品棚卸をやる必要はありません。手間の割に数字に与えるインパクトが小さいからです。例えば、飲食店を例にとれば、お酒は棚卸をするけれど、食材はしないというようなメリハリを付けて実施するようにしましょう。

3−8−2.未払費用・前払費用に関する重要性の原則の適用

未払費用・前払費用の処理もその月次決算に与える金額的インパクトを踏まえて利用するかどうかを判断すべきです。なんでもかんでも未払費用・前払費用として処理しはじめると手間ばかりかかってしまい、正確ではあるけれども早くないということになってしまいますので、注意して下さい。

3−9.締めのルールを徹底する

会計処理するための資料が揃わないと月次決算の作業が始まらないという問題があります。資料を少しでも早く入手することが出来れば、月次決算は早期化出来ます。

売上のデータとなる自社が発行する請求データは、自社内で努力して、月初3営業日以内に作成するようにしましょう。請求書を作成するのが遅い営業マンについては、営業成績としてカウントしないか減額するという措置を講じれば早くなるはずです。実際、請求書の発行が遅れれば入金が遅れる可能性があり、会社はその分、銀行から借り入れをして利息を払っています。

支払側の請求情報は、取引先の協力なくして早期入手は出来ません。少し乱暴な手法ではありますが、月次決算の締めに間に合わない請求については、支払を翌々月末にするという措置をとってみてはどうでしょうか。

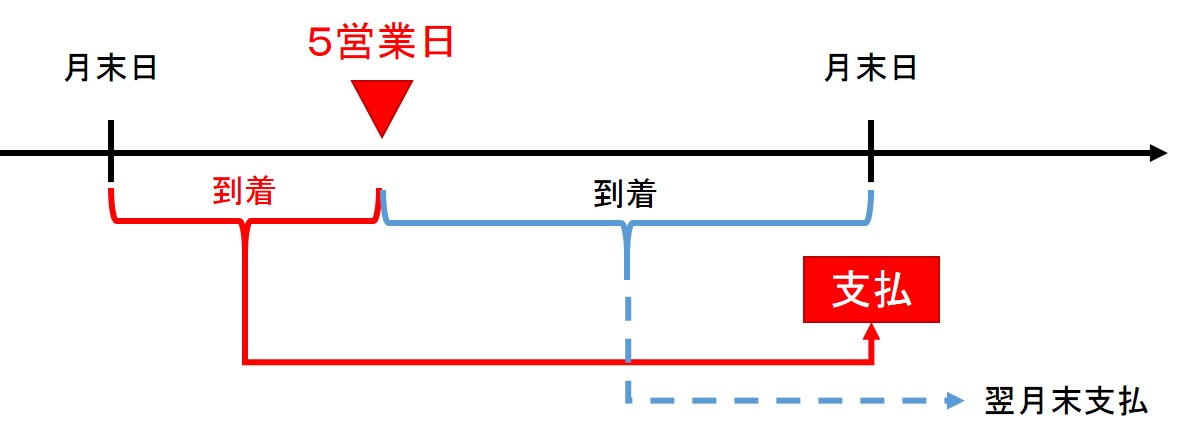

例えば、下図のように会社毎に月次の報告から逆算して5営業日を締日として設定したとします。この場合、5日までに到着した請求書については、その月の月末に支払い、それ以降に到着した請求書については、翌月末に支払うというルールを設定するということです。

取引先は早く請求書を提出すると資金繰りが良くなりますが、遅く請求書を提出すると資金繰りが悪くなります。いままでノロノロと請求書を出してきていた取引先でも、これをすることで急に請求書の提出が早くなったりしますから面白いものです。この結果として、自社の月次決算の早期化が出来るようになります。

こういうやり方は取引先いじめで良くないと思われる方もいらっしゃるかと思いますが、いまや月次決算早期化は当たり前のことで、こうしたやり方は一般的な慣習になりつつあります。遠慮せずに導入して頂いて大丈夫です。

なお、この方法を採用することで、あなたの会社の資金繰りを良くする効果もあります。そこも踏まえて活用頂けると良いでしょう。

3−9−1.概算計上は極力避ける

請求書が届かない、でも月次決算は正確にしたい。ということで原価と費用を概算計上する会社があります。

これは極力避けるべきです。概算計上を考える前に、上記の締日の徹底を必ず行って下さい。

また、請求書は届いていないけれど、あなたの会社から注文をしているはずで、かつ、納品もされているからこそ、請求書が来ると言うことを思い出して下さい。つまり、概算計上しなくても、社内にある注文書と納品書で原価と費用は計上出来る可能性がるということです。

概算計上をするということは、翌月に必ず概算計上と実際の計上額の差額が発生します。こうした差額の発生は、月次損益のブレの原因にもなるほか、経理において、概算計上の取消と正しい金額の計上という手間を発生させます。

頭だけで考えると概算計上は月次の正確と早期化の切り札のように思えるかもしれませんが、実務を考えると、それほど望ましい方法ではありません。

これを踏まえたうえでも、月次の正確性のために概算計上が必要という場合のみ、概算計上をするようにして下さい。

3−10.データ連携で作業を簡略化する

最後に、月次決算の正確化と早期化を同時に実現する方法についてお伝えしようと思います。

これは私どもが経理進化論と題して10年以上取り組んでいる帳簿作成のやり方です。

そのやり方を一言でいうと、「データ連携」です。

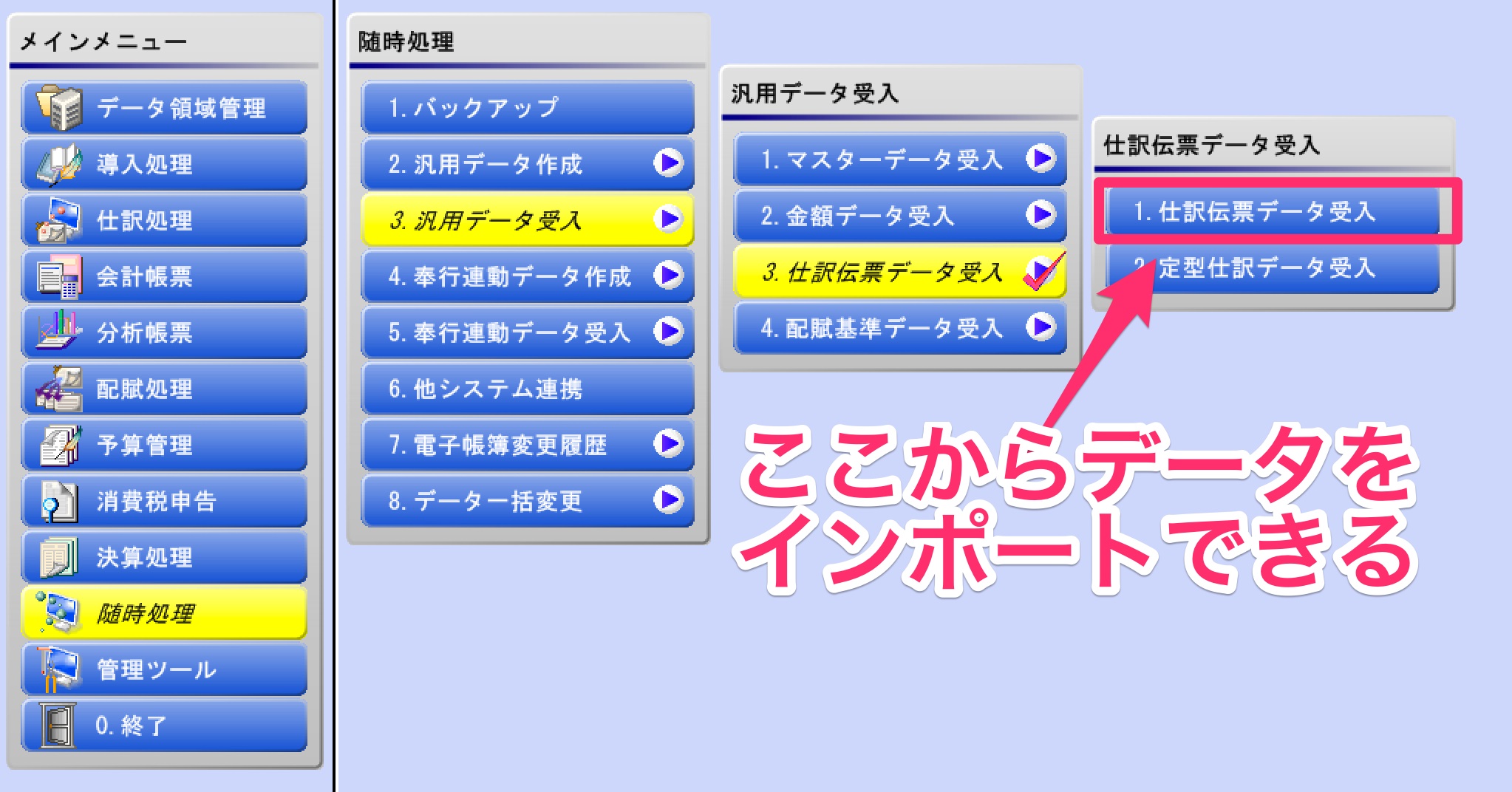

会計ソフトの入力というと、通常は伝票入力という方法をとります。

上記の画面イメージを見て頂くと、おおよそ予想が付くと思いますが、普通はこの画面に直接「仕訳」を手入力していきます。

しかし、会計ソフトのメーカー側も、その大変さは認識しているようで、この入力作業をパスして、外部で作成したデータをインポートすることで仕訳を追加する機能が用意されています。(画面は勘定奉行というソフトですが、弥生会計にも同様の機能があります。)この機能を利用して、会計ソフトに手入力する手間を省くことで月次決算作業の効率化と正確化を実現することが可能です。

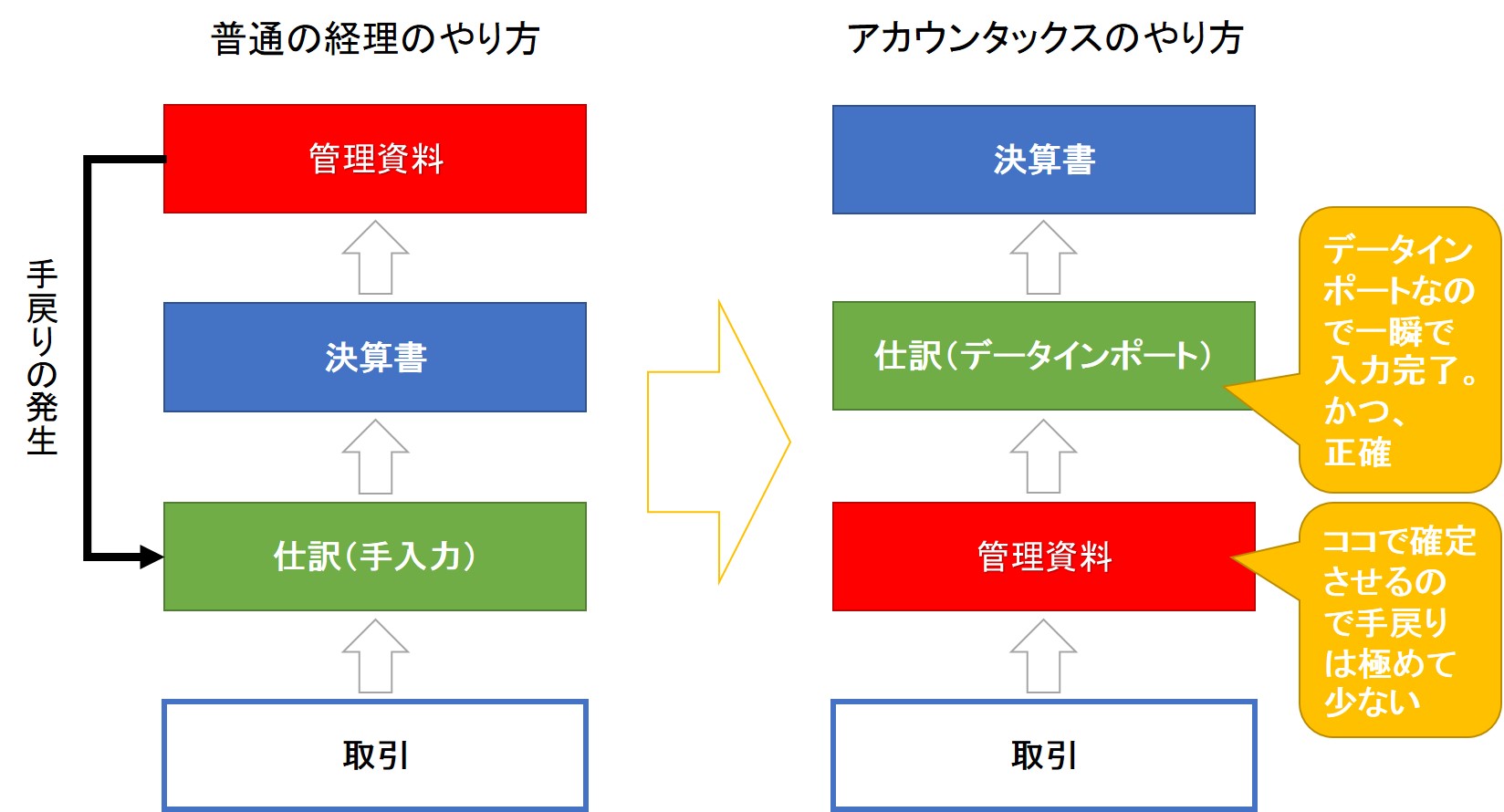

単に仕訳のデータを外部で作るという以上に効果的な発想が、月次決算が締まった後に作成する、勘定科目の内訳を先に作ってしまうという考え方です。(こちらは別途今後ご紹介しようと思います。)

内訳が正しいことを確認してから、その通りになるように月次決算を行うので修正作業が原則発生しません。したがって、下図のような月次決算の業務フローの変化と月次決算の劇的な早期化が可能になるのです。(図は下から上にデータの流れを表しています。)

最近はfreeeやマネーフォワード会計といった優れた会計ソフトウェアがありますので、データ連携もメジャー化しつつあると思いますが、同じくデータ連携を使って月次決算書を作成するといっても、実は根本の発想は違っています。今後、その辺の考え方もご紹介していきたいと思っています。

3−10−1.現金出納帳をデジタル化して、データ連携

月次決算の早期化という観点からは、会社から現金を無くしてしまうのが根本的な解決方法です。しかし、現金の利用を無くすことが出来ないという会社も少なくありません。そういう場合には、現金出納帳をエクセルで作成し、ここから自動的に各会計ソフトウェアのインポートフォーマットに準拠した仕訳データを作成するようにします。

これをそのまま会計ソフトに読み込ませることで、現金出納帳の完成=現金分の仕訳入力完成という風にします。

3−10−2.ネットバンクを契約して、預金をデータ連携

ネットバンキングから取引データをダウンロードします。

このデータを各会計ソフトウェアのインポートフォーマットに準拠した仕訳データに変換するエクセルテンプレートを用意しておき、これを使って仕訳データに変換をします。

このデータを会計ソフトに読み込ませることで、月初日には前月一ヶ月分の預金データの入力が完了します。

3−10−3.請求書発行システムを導入してデータ連携へ

請求書をシステムで発行している場合、そのシステムから請求データをエキスポートします。

このエキスポートされたデータを、各会計ソフトウェアのインポートフォーマットに準拠した仕訳データに変換するエクセルテンプレートを用意しておき、これを使って仕訳データに変換をします。

請求書発行システム上で入金消込を行っている場合は、このデータも同様にして会計ソフトに取り込みますが、入金消込の機能がついていない請求書発行システムもありますので、その場合には、売上計上のためにエキスポートしたデータにいつ入金されたかを記録することで、入金消込データを作成し、こちらも仕訳データに変換して会計ソフトに取り込みます。

なお、請求書発行システムがない場合でも、例えば、エクセルで作られた請求書を見ながら、売上一覧をエクセルで作成し、このデータを基にインポート用のデータを作ります。この売上一覧表は、おそらく、あなたが一番早く見たい資料だと思います。であるならば、こちらを先に作成して、この通りになるように月次決算書を作った方が効率的というわけです。

3−10−4.経費精算システムを導入してデータ連携へ

経費精算のシステムを導入している場合には、そのシステムから支払データをエキスポートします。

請求の場合と同様に、このエキスポートされたデータを、各会計ソフトウェアのインポートフォーマットに準拠した仕訳データに変換するエクセルテンプレートを用意しておき、これを使って仕訳データに変換をします。

なお、経費精算のシステムがない場合には、エクセルに支払一覧を作成し、このデータに基づいて銀行の振り込みデータと仕訳データを作るようにすると、一度の入力で支払業務と記帳業務の両方が完結し効率的であると同時に、間違いも減るので正確性も増すことになります。

この支払一覧表も、あなた早く見たい管理資料だと思います。どこの会社にどれくらい発注しているのか?いくらで発注しているのか?などのデータを手許においておきたいですよね。こちらを先に作った方が良いのは、売上一覧表で書いたとおりです。

4.月次決算における「正確」とは何か?

ポイントの説明は、上記のとおりです。ここから先は、なぜ、上記がポイントになるのかを説明したいと思います。理由を知りたいという好奇心旺盛な方だけ読んで頂ければと思います。

まずは、月次決算の「正確」について、定義したいと思います。

本決算における「正確」は、会計や税法のルールで決まっているので悩む必要はありません。しかし、月次決算は法律で求められるものではないので、何をもって正確かというかについて、あなたが基準を設定する必要があるというのは、冒頭でご説明したとおりです。

その基準のスタートラインは本決算です。

月次決算を早期化するために、どこまで本決算を簡略化するかの度合いを決める必要があります。

4−1.月次決算を正確にするために年次決算のルールを理解する

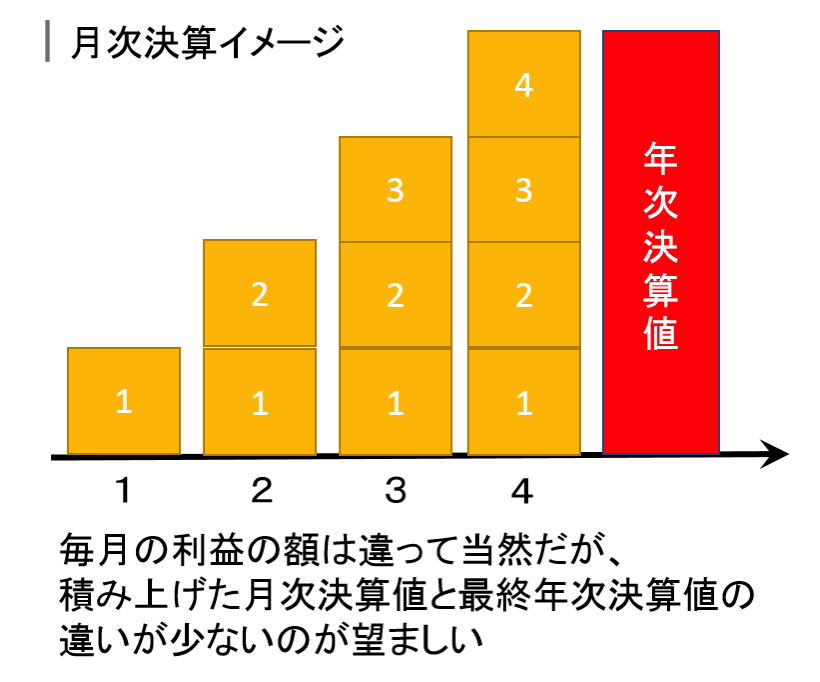

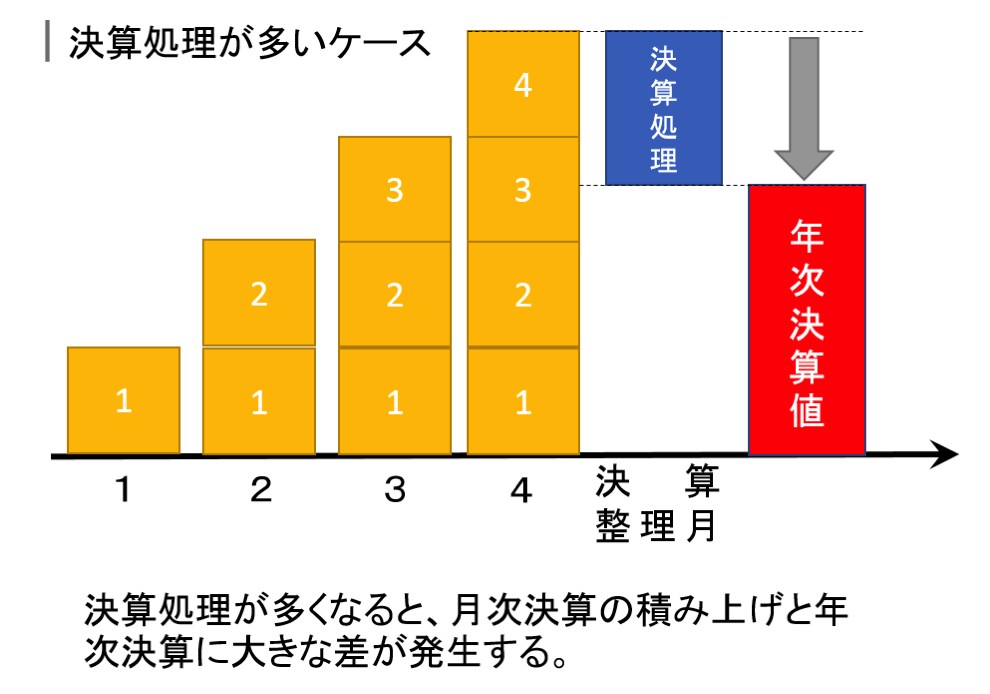

下記のイメージ図は、本決算と同じレベルで月次決算を実施している場合のイメージです。この場合、月次決算の積み上げ値=年次決算値なので、着地予測をして節税をするという目的に合致しています。

しかし、現実をみると下記のイメージ図のように、月次決算が全て終了したあと、本決算の数字をみると、決算(整理)月に大きく損益が変動する会社があるのが実状です。(下記イメージでは利益が減るように表現していますが、増えるケースもあります。)

こうしたことが発生する要因は、月次決算が年次決算と違うルールに基づいて作成されていることによります。

4−2.「費用収益対応の原則」を理解する

会計のルールは沢山あるのですが、その中で最上位に位置するのが「費用収益対応の原則」です。この費用収益対応の原則が現代の会計を牛耳っているといっても過言ではないほど重要なルールです。

このルールについて、企業会計原則という日本の会計における憲法には、次の様に記載されています。

企業会計原則 第二損益計算書原則 一損益計算書の本質 C費用収益対応の原則

費用及び収益は、その発生源泉に従って明瞭に分類し、各収益項目とそれに関連する費用項目とを損益計算書に対応表示しなければならない。

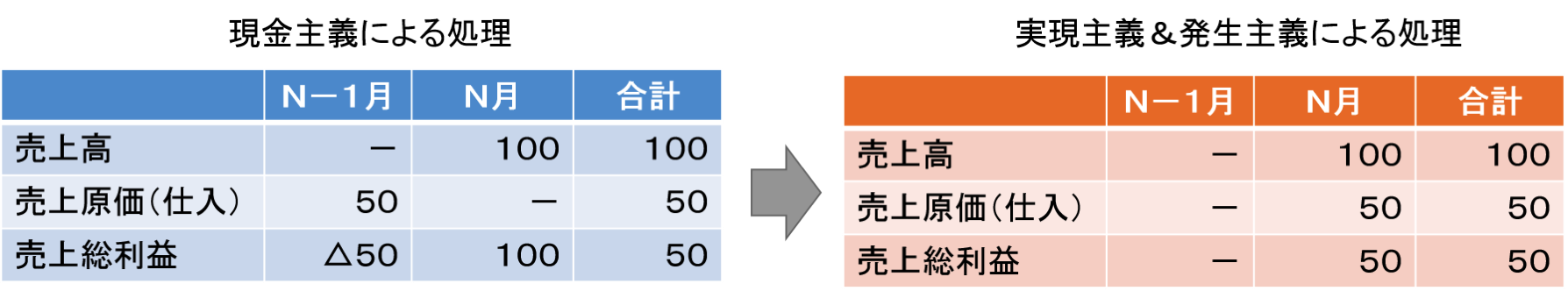

この憲法だけを見ると当たり前のことが書いてあるだけに見えるかもしれません。50円で仕入れたリンゴを100円で販売したら、売上100円、売上原価50円、売上総利益50円という風に表示しなさいと書いてあるだけです。しかし、りんごの場合ならいざ知らず、この当たり前が実は難しいのが現実なのです。売上は計上されているけど原価がない。原価が計上されいてるけど売上の計上がないということが現実の月次決算書では起きてしまいます。

企業会計原則には「費用」と「収益」をどういう基準で認識するのかについては、記載されていません。

そこを補足して、費用収益対応の原則を定義すると次の様な定義になります。

費用収益対応原則とは、

- 実現主義によって認識された収益と

- それに対応する費用(原価を含む)を発生主義によって認識させることで

- 両者を対応させて損益計算をせよ

というルールです。

一番大事なポイントは、費用収益対応というけれど、収益を費用に対応させるのではなく「費用を収益に対応させるルール」なんだということです。つまり、まず最初に収益の認識があって、その収益に対応する費用を探してきて対応させるという考え方が大事になります。

ここから、この流れにそって、まずは収益の認識方法について説明をし、そのうえで費用の認識と両者の対応という順で説明していきたいと思います。

4−2−1.実現主義による収益認識とは

実現主義による収益認識とは、現金の入金とは関係なく、商品・サービスの対価が受け取れる状況になったら収益(売上)を認識しなさいという考え方です。

代金が受け取れる状態ということは、請求書を出すことが出来る状態と言い替えても実務上は問題ありません。勘違いしてはいけないのは、請求書を「出した」タイミングではなく、請求書を「出せる」タイミングという点です。意図的に請求書の発行を送らせても関係ありません。商品であれば納品が完了したタイミング、サービスならその提供が完了したタイミングが売上計上のタイミングになります。

ポイントの1で請求書の発行と売上計上を合わせると書きましたが、税務署に請求書を出すのを忘れていたら売上ではないと主張しても絶対に認めてもらえませんのでご注意下さい。

例えば、飲食店のように店頭で代金を受け取る現金商売の会社の場合は、飲食物の提供と現金の入金には月ズレがないので、現金の入金時点で売上を計上しても実現主義による収益認識ということになります。一方で、現金商売でない場合は、請求書を出せるタイミングと入金されるタイミングは違いますので、入金時点で売上計上するのは間違いということになります。

4−2−2.費用収益対応とは

この実現主義によって認識された収益を獲得するために必要な原価・費用については、収益を認識したタイミングで計上して、収益から原価・費用を差し引いて利益の計算をしましょう、というのが費用収益対応の原則です。

先ほどのリンゴの例でいうと、もしリンゴを現金で仕入れたのが前月末(N−1月)で、売れたのが当月(N月)だとすると、リンゴの仕入代金は当月の売上に対応する売上原価としてN月で処理しましょうということになります。言い替えると、現金で仕入れたのが前月だとしても前月(N−1月)の売上原価にしてはいけないということになります。

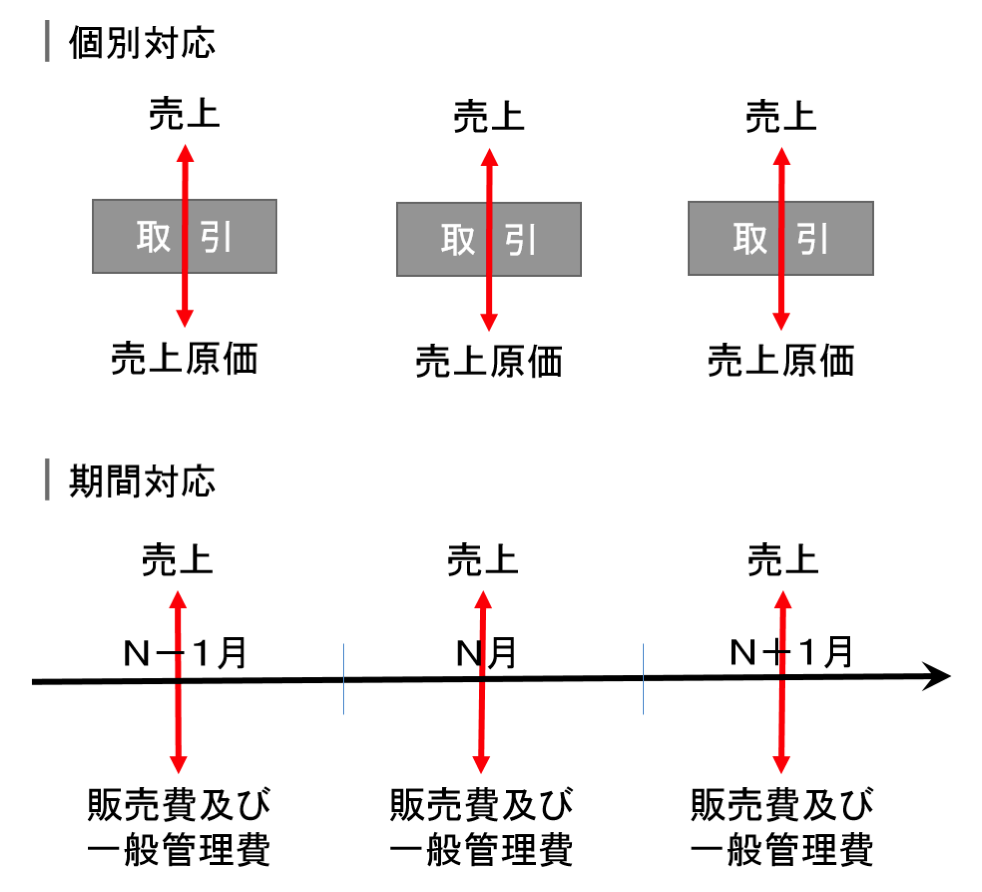

このような商品の販売の場合には、原価は売上と一対一に対応するから解りやすくて良いのですが、サービスの提供の場合には、売上と原価が一対一に対応することの方が希です。また、販売費及び一般管理費の中に含まれる、例えば給与手当の場合、どの売上に対応して発生しているかというと判断出来るケースの方が少ないでしょう。

そこで、会計の世界では、費用と収益の対応について、商品と原価のように一対一に対応する場合のことを「個別対応」と呼ぶ一方で、給与手当を含む、販売費及び一般管理費のように対応が明確でないものについては、その計上する期間が対応していれば良いという意味で「期間対応」という概念を使って対応させることを考え出しました。

期間対応という概念を利用することで、売上に対応する原価・費用をすべて処理して損益計算をすることが可能になったのです。

4−2−3.発生主義による費用認識とは

現金の出金によって費用を認識していては、期間対応を上手く行うことが出来ません。リンゴの例を見れば明らかでしょう。

月次決算のポイントで減価償却費の月割り計上をあげました。減価償却とは、設備投資をした際に、それを投資時点の一時の費用にせずに利用する期間に渡って費用化していく方法のことです。例えば、150万円の設備投資を3年間に渡って利用する場合、1年間の減価償却費は50万円(150万円÷3年)となります。この設備を使って3年間売上を上げるのであれば、設備投資額を一時の費用とすることなく利用期間に渡って費用処理することが合理的です。

この減価償却という手続は、3年間利用することによって得られる売上に対応する費用を計算するために開発されたものです。実現主義で認識された売上に対して、個別に対応させられない設備投資にかかる費用について期間対応させるために、編み出された手法というわけです。

減価償却に限らず、会計では、実現収益に対応する費用を認識するために、あの手この手を使います。損益計算を正確にするために使えるモノはなんでも使います。この「あの手この手」のことを総称して「発生主義による費用認識」といいます。

減価償却以外にも、月次決算のポイントであげた、未払費用や前払費用もそうした処理の例です。

5.どうして「月次」決算なの?

ここから先はさらにマニアックな世界にお連れしていきます。

月次決算が経営にとって当たり前に必要な理由。

それは経営状況をモニタリングするため、と良く言われます。だとしたら、月次決算じゃなくて日次決算の方が適しているはずですが、どうして日次ではなく月次なんでしょうか?

それは、ほとんどの会社のビジネスのサイクルは1ヶ月という単位で回っているからです。よくある「月末締め翌月末払い」という決済ルールは、それを端的に表しています。

では、次に、月次決算によって経営の状況をモニタリングをする必要が、なぜあるのか考えてみましょう。自分自身が経営者として、会社の舵を切っているなら、なにも月次決算書という形に囚われる必要はないと思います。月次決算書をみて経営の状況を理解するためには会計の知識が必要になります。だとしたら、月次決算書によらずに、自由に見やすい形でモニタリングしたら良いと思いませんか?

月次決算書を活用して経営の状況をモニタリングするのは、それを1年分集計した結果が年次決算書という形でまとめられて社外の株主や金融機関に開示され、会社の経営状況を判断する材料になるからです。会社の経営状況が良いと株主はあなたに引き続き経営を任せてくれますし、金融機関も安心して支援を続けてくれます。つまり経営者のあなたにとっては、良い年次決算書を作成するということは、株主や金融機関から経営者として高い評価を得るための必達事項なのです。

現実には、多くの会社で「経営者=株主=あなた」でしょうから、経営状況が悪いからといって、経営者をクビになるということはありません。

そこでクローズアップされてくるのが、節税対策という目的です。

納税額が早めに予測出来れば、それだけ節税対策をするための時間を稼ぐことが出来ます。節税はあなたの会社のキャッシュ・フローを大きな影響を及ぼします。「経営者=株主=あなた」の状況を考えると、自分のお金を減らさないことに繋がるので、経営状況のモニタリング以上に重要ともいえるでしょう。

経営のモニタリングというと月次決算の正確性もかなり厳密に考える必要がありますが、納税予測さえ出来れば良いということになると、だいぶアバウトでも有用ということになります。

したがって、大多数の経営者は、月次決算の正確性の追求という点において、そもそも月次決算をする理由というのがこうしたところにあるという前提のうえで、冷静に判断するのが良いと思います。

所有と経営が分離している方は、月次決算を活用して生き残りと高額報酬を目指しましょう!!

6.月次決算の使い方

最後に、所有と経営が分離している経営者と、あくなき業績の向上を目指す経営者の方に向けて、月次決算をどのように経営に活かすのかについてお伝えしたいと思います。

経営状況のモニタリングという言葉は、言語明瞭、意味不明瞭です。具体的にどうモニタリングするかといえば、次の3つの方法をとります。

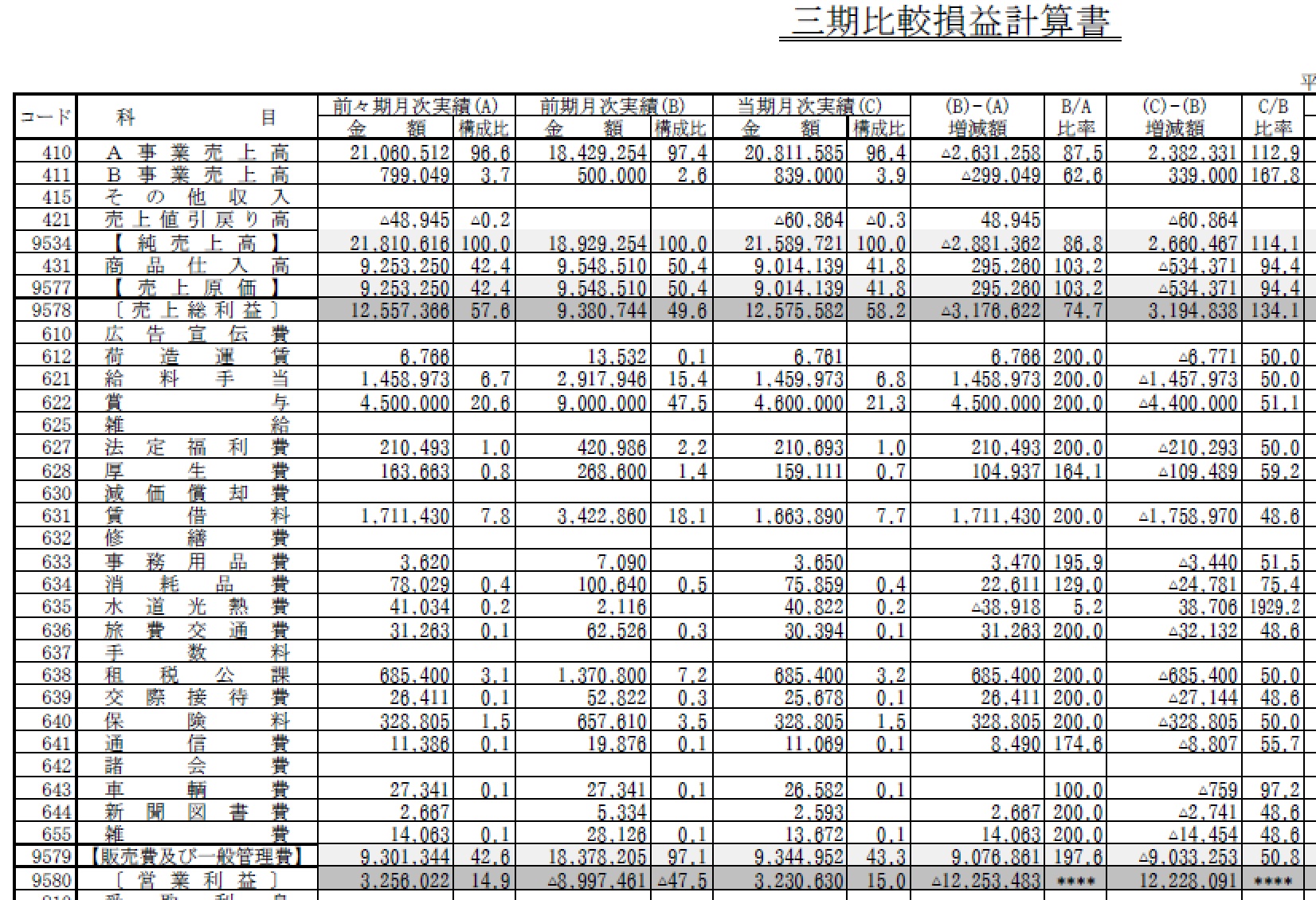

- 前年同月比較

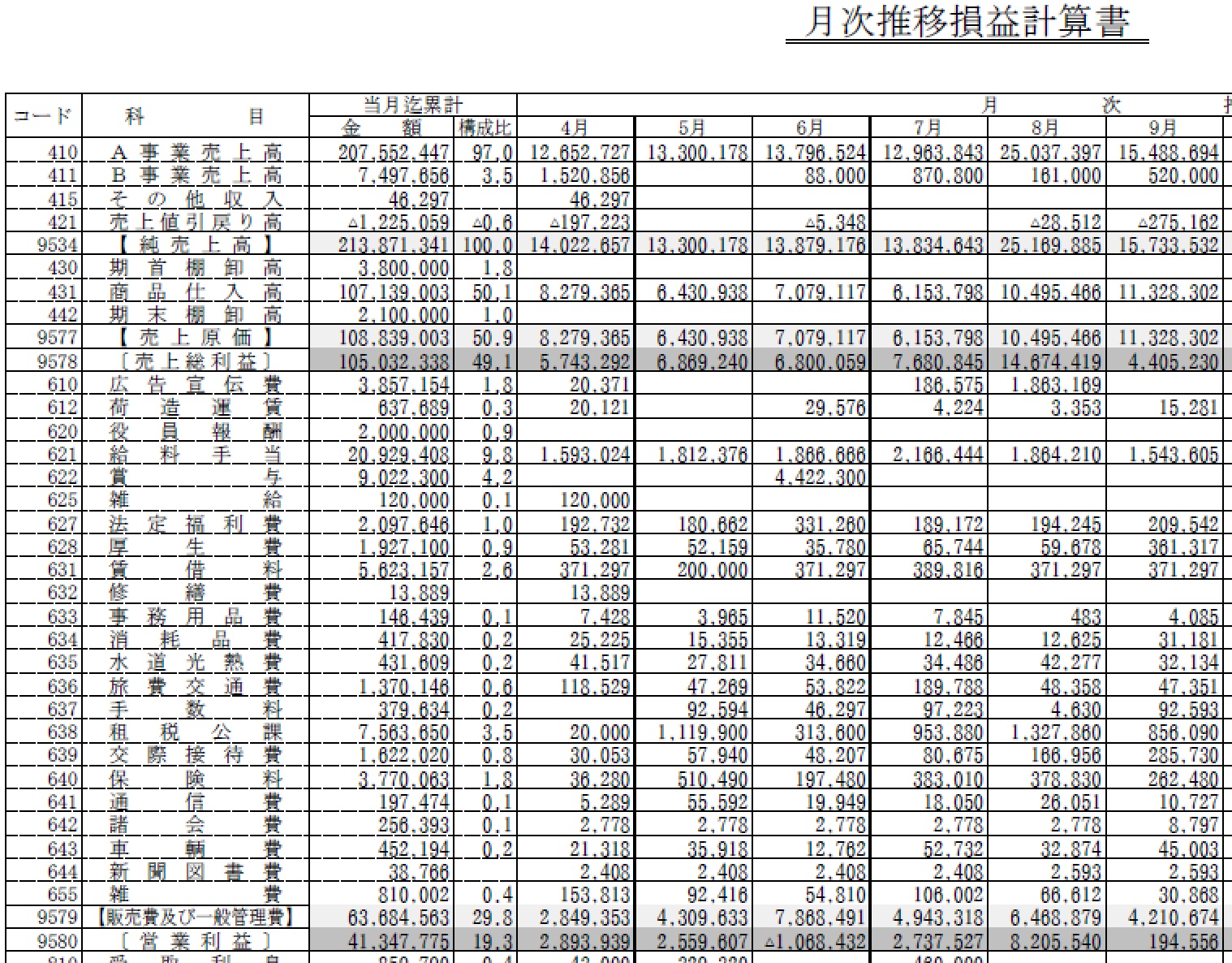

- 月次推移

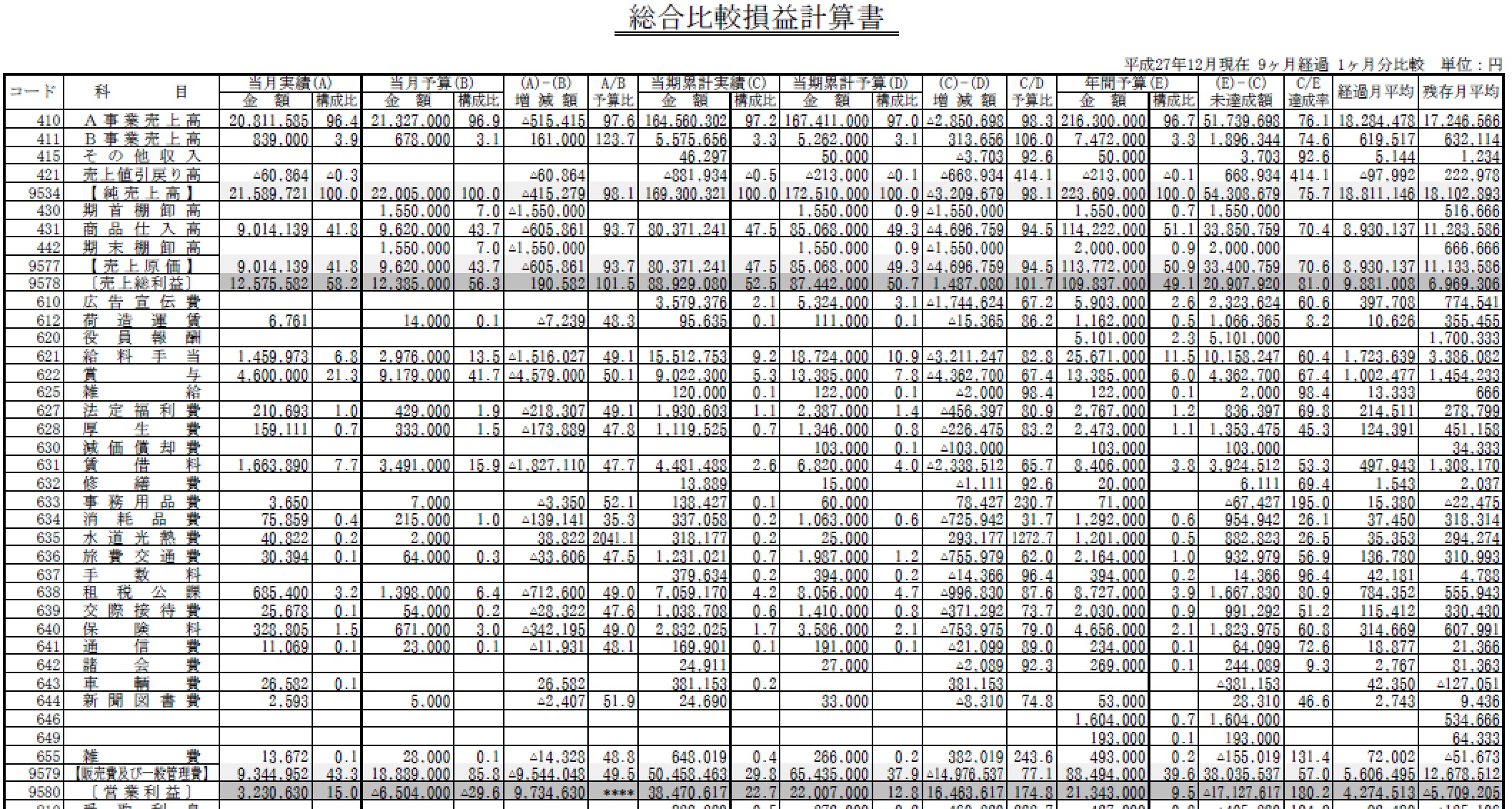

- 予算実績比較

前年同月比較で昨年の同じ月の状況と現在の状況を比べることが出来ます。

月次推移を見ることで、自社の経営状況がどのようなトレンドにあるのかを把握することが出来ます。

また、予算と比較することで、目標値に対して、現在の進捗率がどのくらいかを把握することが可能になります。経営上の問題点の把握という意味では、この予算と実績の比較が一番意味のある作業です。

上記3つの比較によって、定期的に経営状況をモニタリングすることが、本来の月次決算の活用方法ということになります。

これらの分析が有用になるためには、この記事でご紹介した10のポイントをクリアした月次決算が継続的に実施出来ている必要があります。

あなたの会社の経営が、月次決算によって、どんどん改善されることをお祈りしています。

山口 真導

最新記事 by 山口 真導 (全て見る)

- 【永久保存版】出張日当(出張旅費規程)の金額設定から税務調査まで - 2025年6月19日

- 少額固定資産による法人税の節税対策が招く隠れた課税リスクとは? - 2025年2月9日

- 法人口座の選び方とその重要性 - 2025年1月21日