はじめての費用は、会社設立に関して発生する諸費用です。実は、少し複雑なので、会計処理に戸惑う方も多いと思います。

理由は、士業の先生に対する報酬が含まれるからです。先生方が個人事業主に該当する場合、所得税を源泉するという実務が発生します。この源泉所得税をどのように処理するかについて、ここで説明をしたいと思います。

源泉徴収をする側になるのは初体験の方も多いと思いますので、よく読んで間違えないように対処して下さい。ちなみに、起業して最初に税務署にペナルティーを支払うことになる場合もあるところです。無駄な出費をしないために重要なポイントですので、最後まで読んで確認しておいてください。

Contents

1.会社設立で発生する費用とその会計処理

この記事は、会社設立時に発生する費用の会計処理を説明することを目的としていますが、せっかくなので、それぞれの費用の内容についても説明しておきたいと思います。

なお、下記の費用が本来かかるのですが、業者によっては、いくつかの費用を負担してくれる場合があると思います。無料の場合は、会計処理の必要はありません。

1−1.定款作成費用

定款作成を行政書士に依頼する場合、定款作成費用が発生します。

定款の作成に限っていえば最近はオンラインで無料で作成するサービスもあります。ちゃんとした定款が出来ているかどうか解らないのに、システムからの質問事項に回答していくことで出来上がったものを指示どおりに処理すると会社が設立出来てしまうなんて凄い世の中ですよね。但し、昔から「タダより高いものはない」という言葉もありますので、ご利用は自己責任でお願いしますね。

ただ、行政書士に頼んだところで、作られた定款が自分の要望にフィットしているかどうかを評価することが難しい状況は変わりません。当ビズ部をはじめとしたネットメディアで良く調べて、それを軸に評価するのが良いと思います。ビズ部の場合、トップページに検索窓がありますので、こちらにキーワードを入れて検索してみて下さい。(いずれカテゴリで会社設立を作る予定ではありますが)

人力でも無料なケースもあります。税理士事務所が、会社設立後に顧問税理士にしてくれるのなら、その費用を負担しましょう!というケースですね。この場合は、会計処理に必要はありません。

有料で行政書士に定款作成を依頼した場合、1万円から5万円くらいの報酬が発生しているはずです。

わたしの場合、4万円の報酬を頂いていますので、4万円に消費税を加えて43,200円で定款を作成して、あなたがその費用を立て替え払いをしたとすると次のような会計処理をすることになります。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 支払報酬 | 43,200 | 未払金 | 43,200 |

そして、その立て替え払いを精算した場合には、次のような仕訳をします。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 未払金 | 43,200 | 預金 | 43,200 |

1−2.定款の印紙税

作成した定款には収入印紙を貼る必要があります。定款は印紙税の課税対象だからです。しかし、印紙税が課税されるのは、あくまでも物理的に「紙」で作成した場合のみです。電子データとして定款を作成した場合には、印紙税の課税はされません。 いわゆる「電子定款」というやつです。

紙の定款の場合には、印紙税の課税がされるので、4万円の印紙を郵便局等で購入して定款に貼り付け、発起人の印鑑で割印を捺印する必要があります。一方、電子定款の場合は物理的に存在しないので収入印紙を貼ることが出来ません。だから、印紙税の課税をされないで済むのです。

電子定款を作った場合でも手許に紙の定款があると思います。それは「謄本」といって電子定款のコピーです。USBメモリやCD-ROMの中にある電子データが定款の「原本」なので、お間違いなく。

自分で電子定款を作成しようとしてインフラを整える場合には、アドビアクロバット(有料版)やら電子証明書の取得やらのコストがかかりますが、ここでは割愛させて頂きます。ほとんどの場合、これらのインフラは行政書士が用意するからです。

しかし、定款作成は無料のオンラインの定款作成サービスもこうしたインフラの整備費用については回収しなければならないため、電子定款の作成費用が発生します。5,000円から1万円くらいの報酬が発生しているはずです。

わたしの場合、1万円の報酬を頂いていますので、1万円に消費税を加えて10,800円で電子定款を作成して、あなたがその費用を立て替え払いをしたとすると次のような会計処理をすることになります。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 業務委託費 | 10,800 | 未払金 | 10,800 |

そして、その立て替え払いを精算した場合には、次のような仕訳をします。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 未払金 | 10,800 | 預金 | 10,800 |

電子定款は行政書士が実施したとしても、士業の報酬には該当しないので、業務委託費という勘定科目を使うのがポイントです。

1−3.定款認証費用

会社設立を行うにあたって、定款について公証人による認証を受けているはずです。これは紙の定款でも電子定款でも同じです。

定款の認証費用は1件5万円です。公証役場に出向く際の交通費も会社の経費になります。領収書は不要なので経路検索のサービスでいくらかかったのか確認しておきましょう。

定款の認証費用は消費税はかかりません。非課税取引です。ぽっきり5万円を支払っているはずです。ここでは、公証役場に行くために往復で税込330円かかったとして会計処理をすることにします。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 支払手数料 | 50,000 | 未払金 | 50,330 |

| 旅費交通費 | 330 |

そして、その立て替え払いを精算した場合には、次のような仕訳をします。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 未払金 | 50,330 | 預金 | 50,330 |

1−4.定款謄本作成費用

紙の定款の場合も電子定款の場合も、公証役場で定款の認証が終わったら定款の謄本を作成してもらいます。その際の手数料が定款1ページ毎に250円かかります。およそ2,000円程度かかると思って下さい。

コピー1枚250円かよ!と思うかもしれませんが、これはコピーではない謄本だ!と、自分に言い聞かせて下さい。

定款の謄本の作成費用についても「行政手数料」という枠組で消費税はかかりません。非課税取引です。ここでは、2,000円かかったとして会計処理をすることにします。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 業務委託費 | 2,000 | 未払金 | 2,000 |

そして、その立て替え払いを精算した場合には、次のような仕訳をします。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 未払金 | 2,000 | 預金 | 2,000 |

1−5.登記申請代行費用(含む登記申請書類作成費用)

定款の作成までは行政書士の職域ですが、登記申請書類からは司法書士、公認会計士の出番です。

オンラインの会社設立サービスを利用された方は、登記申請書類の作成までがシステムで出来るようになっていると思いますが、その後の登記申請は本人が法務局に出向いて行っていると思います。その場合は、この部分の報酬はゼロということになります。

司法書士又は公認会計士に依頼した場合、その作成報酬が発生し、会計処理が必要になります。しかし、登記申請書類だけを作成するという実務は基本的にはないので、登記申請代行費用という形で一式で報酬を請求されると思います。

司法書士や公認会計士に依頼した場合、1万円から4万円くらい費用がかかります。

ここでは、個人で開業している司法書士に4万円(税込43,200円)で依頼したとして、会社設立後に法人口座から支払ったとして会計処理をすることにします。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 支払報酬 | 43,200 | 未払金 | 43,200 |

そして、その立て替え払いを精算した場合には、次のような仕訳をします。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 未払金 | 43,200 | 預金 | 40,137 |

| 預り金 | 3,063 |

ここで始めて預り金というものが出てきました。これが源泉所得税です。司法書士に支払う報酬の一部を、一旦、会社で預かって税務署に納税するのです。

どういう計算をしたかというと、次のような計算です。

源泉徴収すべき所得税及び復興特別所得税の額は、同一人に対し、1回に支払われる金額から1万円を差し引いた残額に10.21%の税率を乗じて算出します。

(40,000円−10,000円)×10.21%=3,063円

この源泉税を除いた金額を司法書士には支払ます。

では残った3,063円はどうするかというと、これは原則として支払った日の翌月の10日までに税務署に納税しなければならないことになっています。納税した際の会計処理は次のとおりです。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 預り金 | 3,063 | 預金 | 3,063 |

もし、個人開業の公認会計士に同じ金額で依頼した場合の会計処理はどうなるかというと、次のとおりです。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 支払報酬 | 43,200 | 未払金 | 43,200 |

ここまでは同じなのですが、その立て替え払いを精算した場合には、次のような仕訳になります。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 未払金 | 43,200 | 預金 | 39,116 |

| 預り金 | 4,084 |

支払った金額と預かった金額が司法書士の場合と違っています。司法書士以外の士業の場合、源泉所得税の計算は次のようにします。

1回の支払額が

100万円以下:支払額×10.21%

100万円超:(支払額−100万円)×20.42%+102,100円

今回のケースは、40,000円×10.21%=4,084円

こちらの源泉税の計算の方が実はメジャーな計算の仕方です。司法書士だけが算式が違っているという風に覚えておいた方が良いです。

預かった4,084円を原則として支払った日の翌月の10日までに税務署に納税しなければならないのは、司法書士も公認会計士も同じです。納税した際の会計処理は次のとおりです。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 預り金 | 4,084 | 預金 | 4,084 |

ここで、勘の良い方は気が付いたと思いますが、定款作成を行った行政書士も司法書士や公認会計士と同じ士業なので、所得税の源泉徴収をされていないのはおかしいと思いませんか?実は、行政書士は源泉徴収の対象にはなっていないのです。したがって何もする必要がありません。

どうも、所得税法の条文を作るときに入れ忘れただけという噂があります。そんな話が出るくらい理由がない話ですが、法律で決まっている以上、源泉徴収は不要なのです。

源泉所得税の金額は、士業の請求書に記載されているので、自分で計算する必要はないのではないか?と思った方も沢山いると思いますが、その方法でいると、かなりの確率で間違える可能性がありますので注意して下さい。

まず、士業の方で確信犯的に請求書に源泉税額を明記しないヒトが、一定割合で存在します。請求書に書いておかなければ、源泉をしないで支払ってしまう「素人」が沢山いるからです。士業としては、源泉所得税の10.21%分も受けとっておいた方が資金繰りは良くなりますので、こうしたある種の「賭け」にプラスの効果があるのです。

そもそも所得税を源泉徴収する義務は、あなたの会社にあるのであって、支払を受けた士業にあるわけではありません。あなたの会社に源泉徴収する義務があるということは、その義務を怠った場合のペナルティーは、あなたの会社に課せられます。なので、あなたの会社にその源泉徴収すべきだった税金を払うように要求することになります。

したがって、士業から源泉所得税を取り戻せるかどうかに関わらず、あなたの会社は源泉税を税務署に納めたうえで、士業にも税金分を返還するように要求する対応を取らざるを得ません。

ところが、この源泉税分を取り戻すことは容易ではありません。そもそも請求書にそのことを書かなかった士業が相手だからです。泣き寝入りしている新米経営者を何人も見ています。ご注意下さい。

1−6.登記申請費用(登録免許税)

法務局に登記申請する際に登録免許税を支払っているはずです。会社設立の場合には15万円と資本金額の0.7%のうちいずれか高い方を、収入印紙を購入して登記申請書に貼付する形で支払います。資本金が2,142万円までは15万円です。

免税事業者になるために資本金100万円で株式会社を設立をした場合の会計処理は次のとおりです。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 租税公課 | 150,000 | 未払金 | 150,000 |

そして、その立て替え払いを精算した場合には、次のような仕訳をします。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 未払金 | 150,000 | 預金 | 150,000 |

1−7.税務届出書類作成費用

登記申請が完了したのち、税務署への各種届出を税理士に依頼されているでしょう。

オンラインで届出書まで作成出来る仕組みもあるようですが、提出が必須の書類のみの対応となっています。節税対策などを考えて任意で提出する届出も期限があることを考えると、税理士に相談した方が良さそうです。

税務届出書の作成を税理士に依頼すると1万円から2万円くらい費用がかかります。

ここでは、個人開業している税理士に1万円(税込10,800円)で依頼して会社から直接支払った場合の会計処理を紹介します。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 支払報酬 | 10,800 | 預金 | 8,979 |

| 預り金 | 1,021 |

税理士に対する支払なので、源泉税を認識しないといけないことはもうご理解頂けてますよね。

ところが、もし税理士ではなく税理士法人に依頼した場合には、次のような会計処理をすることになります。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 支払報酬 | 10,800 | 預金 | 10,800 |

2人以上の税理士があつまって作っている法人のことを税理士法人といいます。同様に司法書士が集まると司法書士法人、会計士が集まると監査法人になります。

このように法人に依頼した場合には、所得税を源泉徴収する必要はありません。大きな事務所に仕事を頼んだ方が、会計や税務の処理が楽になるというメリットもあるわけです。相手が個人事業主かどうかもポイントになる点なので覚えておいて下さいね。

いずれにしても、同じ取引でも誰に依頼するかによって会計処理が変わってくるので、実務の経理はそんなに簡単なことではないということを理解しておいて頂きたいと思います。

2.源泉所得税の納期の特例の届出

さきほど、源泉した所得税は、原則として翌月の10日までに納税しなければならないという説明をしましたが、これは「原則」なので「例外」が認められています。その例外とは、毎月ではなく半年毎の納税で良いというルールです。

毎年1月1日から6月30日までに支払った分を7月10日までに、

毎年7月1日から12月31日までに支払った分を翌年の1月20日までに

納税するというルールです。

これを「源泉所得税の納期の特例」といいます。この納税方法は、給与の支給対象者が10人未満の会社に認められています。

会社を設立した時点では、給与の支給人数が10人未満であることが多いと思いますので、会社設立届けを提出する際に同時に「源泉所得税の納期の特例の届出」を提出する会社が多いと思いますが、絶対に提出しなければいけない届出ではないので、提出していないケースも時々あるようです。

納税の手間が半年に1回に減ると、資金繰り的にも納税の手間の面でも有効なので、要件にあてまはる会社は、提出することをオススメします。

3.会社設立関連費用の源泉所得税の納付漏れ問題

源泉所得税の納期の特例の届出を提出して、半年毎に納税すれば良くなった。と安心してはいけません。

というのも、届出書を提出してから納期の特例の適用を受けられるまでにタイムラグがあるからです。これに加えて、源泉所得税の全てが納期の特例の適用対象ではなく、一部だけが半年毎の納税で良くなるという点も多くの方が誤解しています。この二つの点について詳しく説明します。

3−1.納期の特例の届出書を提出してから適用されるまでのタイムラグ

納期の特例の届出書を提出してから適用されるまでのタイムラグについては次のように決められています。

【納期の特例の届出書の適用タイミング】(備考欄に記載)

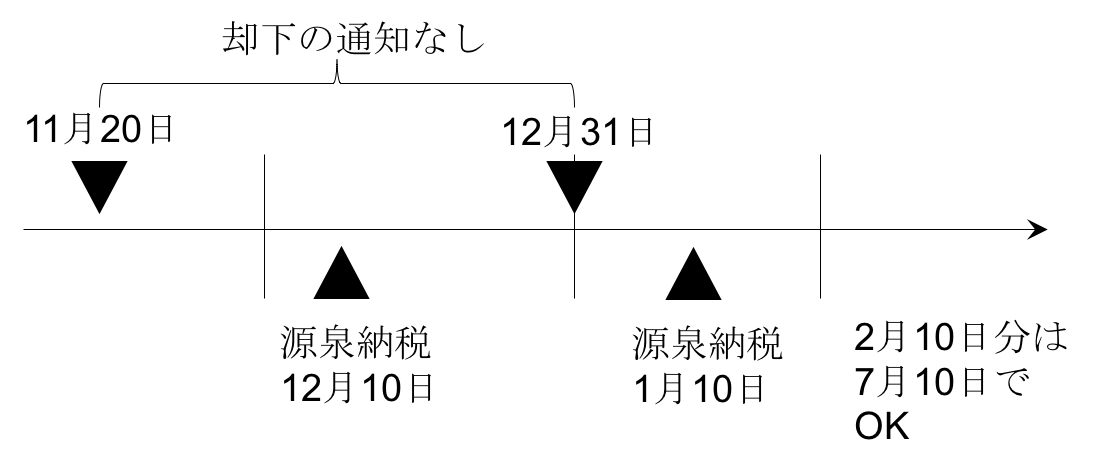

この申請書を提出した月の翌月末日までに税務署長から承認又は却下の通知がなければ、この申請書を提出した月の翌月末日に承認があったものとされ、申請の翌々月の納付分からこの特例が適用されます。

これは、例えば11月20日に届出書を提出した場合、次のような適用関係になるという意味です。

届出書を提出したら、さっそく納期の特例の適用が受けられると思ったら大間違い。上記のとおり、届出書を提出後、2ヶ月は適用を受けることが出来ません。

このことを知らないで(忘れてしまって)、この2ヶ月分の納税を次の7月10日又は1月20日の納期の特例の源泉税の納付日まで引き延ばしてしまうと、期限までに納税していないということになります。その場合、不納付加算税(10%、この記事を読んで自主的に納税すると5%)と延滞税(税率はコチラ)の納税が必要になります。

税務署の方もこうした間違いが多いことは良く知っているので、納期の特例の届出書を出している会社に対して、電話で納税内容の確認をしてくることがあります。こんな手間をかけるのは、かなりの確率で間違っている証拠です。まんまとワナに引っかからないように気を付けて下さい。

3−2.納期の特例の対象になる源泉所得税と対象外の源泉所得税

納期の特例の対象は、簡単にいえば、給与及び退職手当と税理士等の士業の報酬に対する源泉所得税だけが対象となっています(実際の表記は下記のとおりです)。

(3) この特例が適用されるのは、次に掲げる源泉所得税及び復興特別所得税に限られます。 したがって、この特例の承認を受けた源泉徴収義務者であっても、次に掲げる所得以外の所得について源泉徴収した所得税及び復興特別所得税は、通常の例により支払った月の翌月 10 日までに納付しなければなりません。

イ 給与等及び退職手当等(省略)について源泉徴収した所得税及び復興特別所得税

ロ 弁護士(外国法事務弁護士を含みます。)、司法書士、土地家屋調査士、公認会計士、税理士、社会保険労務士、弁理士、海事代理士、測量士、建築士、不動産鑑定士、技術士、計理士、会計士補、企業診断員(省略)、測量士補、建築代理士(省略)、不動産鑑定士補、火災損害鑑定人若しくは自動車等損害鑑定人(省略)又は技術士補(省略)の業務に関する報酬・料金について源泉徴収した所得税及び復興特別所得税

上記以外の源泉所得税は納期の特例の対象にはなりません。したがって、上記以外の相手との間で源泉した所得税については、納期の特例の適用を受けている場合でも、支払った月の翌月の10日までに納税しなければなりません。

良く間違えられる取引は次のような取引です。

- ホームページのデザインをしてもらった個人事業主のデザイナーへの支払

- システム開発を依頼している個人事業主のプログラマーへの支払

- 翻訳を依頼している個人事業主の翻訳家への支払

- ランサーズやクラウドワークスで見つけたウェブメディアの個人事業主のライターさんへの支払

個人事業主への支払は翌月10日と覚えておくと良いと思います。

4.創立費への振替

今回、会計処理方法を紹介した費用は、繰延資産(創立費)として処理することも認められています。

創立費に振り替えるとその分利益の金額が増えます。そのうえ、費用化(損金化)するタイミングを自分で選ぶことが出来ます。設立直後からドカンと利益が出ていれば問題ないと思いますが、そうでない場合で、初年度の利益を少しでも押し上げたい場合には、今回処理した各費用を創立費に振り替えて処理するようにして下さい。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 創立費 | 299,530 | 支払報酬 | 43,200 |

| 業務委託費 | 10,800 | ||

| 支払手数料 | 50,000 | ||

| 旅費交通費 | 330 | ||

| 業務委託費 | 2,000 | ||

| 支払報酬 | 43,200 | ||

| 租税公課 | 150,000 |

※税務届出書類作成費用は会社設立後の費用なので創立費には含まれません。

充分な利益が出るようになってきたら、この創立費を費用化します。仮に一時償却するとしたら下記のような会計処理になります。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 創立費償却 | 299,530 | 創立費 | 299,530 |

数年間で分割して会計処理することも可能です。会社法に準じて償却するとしたら5年間で処理することになります。

「誰が作っても決算書の内容は変わらない」ということはありません。このような選択可能な処理は沢山あります(たとえばコチラ)。こうした事例から、一定の範囲はあるものの決算の数字を合法的にコントロールすることが出来ることも知っておいて欲しいと思います。

山口 真導

最新記事 by 山口 真導 (全て見る)

- 【永久保存版】出張日当(出張旅費規程)の金額設定から税務調査まで - 2025年6月19日

- 少額固定資産による法人税の節税対策が招く隠れた課税リスクとは? - 2025年2月9日

- 法人口座の選び方とその重要性 - 2025年1月21日