賞与の計算は給与計算の方法と違うってご存じですか?

夏と冬のボーナス(あとは決算賞与も)を給与計算と同じ方法でしていると、思わぬ間違いを犯すことになります。

ボーナス払ったのに計算間違ってます。。。なんて言われると、イラッとすることになりますので、この記事を読んでポイントを把握したうえで、取り組むようにして下さい。

Contents

1.賞与の計算が毎月の給与計算と違うところは3つ

賞与の計算が毎月の給与計算と違うところは3つです。

- 社会保険料(健康保険料及び厚生年金保険料)の計算方法が違う

- 源泉所得税の額の計算の仕方が違う。

- 賞与支払届総括表及び賞与支払届の提出が必要

2.賞与の社会保険料の計算の特長。

賞与の社会保険料の計算は次の様に行います。

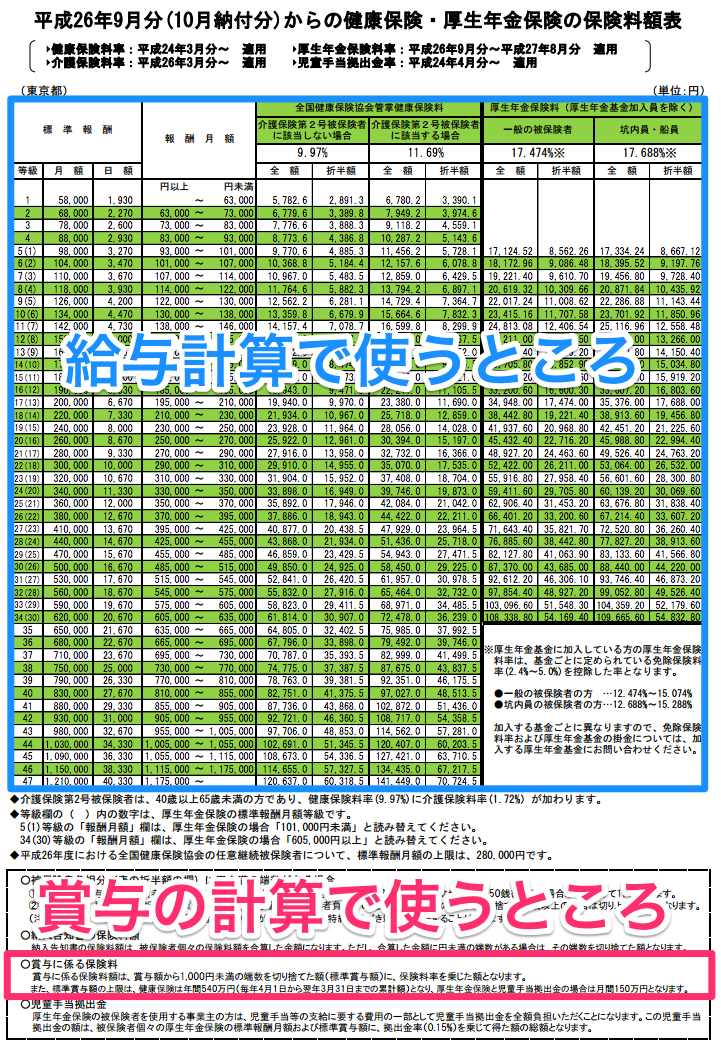

まず、社会保険料の金額を定めた料額表という書類を探してきましょう。

東京都の場合はコチラになります。(他の都道府県の方はコチラで自社の所在する都道府県を選択してダウンロードして下さい)

凄く大きな表なのですが、今回使う箇所はとっても小さいです。赤い枠で囲まれた部分を使って計算します。

見づらいと思いますので、下記で内容をご確認下さい。

賞与に係る保険料額は、賞与額から1,000円未満の端数を切り捨てた額(賞与標準額)に、保険料を乗じた額となります。

また、標準賞与額の上限は、健康保険は年間540万円(毎年4月1日~翌年3月31日)厚生年金保険と児童手当拠出金の場合は年間150万円となります。

仮に賞与の額が166,360円の人(40歳未満=介護保険の適用対象外)がいたとしましょう。

この人の標準賞与額は、「賞与額から1,000円未満の端数を切り捨てた額」である166,000円になります。

この金額に、社会保険料率を掛けて計算すると、

健康保険料が、166,000円×9.97%×1/2=8,275.1円→8,275円

厚生年金保険料が、166,000円×17.474%×1/2=14,503.42円→14,503円

となります。料率の後に2で割っているのは、社会保険料は労使折半だからです。

また、上記の計算で発生する端数の処理は、「50銭以下の場合は切り捨て、50銭を超える場合は切り上げて1円とする」ルールになっていますので、それに従って端数処理を行っています。

例えば、同一人物が月給250,000円の人だとすると、標準報酬月額が260,000円となり、料額表に従い計算すると、健康保険料が12,961円、厚生年金保険料22,716円になるのですが、同一人物が賞与をもらう場合にはそれと無関係に賞与の額面の金額をベースに社会保険料を算定するという違いがあるということです。

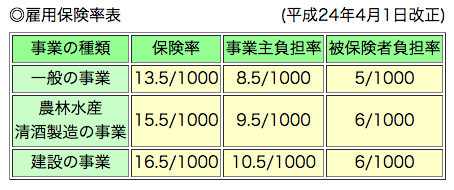

なお、雇用保険の計算は給与計算の場合と同じで、賞与の支給額に雇用保険の料率を乗じて計算します。

平成26年10月現在、一般の事業の雇用保険の料率は5/1,000となっていますので、先ほどの事例の方の雇用保険料は、

166,360円×5÷1,000=831.8円→832円となります。

雇用保険料の端数処理も、健康保険・厚生年金保険料と同じく、50銭以下を切り捨て、50銭を超えるものについては切り上げて1円とするよう端数を処理しますので覚えておいて下さい。

3.賞与の源泉所得税の特長について

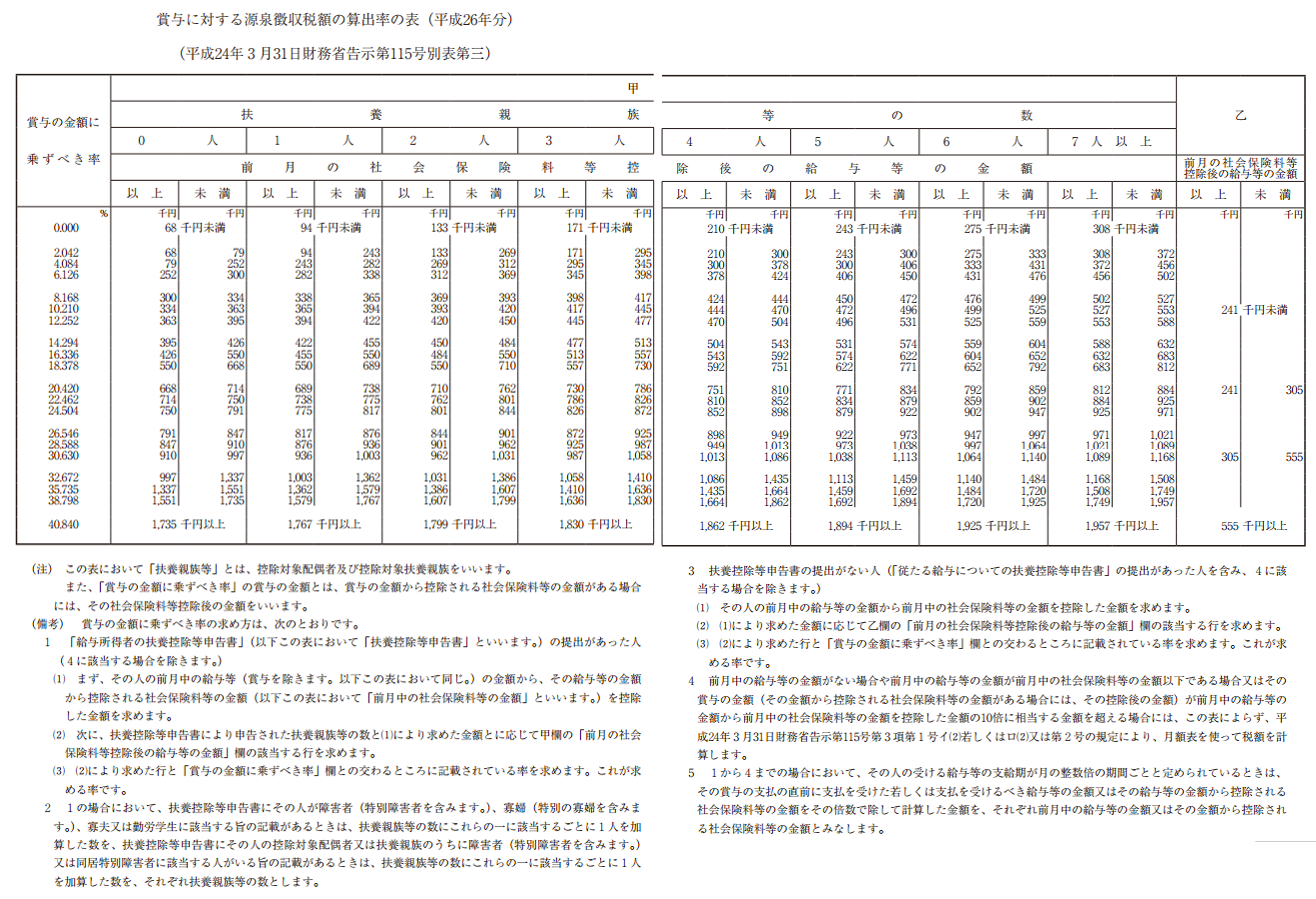

賞与の源泉所得税の計算は、「賞与に対する源泉徴収税額の算出率の表」に従って行います。

表の下部に、「(備考)1.賞与の金額に乗ずべき率の求め方は次の通りです」という説明書きがありますが、難しく書いてあるので、私の方で下記のとおり要約させてもらいました。

・対象者の前月の課税対象額(=(給与の額面額+各種手当)-(健康保険料+介護保険料+厚生年金保険料+雇用保険料))の1,000円未満切り捨て額を算定します。

・扶養控除等申告書を参照して対象者の扶養人数を確認します。

・課税対象額と扶養人数を上記の税額表にあてはめて交わったところの、一番左の軸に記載されている「賞与の金額に乗ずべき率」で賞与にかかる源泉所得税の額を計算します。

先ほどの事例を基に説明しましょう。

月給250,000円で手当がゼロ、扶養人数は0人と想定して下さい。

この人の場合、前月の給与計算の課税対象額は213,073円(=250,000円−(健康保険料12,961円+厚生年金保険料22,716円+雇用保険料1,250円))なので、1,000円未満を切り捨てると213,000円となります。

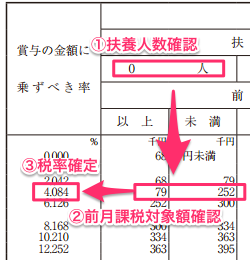

その結果を税額表に当てはめるとすると、

- 最初に扶養人数を確認して列を選択します。この事例は扶養人数が0人なので0人の列を選択します。

- 次に、前月の給与計算の課税対象額の千円未満切り捨て額が213,000円なので、79千円以上252千円未満該当します。

- その金額の一番左の列に定められた税率が4.084%なので、この率を使って税額計算を行います。

先ほどの事例の賞与の額が166,360円の人(40歳未満=介護保険の適用対象外)の場合、税額は5,829円となります。

{賞与額面額166,360円−(健康保険料8,275円+厚生年金保険料14,503円+雇用保険料832円)}×4.084%=5,829.91円→5,829円

※所得税の計算において端数が発生した場合は、1円未満は切り捨てることになっています。

なお、扶養控除等申告書の提出が無い場合は、税額表の「乙欄」を利用するようにして下さい。

また、前月の給与計算が無い、扶養親族に障害所等を含むといった場合には計算方法が異なります。「賞与に対する源泉徴収税額の算出率の表」の備考欄に小さい字ですが記載されていますので、該当する場合はこちらを参照して計算するようにして下さい。

4.実際に支給する金額の計算方法は毎月の給与計算と同じ

実際に社員に対して支払う賞与の金額は136,921円となります。これは賞与の額面額から各種社会保険料と先ほど計算した所得税を差し引いた金額となります。

賞与の支給額136,921円=賞与額面額166,360円−(健康保険料8,275円+厚生年金保険料14,503円+雇用保険料832円)−源泉所得税額5,829円

5.賞与支払届及び賞与支払届総括表の提出

従業員に賞与を支給したときは、賞与支払日から5日以内に、被保険者賞与支払届等を提出する必要があります。

この手続がないと、社会保険事務所(又は職域健康保険組合(以下、同じ))は、賞与をいくら支払ったのかを把握することが出来ず、賞与にかかる社会保険料を引き落とす手続が出来ないからです。

この書類は、あらかじめ社会保険事務所に賞与の支払い予定月を登録しておくことによって、社会保険事務所からそのタイミングに合わせて書類が郵送されてきます。しかし、手書きするのも面倒だと思いますので、社会保険事務所のホームページからエクセルで作成されたフォーマットをダウンロードして入力したものをプリントアウトして提出することも出来ます。

賞与支払届と賞与支払届総括表はコチラからダウンロードすることが可能です。(リンク先の下の方に該当書類へのリンクがありますので、そちらをご利用下さい。)

6.まとめ

以上で、賞与計算の3つのポイントの説明は終わりになります。

賞与を支給すると社員の笑顔を見ることが出来るでしょう。

その笑顔の先には、社員の家族の笑顔があります。

これらの笑顔を励みに、次回の賞与はもっと沢山出せるように頑張りましょう。

だからこそ、計算間違いしてドン引き!なんてことにならないように注意して頂きたいと思います。

山口 真導

最新記事 by 山口 真導 (全て見る)

- 【永久保存版】出張日当(出張旅費規程)の金額設定から税務調査まで - 2025年6月19日

- 少額固定資産による法人税の節税対策が招く隠れた課税リスクとは? - 2025年2月9日

- 法人口座の選び方とその重要性 - 2025年1月21日