中小企業の節税対策で最もポピュラーな節税対策といえば、倒産防止共済です。ところがこの制度は、倒産防止共済という名前からも分かるとおり、そもそもは節税対策ではありません(そもそも国が節税対策の制度を作るわけがありません!)。

そもそもは中小企業の連鎖倒産を防止するための経営保証の制度なんです。その制度に中小企業を加入させるために「節税」という甘い蜜を用意したのが倒産防止共済の真の姿です。

コロナ禍なので、これまであまり語られることのなかった経営保証も含めて、倒産防止共済のすべてを皆様にご紹介したいと思います。

Contents

1.倒産防止共済は節税対策。だけじゃない?!

倒産防止共済は、中小企業倒産防止共済法(昭和 52 年法律 第 84 号)に基づき、独立行政法人中小企業基盤整備機構(以下、機構)が運営する公的な経営保証の制度です。機構のホームページやパンフレットでは経営セーフティー共済という呼称で表記されていますが、この記事では倒産防止共済という名称で統一して説明させて頂きます。

中小企業のオーナー社長には、一般的には節税対策として知られている制度ですが、そもそもの制度の目的は、取引先事業者の倒産の影響を受けて中小企業が連鎖倒産することを防止するため、共済契約者の拠出による掛金を原資として 共済金の貸付けを行うところにあります。

ほとんどの方が節税対策としての倒産防止共済を調べたくてこのページに来ていると思いますので、まずは節税対策の側面からご紹介していきたいと思います。

2.倒産防止共済の節税効果が高い理由

倒産防止共済の掛金は、税法に定められた要件を満たせば全額損金算入出来ます。そして、40ヶ月以上掛金を払っていると共済契約を解約した際に掛金が100%戻ってきます。単に、支払った掛け金が損金になるだけであればただのムダ遣いですが、掛金が条件を満たせば100%戻ってくることから節税対策として認知され、多くの中小企業で実施されています。

一方で、解約時に返金される解約手当金は全額益金になります。したがって、課税の繰延(税金を払うタイミングが遅くなるだけ)という風にいわれて、節税効果は無いという人もいます。しかし、実際に課税されるようなタイミングで倒産防止共済を解約する社長はいませんので、課税の繰延を問題にするのは節税嫌いのポジショントークです。気にする必要はありません。そういうことを親切そうに言ってくる人がいたら「馬鹿にするな!」と反論しましょう。

3.倒産防止共済の掛金が全額損金算入出来る理由

そもそも将来的に返金される約束の支払いは、会計理論的には費用ではなく資産です。それは条件を満たせば全額返金される倒産防止共済の掛金も例外ではありません。したがって、仮に決算上費用として処理したとしても、それだけで税法上の損金として認められるわけではありません。

この点について、正しく理解しておかないと、掛金を支払ったのに節税にならないということになりますので、この続きをよく読んで対応して下さい。

4.倒産防止共済で節税するための申告書作成上の注意点

税法では次の2つの書類が確定申告書に添付された場合に損金になると定めています(租税特別措置法第66条の11第2項)。

- 適用額明細書

- 別表10(7)

この二つの書類のうち、適用額明細書の添付を忘れることはあまりないのですが、別表10(7)の添付漏れが高い確率で発生しています。

というのも、原稿執筆時点のe-Taxの仕様上、別表10(7)は電子申告で提出できない様式だからです。やっかいなのは、各社の申告書作成ソフトの画面上では別表10(7)の作成は出来るのですが、そのデータを電子申告してもe-Tax側では受信出来ないということです。つまりちゃんとやっているつもりで要件を満たしていないというケースが発生しているのです。

現状、税法の要件を満たすためには、別表10(7)については別途PDFデータを作成して電子申告データに添付するか、印刷して税務署に郵送する必要があります。

わたしは年間100件以上の他の税理士の作成した法人税の申告書をみていますが、倒産防止共済をしている会社の4割程度が別表10(7)の添付を忘れています。e-taxの仕様を考えると、さらに多くの会社が要件を満たしていない可能性があります。掛金を払っているのにこうした事務手続のミスで節税が出来ていないという事態を発生させないためには税理士任せにせず、ちゃんと要件を満たしていることを社長の皆さんも確認して頂く必要があると思います。

5.倒産防止共済の掛金の会計処理と申告処理

倒産防止共済の掛金の会計処理は2つの処理方法があります。

5-1.費用処理する方法

税法の要件を満たせば掛金は全額損金になりますので、最初から支払保険料等の費用科目で掛金を処理する方法がもっとも多く用いられています。しかし、この方法の場合、倒産防止共済の掛金分だけ決算書の利益が減ることになります。

当たり前ですが、同じ税金の額であれば、少しでも決算書上の利益は大きい方が良いです。そんな方法があるのか?というと資産計上する方法があります。

5-2.資産計上する方法

倒産防止共済の掛金は、将来解約によって返金されるものです。したがって、決算書上は費用ではなく資産で処理するのが正しい処理になります。そのうえで、法人税申告書の別表四で掛金の分を減算することで損金の額に算入すれば、決算書上の利益は掛金の影響を受けませんが、法人税の課税所得は掛金の分だけ減額することが出来ます。

この方法を採用すれば、費用処理した場合に比べて、掛金の額だけ利益が大きくなりますので、決算書の見栄えが良くなります。しかし、減算処理をうっかり忘れてしまうと損金の額に入らないことになります。ご注意ください。

6.倒産防止共済の解約金の会計処理と申告処理

倒産防止共済を解約した場合に戻ってくる掛金は全額益金になり法人税の課税対象となります。この返金部分の損益に与える影響が費用処理する場合と資産計上する場合で異なります。

6-1.掛金を費用処理する場合

掛金の処理で費用処理を採用した場合は、解約金は全額雑収入として処理します。つまり、その分利益をかさ上げする効果があるということです。掛金を払う時に利益を圧縮するというデメリットが、解約するときには利益をかさ上げするというメリットを発生させています。

6-2.掛金を資産計上する場合

一方、掛金の処理で資産処理を採用した場合には、資産の額の回収ですので返金された分積み立てた資産が減少し、損益には影響がないことになります。

つまり、解約した時の決算書の状況で比較すると、掛金を費用処理した方が利益の額が大きくなり、資産計上した方が利益の額が小さくなります。つまり、どちらかの処理が一方的に優れているということではなく、それぞれ良い点と悪い点があり、倒産防止共済の契約期間全体の利益への影響額はいずれも同じになります。

6-3.どちらの会計処理が望ましいか?

しかし、わたし個人の意見としては、節税のデメリットとして良くいわれる、決算書上の利益が減少して銀行借入に支障をきたすことを防止出来るという点で、掛金を資産計上する方法の方が優れているという風に考えます。また、のちほどご紹介する本来の倒産防止共済の経営保証という機能を考えると、簡単に解約して益出しをする類いのものではありませんので、解約時のメリットを発揮する場面がほとんどないという現実も踏まえて考えることも重要ではないかと思います。

さらに掛金の額を資産計上することで、上限額の800万円まであとどれくらい掛金を支払えるのを決算書上で確認出来るというメリットがあります。実は着地見込を考えるうえで、追加で支払える掛金額があとわずかにもかかわらず、多額の(例えば年間240万円)掛金の支払を見込んでいたところ、支払える額が少なかったというケースが時々発生します。資産計上しておけば、いつでも決算書をみれば残り支払える掛金額を把握出来るので、こうした事態を防止することが出来るのです。

7.倒産防止共済の節税する上でのメリット

倒産防止共済は他の節税対策と比べると以下のような特徴があります。これらの特徴をひと言でいうと「フレキシブル」という言葉に尽きます。加入条件を満たす会社であれば、どこでも最初に取り組むべき節税対策であることは間違いありません。

7-1.倒産防止共済は月払い、年払いが都度選択出来る

経営セーフティ共済の掛金の支払い方は、月払いと年払い(前納)が選択出来ます。そして、その変更は随時出来ます。

掛金は税法によって1年分までの前納については、要件を満たせば損金に算入することが出来ます。したがって、契約初年度から12ヶ月分の掛金を損金に算入することが出来ます。

また、契約初年度は1年分を前払した場合でも、何も手続をいしないと翌年からは月払いに自動的に変更になります。資金繰りの状況が悪化している場合には、そのまま月払いで継続すれば良いですし、契約当初と状況が変わらなければ、再度前納の手続をすることで1年分の掛金を損金にすることが出来ます。

7-2.倒産防止共済は掛金の額を変動出来る

掛金の払込期間が40ヶ月を超えるまでは出来るだけ長い期間掛金を払った方が返金割合が高くなる仕組みなので、資金繰りが悪くなったとしても安易に解約せずに、掛金の額を減額して細々と継続することが大事です。その点、倒産防止共済の掛金の額は、手続をすることで月額5千円から20万円まで、5千円刻みで随時変更が可能なので、細々と継続することが容易に出来るようになっています。

会社の業績の上下動が激しい会社であっても、業績が良い年度では最大の月額20万円、業績が悪くなったら月額5千円という形で掛金の変更をすることが出来るので、気軽に始めてもらっても損をすることが少ない制度といえます。

7-3.倒産防止共済は掛金の80%以上が戻ってくる

倒産防止共済の掛金は、掛金を払い始めて12ヶ月を超えれば、掛金の80%以上が戻ってく来ます。いま法人税の実効税率は課税所得800万円以下で24%ですので、12ヶ月以上払い込めば、実質的な返戻率は100%を超えることになります。つまり、倒産防止共済は、損する可能性がトコトン低い仕組みになっているということです。

8.倒産防止共済で大きく節税する方法

倒産防止共済にこれから加入しようと検討しているということは、あなたの会社の当期の業績はかなり良いということでしょう。つまり、より沢山の節税ニーズがあると思いますが、如何でしょうか?

もし合っていたら、加入することを思い立ったのが何月かによって加入の仕方を変えることをオススメします。

8-1.決算月に思い立った場合

決算月になって慌てて加入する場合には、1年分を前納で納めることで最大240万円の損金を作ることができます。

8-2.決算期末日から3ヶ月以上前に加入を思い立った場合

この場合は、まずは月払いで加入し、決算月の直前月に前納の手続をとることをオススメします。

例えば12月決算の会社の場合ですと、10月より以前に加入する場合には、最初は月払いの契約で加入して、11月には年払いの手続を行い12月に年払いで掛金を納付することになります。この方法を利用することで月払いで10月と11月の2ヶ月分を支払い12月には来年度1年分(12ヶ月分)を支払います。これにより合わせて14ヶ月分の掛金を損金にすることが可能です。(申告書に必要な書類を添付するのをお忘れなく)

このように年の中途で倒産防止共済に加入される場合には、月払いと年払いの併用で、月額上限20万円、年間上限240万円のカベを越えて損金を作ることが可能です。

こうした早めの対応が出来るかどうかは、月次決算をしっかり行い、着地見込をきちんと作成出来るかどうかにかかっています。日頃の会計処理を真面目にやってきた恩恵は、こういうときに現れますので、改めて、月次決算の意義についても確認して頂きたいと思います。つまり、中小オーナー企業における月次決算の目的の一つは、適切な節税の実現にあるのであって、決して会計事務所の決算作業を分散するのが目的ではないということです。

9.倒産防止共済加入2年目以降の注意点

倒産防止共済に加入後は下記の2点に注意が必要です。

- 年払いの手続は毎年必要

- 最短4年で掛金を払えなくなる

それぞれ説明していきたいと思います。

9-1.年払いの手続が毎年必要

倒産防止共済は一度年払いにしたら、その後、ずっと年払いが継続されるという仕組みになっていません。決算期が近づいたら、毎回、年払いの手続が必要になります。この手続を忘れると月払いに自動的に変更になります。

具体的に数字で説明すると、年払いの手続を忘れた場合、初年度に12ヶ月分前納して240万円損金を発生させることが出来ますが、翌年は1ヶ月分の20万円しか損金に出来ないということです。差額の220万円損金が作れないということは約60万円の税金のロスを発生させることになります。

この毎年の手続きは、「引落月5日(土曜、日曜、祝日の場合は翌営業日)までに中小機構に書類が届くこと」が必要となります。

中小機構から「前納のお知らせ」というハガキが決算前に必ず届きますが、何もしなくても年払いが継続という頭でいると、受け取ってもその意味を正しく理解出来ないケースもあります。こうした落とし穴があることを予め知っておくことは重要です。

9-2.最短4年で掛金を払えなくなる

倒産防止共済は掛金に800万円までという上限があります。したがって、年払いで掛金を毎年240万円払っていった場合、最短4年で掛金の上限に到達することになります。この場合、掛金の支払累計は、初年度240万円、2年目480万円、3年目720万円と増加するので4年目に支払えるのは80万円です。

ところが、4年目も240万円損金が発生するつもりで決算の着地見込を作ってしまう場合があります。実際に支払える80万円と240万円の差額の160万円については、決算前に気が付いていれば、別の対策で課税の繰延をすることも出来ますが、決算が確定した後では、この穴埋めをすることは出来ません。

倒産防止共済に加入したら、決算の度に、事前に毎年の累計掛け金額を確認して、今年は幾ら掛金を支払えるのかを確認するようにしましょう。

10.倒産防止共済の共済金の貸付、一時貸付、解約手当金について

ここまで倒産防止共済に加入して、きっちり節税をする方法について説明してきました。ここからは倒産防止共済の本来の経営保証の機能について説明していきたいと思います。

これから説明する内容を把握出来ていないと、何か資金需要があるときに、倒産防止共済を解約する以外の選択肢が出てきません。せっかく払った掛金ですから、倒産防止共済を骨の髄まで味わって頂きたいと思います。

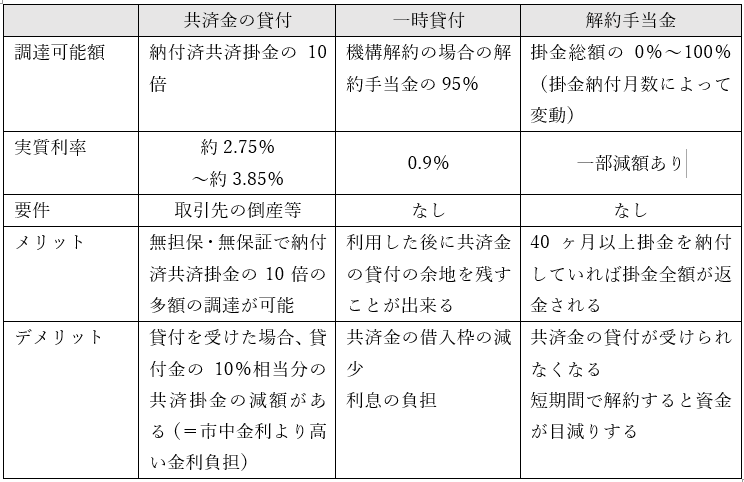

倒産防止共済の経営保証のための使い方としては次の3つがあります。

- 共済金の貸付

- 一時貸付

- 解約手当金

この3つの方法を比較すると次のようになります。

これら3つの方法を、それぞれ比較しつつ、説明をしていきたいと思います。

10-1.共済金の貸付の概要

共済金の貸付は、倒産防止共済の本来の使い方です。

共済契約者は、万が一、取引先事業者が倒産して売掛金債権等が回収困難になった場合に、「支払い済みの掛金の10倍(限度額8,000万円)」と「回収困難となった売掛金債権等の額」とのいずれか少ない額の範囲内において、共済金の貸付けを受けることができます。

次の①~④の要件を満たす場合に、請求手続をすることによって、共済金の貸付を受けることが出来ます。

①加入後6か月以上を経過し、かつ6か月分以上の掛金を納付している。

②共済契約者の直接の取引先事業者が倒産した。

③取引先事業者の倒産により売掛金債権等の回収が困難となった。

④倒産日から6か月以内に共済金の貸付請求をしている。

償還期間および償還方法は、5年から7年の均等分割償還で担保・保証人は不要です。利子は無利息とホームページやパンフレットに書いてあります。確かに利子は取られませんが、貸付を受けた共済金額の10分の1に相当する額が納付した掛金から控除され、控除された額に相当する掛金の権利が消滅することになっています。つまり、この控除部分が実質的な利息負担といえます。

10分の1の共済金の減額は、銀行融資と比較すると、借入期間を最長の7年の元金均等返済で計算するとおよそ2.75%相当、最短の5年で計算するとおよそ3.85%相当の金利と同じくらいの負担です。

この利率は現状の市中金利に比べると高いと感じる会社も多いと思います。しかし、掛金額の10倍という調達枠の大きさや無担保・無保証という融資条件は通常の銀行融資では得難い破格の好条件です。利用するに当たっては、金利負担だけに囚われず、自社の財務状況等を踏まえて判断して下さい。

共済金の貸付請求手続は、登録取扱機関でしか出来ません。登録取扱機関とは、加入申し込みを行った委託団体又は金融機関(掛金の口座振替を行っている店舗)です。『共済金貸付請求書』等に必要事項を記入し、印鑑を押印のうえ、その他の必要書類とともに登録取扱機関経由で提出します。審査には約2週間かかります。取引先の倒産が発生した場合には早めに対応しましょう。

10-2.一時貸付金の概要

一時貸付金とは、取引先事業者が倒産していなくても共済契約者が当面の事業資金を必要とする場合に一時的に貸付けを受ける方法です。

貸付限度額は、機構解約の場合に支給される解約手当金の額(掛金総額が 800万円に達している場合は任意解約の場合に支給される解約手当金の額)の 95%の範囲内(上限760万円)です。現在の利率は0.9%となっていて、多くの中小零細企業にとって金融機関から借りるのと同等か、より好条件になっています。(最新の利率は機構のホームページで確認して下さい)形式上は無担保・無保証ですが、融資枠が解約手当金の範囲になっているということは、解約手当金が担保に入っているのと同じことですので、この好条件も当然といえば当然といえるでしょう。

一時貸付金の手続は、一時貸付金の受取りを希望する金融機関の窓口に『一時貸付金貸付請求書』を提示し確認印を押印されたものを登録取扱機関に提出するかたちで行います。

0.9%の低利とはいえ金利負担があるので解約した方が得という短絡的な判断は避けて下さい。解約してしまうと共済金の貸付を受けるための元手になる掛金の全額を失うことになるからです。再度掛金を溜めようと思うと月額20万円の上限設定があるので、必要な掛金を溜めるためには相当な時間が必要になります。つまり、将来発生するかもしれない取引先の倒産に備えるためには、当座の資金不足には一時貸付金で対応し、安易に解約することなく掛金の残高を温存しておくことが重要です。

10-3.解約手当金の概要

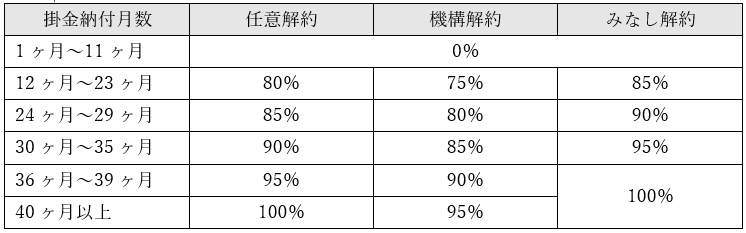

倒産防止共済は共済という法形式を取るため、解約時に掛金の返金を受けることが出来ます。解約には任意解約、機構解約、みなし解約という3種類があり、下表のとおり、解約方法と掛金納付月数に応じて解約割合が変わります。

任意解約は企業側が任意に行う解約です。機構解約は掛金の12ヶ月以上の滞納など企業側に契約違反がある場合に機構の判断で行う解約です。みなし解約とは、会社の解散や会社分割などの組織再編廣により会社が消滅する場合の解約です。なお、組織再編をしても共済契約が承継される場合はみなし解約は発生しません。

解約手続は、一時貸付金と同様に受取りを希望する金融機関の窓口に『解約手当金請求書』を提示し確認印を押印されたものを登録取扱機関に提出するかたちで行います。

上表に記載のとおり、短期間で解約すると解約手当金は目減りしてしまいます。資金繰りの関係で設定した掛金の納付が困難になった場合は、解約する前に掛金の減額を検討してください。登録取扱機関に『掛金月額変更申込書』を記入して提出するだけで最低月額5千円まで5千円単位で減額することが出来ます。納付月数で返金割合が変わるルールですので、5千円の掛金設定でも40ヶ月納付すれば、納付済掛金の100%の返金を受けることが出来ます(任意解約の場合)。

11.倒産防止共済の解約、再開を繰り返すデメリット

倒産防止共済をみなし解約した場合であっても、再度、共済契約を締結し、倒産防止共済の掛金の支払を再開する事が出来ます。したがって、倒産防止共済を利益の出ている時は掛金を拠出し、赤字の時に解約することで利益の調整弁として利用することも可能です。

しかし、ここまで説明してきたとおり、安易な解約は返金額の減少を招くだけでなく、共済金の貸付や一時貸付金の上限額を下げることになるので避けるべきでしょう。

12.倒産防止共済のまとめ

倒産防止共済について、節税対策として利用方法から本来の使い方まで広く浅くご紹介してみました。

ここまでのことは知らずに「みんながやっているから」という程度の認識で加入している社長の方が多いと思いますし、同程度の認識で勧めている税理士も多いと思いますが、ここでご紹介したのが倒産防止共済の本当の姿です。

制度の全体像を知ることで、滅多に解約するものではないということがご理解頂けたかと思います。ということは、解約金が発生して課税される状況はほとんど発生せず、冒頭お伝えしたように「課税の繰延だから意味がない」というアンチ節税派の主張には意味がないのです。つまり、倒産防止共済は安心して加入頂ける、どの社長にもおススメできる良い制度だということです。

13.倒産防止共済の動画の紹介

最後に、倒産防止共済について節税対策の分を説明した動画を紹介させて頂き、この記事を終わりにしたいと思います。この記事と動画を多くの皆様に読んで頂き、参考にして頂けたら幸いです。

山口 真導

最新記事 by 山口 真導 (全て見る)

- 【永久保存版】出張日当(出張旅費規程)の金額設定から税務調査まで - 2025年6月19日

- 少額固定資産による法人税の節税対策が招く隠れた課税リスクとは? - 2025年2月9日

- 法人口座の選び方とその重要性 - 2025年1月21日