現在、「法人税2ステップ節税セミナー」の開催の予定はございません。

2017年9月より、「社長の手取りをトコトン増やす節税セミナー」を定期開催しています。当セミナーでは法人税の節税と社長の手取りを結びつける方法についてご説明をしています。法人税の節税の目的が、会社の財務基盤を強くすることであれば、こちらのセミナーを受講頂くことでその実現にお役に立てると思います。

開催未定 ※経営者限定セミナー

このセミナーは節税方法の知識を付けて頂くセミナーではなく、節税という目的を達成するために経営者が経理担当者と顧問税理士をどうやって利用すれば良いのか?に焦点をあててお伝えするセミナーです。

節税手法の紹介はしますが、節税対策のプロが、税法知識では自分より劣る経営者の皆様に対して、自分の知識をひけらかすためのセミナーではありません。

節税手法の紹介も、どのくらい節税出来るかの金額的評価が中心であって、税法のルールをご紹介することはしません。経営者が税法の知識を手に入れても、実際には使う機会がなく節税も出来ないからです。

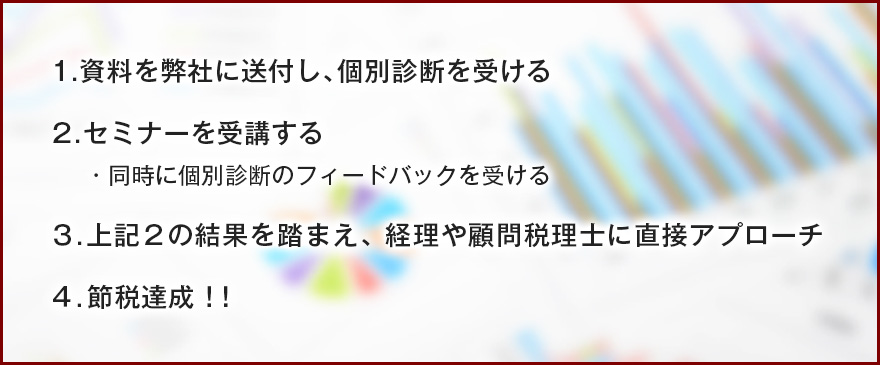

セミナー受講後に、「いい話を聞いた」ではなく「これなら節税出来る」と思って頂き「節税対策を実践する」ことに徹底的に焦点を当てています。具体的には、以下のような流れになります。

節税を実現するのであれば、そうした大きな節税効果を得るために、税金にアレルギーがある経営者の方にでも使える、分かり易いツールを用意して、その使い方をお伝えするのが一番効果が高いと考えているからです。

小手先のテクニックや裏技で節税できないか?とお考えの方は今すぐページを閉じて下さい。

セミナーの集客人数を増やしたいなら、

「誰でも簡単にできる秘密の節税ノウハウ。」

「税理士もアッ!と驚く100万円節税できる極秘メソッド。」

「決算時にコレをするだけで節税できてしまう魔法の手法。」

と言った巧みで甘いフレーズを使ったほうが、多くの人に参加してもらえるでしょう。

私も開業したての頃は、こうしたセミナータイトルに騙されて、いくつかの節税セミナーを受講しましたが、セミナーの内容は税理士なら誰でも知っている、ごく普通の内容でした。そりゃぁ、そうですよね。脱税方法のセミナーではなく節税方法のセミナーなのですから。

当然、税務調査で否認されることがないようにする・・・ということも、そこには含まれています。

では、、、

なぜ、始めにあえて参加者を減らすようなことを言うのか?

それは、私が意図しない人に参加してもらわないためです。

今回のセミナーの内容を月並みなセールスで押し出すのであらば、「税金のことなど全くわからない経営者でも100万円節税できる」などと書くこともできますが、そういうキャッチコピーに惹かれて仮に沢山の経営者を集めたとしても、その中で教わったことを実践する方は少ないからです。

実践しなければ、1円の節税もすることはできません。

正直、どうせやらないヒトに貴重なノウハウと時間を提供したいとは思いません。個別診断をしたとしても、その後、あなたが何もしなければ結局節税できないで終わってしまいます。最初からそうなることが分かっているなら、わたしとあなたの双方の時間の無駄は極力省くべきだと思います。

そうならないよう、ここから先は本気で何がなんでも節税したいという熱意のある方だけが読み進めて頂けますようお願いします。

節税対策を丸投げして節税できるなんて虫が良すぎると思いませんか?

ご存じない方もいらっしゃらないかと思いますが、商品の仕入をした場合、

・発注

・納品

・検収

という手続をとるのが一般的です。

発注が間違っていれば正しい商品が届きません。また、納品された商品をキチンと検収していなければ、品違いや不良品があったとしても気が付くことはありません。あなたも、そんなことは百も承知でしょうから、発注も検収も注意深くされていることでしょう。しかし、このルールが守られていないものが1つあります。

それが、節税です。

税理士に曖昧な発注をし、そして、検収なき納品を受けていませんか?

節税対策の検収をしていないにも関わらず、「うちの顧問税理士は節税してくれない」と思われているとしたら、節税対策に熱心な真面目な顧問税理士からしたら心外です。だとしたら、あなたと顧問税理士の双方が不満を持っているという極めて残念な状態です。しかし、実際に節税対策が出来ているという実感をもてない経営者が、自分自身でこの状況を克服するのは極めて難しいでしょう。

そこで、このセミナーでは、

・あなたから顧問税理士に節税対策を発注し

・節税対策の結果を検収する

という手続を、これ以上ないくらい簡単に行う方法をお伝えします。

丸投げで完璧な節税対策を行えるのが最も理想的だとは思いますが、丸投げであるが故に、常に節税対策が出来ていないという不安と隣り合わせにいるのが現実だと思います。ですから、いくら税理士がやっているからとはいえ、ある程度、経営者も関与しなければならないのです。

ところが、その関与の程度や手法について教えてくれる本やセミナーはこれまでありませんでした。それをこのセミナーでお伝えします。

実際に節税対策を発注するための「節税メニュー」をセミナーで配布します。そして、節税対策が実行されているかを確認するための「節税チェックリスト」を実際にあなたの会社の決算書(申告書を含む)に適用したうえで、個別診断の際に配布します。

「いい話を聞いた」で終わらせないために、具体的なツールを用意しています。本気で節税対策をしたいという経営者のためのセミナーなのです。

節税は意味があるかどうかではありません、しなければならないのです

正直に告白しますと、以前の私は、節税対策など意味がないと考えていました。しかし、ある出来事を経て、節税対策は絶対にしなければならないという強い信念をもつようになったのです。

私の会社は、2008年のリーマンショック後、倒産寸前のところまでいきました。キャッシュが枯渇してしまったのです。クラウド型の経理システムを構築して中小企業のお役に立ちたいと多額の投資を行った矢先にリーマンショックが起きたのです。

大人しく顧問税理士の仕事をコツコツとしているときは、節税対策なんて意味がないと思っていました。しかし、自分が倒産の危機に見舞われた時に、

「節税対策は絶対にしなければならない」に変わったのです。

リスクの少ない税務顧問業なら、確かに節税対策は無意味なのですが、浮き沈みのあり得る通常のビジネスを前提にすると、節税対策が無意味であるという説明は、完全に間違っているということが分かりました。

それ以来、私は従来の税務顧問の新規受注をやめ、法人税節税専門の税理士としてやっていくことを決意しました。法人税節税専門の税理士であることを謳っている私を、かつての私は馬鹿者扱いすることでしょう。

しかし、よく考えてみて下さい。キャッシュさえ回っていれば、会社が倒産することはありません。逆に、どんなに業績が良くてもキャッシュが枯渇してしまえば、倒産してしまうリスクがあるのです。

節税は自社でお金を生み出す行為です。節税対策をするということは資金を銀行からではなく、自社で捻出するということなのです。自力で健全な経営を行っていく努力の一つが節税対策なのです。

経営者は、来たるべき時に備えて会社に資金をプールしていく必要があります。節税は資金をプールさせるための非常に有効な手段なのです。いざ投資をしようという時に資金がなければ、前に進むことはできません。

だからこそ、たった今から節税を始めていかなければならないのです。

法人税節税専門税理士の山口です

はじめまして、税理士・公認会計士の山口真導(なおみち)と申します。私は、監査法人で監査実務を経験した後、経理アウトソーシング会社で経理実務を学び、独立開業をしました。現在は、法人税節税専門の税理士法人である、税理士法人アカウンタックスの代表を務めています。

また、2014年にWEBサイト「ビズ部」を起ち上げ、「法人税の全節税手法50」を無料で公開。その反響は凄まじく1記事で月間20万PVを達成。「いいね!」の数は1,000を超え、さらに出版のお声が掛かり、処女作「節税のキホン」を発刊しました。

日本に税理士は約75,000人いますが、その中で唯一、法人税節税の全手法を無料公開した税理士だと思います。

税理士・公認会計士 山口 真導(なおみち)

1971年5月愛知県名古屋市出身。お寺の三男として生まれる。

1997年 朝日監査法人(現あずさ監査法人)入所

2001年 株式会社エスネットワークス入社

2004年 株式会社アカウンタックス設立

2007年 クラウドシステム開発にあたり補助金3,000万円、借入3,500万円を投資

2008年 リーマンショックにより倒産の危機

2009年 預金残高が人件費の1ヶ月分を下回る

2010年 実質無借金経営まで財務状況が改善

2011年 不惑の誕生日に株式会社起業ナビを設立、代表取締役に就任

2012年 史上最高売上を達成

2014年 ビズ部を起ち上げる

「節税のキホン」・「資金繰りのキホン」を出版し、共にAmazonランキング部門別1位獲得

2015年 法人税節税のセカンドオピニオンを開始

モットー:お客様を、それぞれの市場でNo.1にする

もっと詳しいプロフィールはこちらをご覧下さい。

あなたは実際に節税をするのではなく、節税プロジェクトの指揮官にならなければなりません

節税は脱税と違い、法律に則って行うものです。法人税でしたら法人税法、所得税でしたら所得税法と言ったように、どの税金にも必ず元の法律があります。法律に則して納税額を少なくするのが節税、法律に則しないで納税額を少なくするのが脱税ということになります。

なお、法律に著作権はありません(著作権法第13条1号)ので、誰でも無料で閲覧することができます。しかし、法律の条文は難解なものが多く、専門家でもない限りなかなか読み解くことができません。そこで、税の法律家である税理士がいるという図式になっています。

そのような中で、なぜ私は飯のタネである節税手法を無料で公開したのかと言いますと、こういったメッセージを伝えたかったからです。

「法人税の節税手法はこれだけありますよ」

「あなたの会社でもできるものがありますよね?」

「あなたの会社はこれらを実践していますか?」

節税手法を公開することで、多くの節税したいと考えている会社の手助けをできると真剣に思っていました。しかし、私の考えとは裏腹に、むしろ節税に関するお問い合わせが増える結果となってしまいました。

節税手法というコンテンツだけでは、実践に移すことは難しいようです。コンテンツがわかれば大丈夫ですよね?という私の考えは浅はかでした。反省しています。

節税するには、次の3ステップをクリアする必要があります。

①まず、あなたに節税したいという意思がある

②節税手法のインデックスを知る

③経理や税理士に指示を出して節税を実践する

つまり、どんなに節税手法を知っていたとしても、③のステージに移らなければ節税に繋げることはできません。そして、③のステージでは、あなたではなく、経理や税理士が実践部隊になります。

そして、経理や税理士に節税を実践してもらうためには、あなたが指示を出さなければなりません。このステップを踏むことができないために、多くの会社では節税ができていないのです。

課税の繰延は意味が無いって言うけど、意味あるに決まっていますよ(苦笑)

節税のうち、課税の繰延に該当するものがあります。課税の繰延とは、今年の税金は安くなっても、将来その分支払うことになるものを指します。

たしかに、今年の税金が安くなったとしても来年その分高くなるのであればあまり意味が無いと感じる方もいらっしゃるかも知れません。しかし、私は次の3つの理由から課税の繰延であったとしても積極的に行うべきだと考えます。

①翌期以降も利益が出るかはわからない(赤字なら税金は支払わなくて良い)

②課税の繰延は利息ゼロで資金を借り入れるのと同じ

③自分のお金だったら、絶対に今年安くなる方を選ぶ

大事なのは③です。課税の繰延は意味がないと言っている人達は「自分のお金ではないから」なのです。

自分のお金であれば、目先のキャッシュアウトを合法的に減らせる選択肢が与えられていて、それに対するペナルティーが1円もない状況で、実施しない方がおかしいと、わたしは思います。

私は、経営者として、税理士として、自分のお金もお客様のお金も出来る限り減らさないようにしたいと考えています。だからこそ、課税の繰延であっても積極的に行っていくようにしています。

目の前にある1,000万円の売上を捨てないですよね?

黒字が出ている中小企業の利益率は約1%と言われています。利益率が1%ということは、1,000万円売り上げると10万円の税引後利益が出ることになります。売上1億円であれば税引後利益が100万円と考えると、たしかにその位かなと思える比率です。

ということは、10万円の節税をした場合、売上に換算すると1,000万円になるのです。100万円の節税でしたら1億円の売上です。

売上を1,000万円上げることは容易でないでしょうが、10万円の節税をすることはそんなに難しい話ではありません。

そう考えますと、

節税対策をしない理由ってあるのでしょうか?

このことを、あなたはその鋭い経営感覚で理解していたからこそ、このページに辿り着いたのだと思います。経営者ならではの素晴らしい感覚ですね。

あなたを“節税指揮官”にするセミナーを開催

ここで、節税までの流れについておさらいしましょう。

①まず、あなたに節税したいという意思がある

②節税手法のインデックスを知る

③経理や税理士に指示を出して節税を実践する

あなたは、①はクリアしている段階ですね。次のステージは②、そして③です。

私は、今まで、幾度となく節税セミナーを開催し、数百万円単位で節税できる手法を惜しみなく公開してきました。しかし、セミナーに参加された方が実践レベルまで落とし込むことは難しかったようです。

つまり、②→③のステージに壁がありました。

せっかくセミナーにいらして頂いたのに、「いい話を聞いた!」で終わってしまっては非常に勿体ないお話です。おそらく、経理担当者に説明してもわかってもらえなかったり、顧問税理士には言い出しにくかったりという事情があったのでしょう。

私としても、お伝えしたのだからあとは頑張って下さいというのは、ちょっと虫が良すぎたのかも知れません。

そういった反省点を踏まえ、2016年のセミナーでは、実践することにフォーカスすることにしました。①の状態から②→③のステージを一気に駆け抜けていきます。

そのためにも、

セミナーで得た節税手法を必ず実践することで節税を達成する

という結果にコミットしたセミナーにします。

・知識を身に着け

・診断を受け

・処方箋通りに実践する

人間ドックならぬ、節税ドックとでも言いましょうか。処方箋を出すことによって、問題があった場合の解決策までご提案させて頂きます。

具体的には、次のようなステップを踏んでいきます。

まず、節税に対する取り組み方からご説明します。節税はただ税金が安くなれば良いということではありません。そうであれば、無駄な買い物をして経費をどんどん入れていけば良いだけですよね。

そうではなく、利益を出しながらお金を残していくという正しい節税の取り組み方を知って下さい。あなたは最小限の労力で節税を達成することができます。

ついつい、テクニック的なことに走りたくなりますが、それはあくまで枝葉の部分であり、あなたが自分でやるべきことではありません。まずは幹である取り組み方を理解しましょう。

ここでお話しする内容のほんの一部を紹介します。

■節税を行う目的を具現化する

節税することが目的となってしまっている方がいます。ただ単に節税したいのであれば経費をどんどん入れて赤字にすればいいだけです。そうではなく、将来を見据えて節税をする意義を叩き込んで下さい。目的が狂ってしまうと全く考えていなかった方向に着地してしまいますから・・・。あなたの会社の将来を考えながら聞いて下さい。

■赤字だから節税しても意味が無いというウソ

多くの税理士は、「赤字=節税しても意味がない」と答えるでしょう。しかし、赤字であるからといって節税対策をしないのは、愚の骨頂とも言えます。あなたの会社が赤字だったとして、将来的にずっと赤字の見込みではありませんよね。来たるべき黒字に備えて赤字の時から節税をしていかなければならない理由について解説していきます。

■課税の繰延という言葉に騙されないために

課税の繰延は何の得にもならないという人がいます。しかし、先にもお話しましたが、課税の繰延であっても節税対策は行うべきです。そもそも、いつまで繰延られるのかは誰にもわかりません。こういった、課税を繰延べることによって生ずる利益について、アツく語らせて頂きます。恐らく、課税の繰延もどんどん節税に折り込んでいくことに同意して頂けることでしょう。

■税務署が怖いという神話の崩壊

税務署が怖いという経営者がいらっしゃいますが、法に則って節税をしていれば税務署は恐れるに足りません。なぜ税務署を怖いと思ってしまうのか、なぜ、そういった神話が出回っているのかについて、長年の謎を解き明かしてみせましょう。もう税務調査にビクビクする必要はありません。

■節税できているかどうかを簡単に判定する方法

決算書類を見ただけで、ある程度節税できているかどうかが判定できてしまう、公認会計士や税理士が使っている分析手法をご紹介します。これがあれば、税理士や経理が何を言っても「ここに書いてあるじゃないか!」と一蹴することができます。また、ちゃんと節税できているかのセルフチェックもできるようになるでしょう。

■節税しているつもりという恐ろしい勘違い

一部の経営者は、節税はしっかりしていると考えています。しかし、その理由を聞くと、よくもまぁそんなことが言えたものだ・・・と思ってしまうことが多々あります。もしかして、あなたも節税しているつもりになっているかも知れません。しっかりと、「私は節税対策をしています」と言える状況になりたいですね。

■無知による節税失敗事例

節税が目的となってしまうと、節税のために赤字にするといった本末転倒な結果となりかねません。節税をする上で一番怖い「無知」から脱却するためにも、先人が失敗して頂いた貴重な体験を頭に入れておいて下さい。あなたが失敗する必要はありませんから。

■150%の節税効果とは

節税をすると、その分だけ節税効果があると考えるのが当然です。しかし、日本の税制上、「節税額×150%」もの効果が生まれるのです。目の前の節税額+50%の効果が発揮される仕組みについても理解しましょう。ますます、節税に対する意欲が湧いてくるはずです。

■顧問税理士が節税提案しない理由

税理士の業務に明文化されていないとはいえ、税理士=節税をするという図式を顧客が持っていることは税理士もわかっています。それにも関わらず、なぜ税理士は節税提案をしてこないのでしょうか。その理由を単純明快にお教えします。顧問税理士との契約を変更する必要が出てくるかも知れませんね。

■節税できているかを確認するチェックリスト

経営者が直接節税に関与する必要はありません。経営者は指揮官ですので、節税できているかをチェックするだけで良いのです。この際に利用するチェックリストを公開します。あとは、指揮官としての腕を存分に振るって下さい。

■節税による理想の未来

節税対策をバッチリした後、どんな未来が待っているのでしょうか。私があなたに築いていってもらいたい理想の未来について、少し恥ずかしいですが聞いて下さい。きっと、あなたの理想の未来とも同じなのではないないかなと密かに思っています。

節税の取り組み方を心得た上で、次に50個の節税手法を全てご紹介していきます。もちろん、1つずつ解説していくと日が暮れてしまいますので、重要ポイントだけを掻い摘んでお話していきます。

①まず、あなたに節税したいという意思がある

②節税手法のインデックスを知る

③経理や税理士に指示を出して節税を実践する

と何度も言いましたが、②は節税手法を「理解する」ではなく「知る」です。制度の概要やポイントといった大枠を知ることに重点を置いています。

経営者の方は細かい手法を知っている必要はありません。概要を理解し、あなたの会社に合ったものがあれば、それを顧問税理士や経理に依頼すれば良いだけです。

また、節税手法だけでなく、各手法の特徴についてもお話をしていきます。

■50の節税リストの概要を全て解説

今のあなたが、50の節税リストを見ても「???」となってしまう部分が多いかと思います。そこで、セミナーではこのリストを使って重要なポイントを解説していきます。もちろん、グダグダと解説するのは時間の無駄ですので、要点を絞って、的確に分かり易くお伝えしていきます。これで、全節税手法のインデックスがあなたにインプットされることになります。

■こんな方法があったのか?莫大な節税効果が見込まれる5つの対策

全節税リストのうち、特に大きな節税効果が見込まれる5つ対策を、金額を使ってご説明します。非常に「使える」節税手法ですので、きっとあなたの会社にも落とし込んでいくことができるでしょう。金額が見えるだけに、一層やる気が出てくるかと思います。これらの手法のうちいくつかは、誰でも使えるものですので、あなたの会社にピタッと当てはまるものがきっと見つかるでしょう。

■法人税だけでなく個人所得税も節税する方法

役員報酬を上げて経費を増やせば法人税は節税できます。しかし、これに伴い、役員報酬に係る所得税が増加し、結果として増税になってしまうというケースも多々あります。オーナー企業の場合、法人も個人も同じ財布ですので、法人税と所得税の両方の側面から節税する方法についても理解しておかなければなりません。これを理解すれば、トータル的に節税することができるでしょう。

■課税の繰延が繰延でなくなる?

課税の繰延は、一定の条件下で起こる現象です。この条件に変更があった場合、課税の繰延は繰延ではなくなるのです。そのロジックについて解説します。これを聞けば、課税の繰延でも積極的にやっていこうと思われるハズですよ。

■お金を使う節税手法、お金を使わない節税手法

節税手法には、お金を使うものと使わないものとがあります。キャッシュが苦しいのにお金を使う節税をしては本末転倒ですし、キャッシュが潤沢にあるのにお金を使う節税をしないのは勿体ないお話です。どういった状況であればお金を使う節税をするのか、逆に、どのような状況ではお金を使った節税をしてはいけないのかを見極められるようにし、フットワークを軽くしていきましょう。

■2つ以上の処理が認められている場合のポイント

減価償却における定額法と定率法のように、1つの事象に対して2つ以上の処理が認められているケースがあります。このような場合に、あなたが選ぶべき最善の処理方法をお伝えします。これにより、最善の方法を迷わず選択することが可能になります。

■グレーを白に変える方法

節税対策には、白でもなく黒でもない所謂グレーゾーンというものが存在すると昔からいわれています。しかし、実はこのグレーゾーンは経理が作り出しているので経理のウデによって大きく左右されます。白いものをグレーや黒にしないウデの良い経理とはどのような経理なのかについてお話します。あなたの会社の経理はどうでしょうか。

最後に、個別診断によってあなたの会社が節税できているかどうかを診断していきます。そこで問題点が無ければ「ちゃんと節税しているようですね」ということで、一安心。

問題があれば、経理や顧問税理士に指示をして対策をしていきましょう。と言いましても何も難しいことはありません。個別診断で漏れていた節税対策を明確にしますので、それをただ伝えれば大丈夫です。

個別診断では、決算書と申告書を拝見させて頂き、チェックリストを埋めていきます。税理士が作成した決算書や申告書だからとあなたは何の疑問も持たないかも知れませんが、プロが見ると「何かある」ということは少なくありません。

さて、あなたの会社はキチンとした処理ができているのでしょうか。私と一緒に確認していきましょう。

■次回開催未定 東京会場(本社セミナールーム)

- 東京メトロ有楽町線、南北線、半蔵門線、『永田町』駅 4番出口より徒歩4分

- 東京メトロ半蔵門線、『半蔵門』駅 1番出口より徒歩4分

- 東京メトロ有楽町線、『麹町』駅 1番出口より徒歩8分

「セミナー + 個別診断」で“節税指揮官”の誕生

当然ですが、個別診断はセミナーとセットです。セミナーを聞いただけで節税を実施することは非常に困難です。節税できないというリスクを1%でも回避するために、個別診断は切っても切り離せません。

この個別診断で、あなたの会社の問題点を浮き彫りにし、その問題点の解決策を顧問税理士と検討すれば、きっと大きな節税に繋げることができるでしょう。

※基本的に、個別診断はセミナーと別日程となりますが、ご希望される方はセミナー直後でも受け付けます(先着1名様)。当日をご希望の場合は、事前に法人税の確定申告書等ご用意頂く資料がありますので、受付確認メールに記載された準備資料をメールにて送って下さい。

この個別診断があることによって、

・知識を身に着け

・診断を受け

・処方箋通りに実践する

を達成することができます。

個別診断なしでは、節税を達成することはできません。

必ず、ご利用下さい。

この他にも、あなたの会社が100%節税できるための仕込みを沢山しています。良い話を聞いた!では終わらないセミナーを、ぜひ、体験して下さい。

受講するのは、社長!あなたです

そうそう、この節税セミナーに経理担当者を受講させようと考えていませんか?もしそう考えていたとしたら、それは絶対にやめて下さい。

くどいですが、ここで節税までのステップを振り返ってみましょう。

①まず、あなたに節税したいという意思がある

②節税手法のコンテンツを知る

③経理や税理士に指示を出して節税を実践する

これらのうち①②及び③のための指示出しが社長の仕事です。経理や税理士は一番下流で登場するだけです。上流がしっかりしていなければ、下流に流れることはありません。ですので、このセミナーは頂点である社長が参加しなければ意味がないのです。

社長が参加することから節税プロジェクトは始まり、経理や税理士の協力を得て完了します。このプロセスを辿るためにも、必ず社長がご参加下さい。

“節税指揮官”になるための費用

ここまで読み進めて頂き、あなたは「このセミナーはいくらなんだろう?」「結果にコミットしているし高いのだろうな」などとお考えかも知れません。

私が税務相談をする場合、1時間当たり3万円を頂戴しています。個別診断は1時間を想定していますので、3万円+セミナー代金というのが一般的な価格になります。しかし、私としては、経営者の方に節税意識を高めて頂きたい、適切な知識を持って頂きたいという強い思いがありますので、セミナー代金はサービスして3万円(税抜)としました。

確実に節税指揮官となるためのコストが3万円(当然、セミナー参加料は費用になりますので実際の負担金額は約2万円)ですので、参加費以上の節税効果があればプラスになることになります。経験上、2万円の節税効果も得られないような会社はないと確信していますので、あなたにとって損になることはないと断言できます。

ただし、1つ注意点があります。このセミナーに参加しても実際に節税対策をしなければ税金は1円も安くなりません。そうしますと、3万円は払い損になってしまう可能性があるため、節税に関して高い意識をお持ちの方のみご参加頂けますようお願いします。

なお、年商1億円以下の法人様については、節税金額が小さくなってしまうと考えられますので、そのことをご理解頂いた上で、ご参加下さい。

誤解して頂きたくないのですが、私は顧問税理士をクビにして私を税務顧問にして下さいと言っている訳ではありません。むしろ、このセミナーを受けた後に、顧問税理士とタッグを組んで節税に取り組んで頂きたいと考えています。

セミナー+個別診断で十分に達成できる要件を満たしてはいますが、慎重には慎重を期し、以下のものもプレゼントさせて頂きます。

セミナーと特典をフル活用して節税プロジェクトを完遂しましょう。

特典1.節税小冊子プレゼント

全節税手法50を収録した小冊子をプレゼント致します。特典2と合わせて、あなたの武器として利用して下さい。内容を理解していて根拠もわかっていれば、あとは、税理士に突きつけるだけです。なお、節税小冊子につきましては、個別診断を受けられた方のみへのプレゼントとなります。

特典2.節税メニュープレゼント

節税小冊子に、私たちがお客様に提供している節税メニューを付けておきます。このメニューを経理や顧問税理士にプレゼンをする際に活用して頂ければと思います。全節税手法で紹介した内容とリンクさせてありますので、根拠法や通達なども簡単に引用することができます。これがあれば、経理や顧問税理士も動かざるを得ないでしょう。

特典3.節税ホットライン

セミナー+個別診断でサポート体制はできていますが、「個別診断で聞き忘れてしまった」「こういった場合はどうだろう?」と言ったように、後から疑問や問題が出てくる可能性があります。

そのリスクを無くすために、個別診断終了後から1ヶ月間、経験豊富な当社スタッフ税理士がメールサポートを回数無制限でやらせて頂きます。どんな質問でも対応しますので、何かありましたらお気軽にメールして下さい。

なお、返信は3営業日以内とさせて頂きます。1ヶ月間ありますから、聞きそびれてしまったということにはならないでしょう。

特典4.山口のオリジナルメールマガジン購読権(永久無料)

当社は、お客様にNo.1になって頂くため「節税・資金繰り・黒字化」の三本柱を使命としています。原則として、顧問契約をして頂かない限りその内容は公表しないこととしていますが、昨今から始めましたメールマガジンにて内容を紹介していきます。

購読料は永久無料、メールマガジンの解除もすぐにできます。まずは、一度読んでみて下さい。恐らく、これを読むだけで下手なコンサルの何十倍もの価値があると思いますよ。

さいごに、、、

目先の3万円がもったいないという理由で、何百万円という節税を取り逃してしまうのはあまりにも残念です。あなたのような将来を考えている経営者の方にこそ、セミナーを受講して欲しいと心から思っています。

ですので、

「セミナーに参加しても節税できなかったら損してしまう・・・」

という気持ちを100%排除するために返金保証をお付け致します。これにより、あなたの金銭的なリスクは一切ありません。あとは、いくら節税できるのか?だけですね。

追伸1

あなたは、「税理士は節税対策をしてくれていないのでは?」と思われているかも知れませんが、ちゃんと節税対策をしてくれる税理士は多数存在します。

今回のセミナーでは、そもそも節税対策をしてくれているのかを確認することも目的の1つです。結果、節税対策がされていたのであれば「良かったですね」で終わる話です。

ですが、節税対策がされていないことが判明した場合は、何が何でも節税対策をする必要があります。対策されていることが理想ですが、そうでないからと言って諦めるのではなく、顧問税理士と二人三脚で節税プロジェクトを完遂する方法をお伝えします。

・知識を身に着け

・診断を受け

・処方箋通りに実践する

こうすることで、節税できないというリスクは、限りなくゼロに近づくでしょう。

追伸2

今回のセミナーは節税対策にある程度効果が見込める法人の経営者を対象としています。毎年ずっと赤字の法人や、年間の売上高が1億円以下の法人の場合、ほとんど効果が期待できない可能性がありますので、参加されないことをお勧め致します。

ある程度の売上があり、かつ、利益が出ている又は利益が出そうな会社でなければ、時間の無駄になってしまう可能性がありますのでご注意下さい。

追伸3

こんな言い方をすると「売り込みか」と思われるかも知れませんが、

いますぐ受講して下さい

セミナーは定期的に開催しますが、私はいますぐ受講することを強くオススメします。なぜなら、決算は年1回の行事なので、このタイミングを逃すと、節税出来るのが1年間先延ばしになる可能性があるからです。

今年節税できる100万円は、あなたの会社の利益率が1%だとすると1億円の売上に相当します。これまで節税出来ていなかったとしたら、目の前の1億円の売上を放棄してきたということなのです。あなたに、目の前の1億円の売上を逃して欲しくないのです。

1億円の商談と、次回のセミナー予定日に入っているスケジュール。どちらが大事か比較してから、参加する日程を決めて頂きたいと思います。

それでは、セミナーであなたにお会いできることを楽しみにしております。

【お客様の声】

セミナーに参加して頂いたお客様のうち、アンケートを「実名で公開しても良い」として頂いた方の分をご紹介します。

- 株式会社三和商会 代表取締役 小境 剛史 様

- 株式会社三和商会 取締役 小境 華 様

- 三親住設株式会社 代表取締役 奥村 佳正 様

- 知多産業運輸株式会社 代表取締役 八木 康明 様

- 中日非破壊検査株式会社 代表取締役 竹内 幸太郎 様

- 有限会社大電工 代表取締役 大垣 貴 様

- 株式会社すごい改善 代表取締役 吉田 拳 様

- 栄光建設株式会社 代表取締役 中島 順次 様

全参加者平均スコア:4.36/5点満点

【Q&A】

Q.セミナーに持参する資料はありますか?

A.以下の資料をご用意頂き、セミナー内で使用します。

- 直近の法人税確定申告書一式

- 上記に係る月次推移決算書

Q.個別診断に使用する資料はありますか?

A.個別診断では以下の資料を提出頂き、さらに細かく分析を致します。

- 前期及び前々期の法人税確定申告書一式

- 上記に係る月次推移決算書

- 質問表(フォーマットはメールにてお送りします)

- 保険証券のコピー(法人保険に加入されている場合)

Q.税金に関して全くの素人ですが、大丈夫でしょうか?

A.全く問題ありません。本セミナーでは「節税ってそもそも何?」という状態の方でも、一から理解できるように解説しています。そして、セミナー+個別診断を受講頂くことで、すぐにでも実践できる内容になっています。

Q.本当に成果が出るのですか?

A.セミナーと個別診断でお伝えする発注方法と検収を確実に実践すれば、節税できない方がおかしいでしょう。 絶対的に節税をしているという自信があるのであれば、参加しなくても良いかも知れません。節税できているか少しでも不安があれば、参加を検討してみて下さい。

Q.セミナーに経理担当者を参加させても良いですか

A.このセミナーは経営者限定のセミナーとなっています。経営者限定のセミナーにする分、普段お話できない、経理担当者や顧問税理士にとって耳の痛い本音の話をお伝えしたいと思っています。

Q.個別診断に経理担当者を同席させても良いですか

A.個別診断では、経理の方がやらなければならないことをやっていなかった・・・と言ったお話をする可能性がありますので、同席はご遠慮下さい。私も、経理担当者の前で「お前が悪い」とは言い辛いですし、個別診断の時間は限られていますので、経理担当者の言い訳を聞いている余裕はありません。

Q.個別診断はセミナー後、いつまでに受ければ良いですか

A.セミナー時に、概ねセミナー後1週間以内の受付日程表を回覧しますので、ご都合の良い日時にご予約をお願いします。なお、ご予定と合わない場合は、あなたのご都合が良い日時をいくつか挙げて頂き、マッチングをしていきます。

Q.個別診断の場所はどこですか?

A.関東近県の方は弊社の事務所にて行います。その他の地域の場合、弊社指定の場所で行います。

Q.決算まで時間がありますが、決算直前に受講した方が良いでしょうか

A.時期に関係なく、早めに受講された方が良いです。早いタイミングで受講された方が対策を立てる時間的余裕が立てやすいので有利になります。

Q.節税の対象となる税目は何でしょうか?

A.法人税が対象となります。消費税・個人所得税・住民税及び事業税については法人税の節税対策に付随し言及することがあります。相続税や贈与税については対象外となります。

Q.サポート体制はありますか?

A.個別診断をすることでサポートをさせて頂きます。また、個別診断後に疑問が生じた場合は、当社のスタッフである経験豊富な税理士が1ヶ月間サポート致します。

Q.返金保証はありますか?

A.セミナーを受講して個別診断を受け、節税対策を実行したにも関わらず、1円の節税もできない場合は参加費用を全額返金致します。安心して受講して頂ければ幸いです。

Q.分割払いは可能ですか?

A.申し訳ございません。分割払いには対応しておりませんので、予めご了承ください。