経営者の皆様。

「子供が転んで頭を縫う怪我をした。」 「祖母が今まで入院していた病院から、より専門的な治療ができる病院へ転院した。」など、ご家族の病気や怪我が重なって医療費を結構支払っていませんか?

次の確定申告で医療費控除を使って、その分、所得税を還してもらいましょう。

そんなに税金が還ってこないと思ったら大間違い。あなたの所得税率が最高税率(45%)の場合、住民税(10%)と合わせて、医療費の半額近くが戻ってくる計算です。

そう、医療費控除は、所得の低い人より、高い人の方がメリットが大きいのです。

医療費控除の範囲は、自分だけでなく扶養家族も対象になりますし、例えば紹介状の手数料など、治療に直接的には関係しない費用の中にも対象になるものがあります。

あなたが知らないだけで、かなりツカエル制度なのです。

この記事では、以下の3点について詳しく説明していこうと思います。

①対象になる親族の範囲 ②医療費控除の対象のものと対象外のもの ③医療費控除額の計算

Contents

1.医療費控除の範囲の仕組み

医療費控除の範囲は、医療費控除の対象となる「ヒトの範囲」と医療費控除の対象となる「費目の範囲」の掛け算です。

医療費控除の範囲=ヒトの範囲×費目の範囲

これから、範囲を決める二つの要素について、それぞれ説明していきます。

1-1. ヒトの範囲:ひ孫のひ孫まで控除の対象!

医療費控除の対象になる親族というのは、おそらく、あなたが思っているよりも相当広いです。

実は、所得税法には親族の範囲の定義はありませんが、民法上の「親族」と同じと考えて良いと言われています(国税庁のタックスアンサーにそうした記述もあります)。

具体的には以下の条件に合致しているヒトが対象になります。

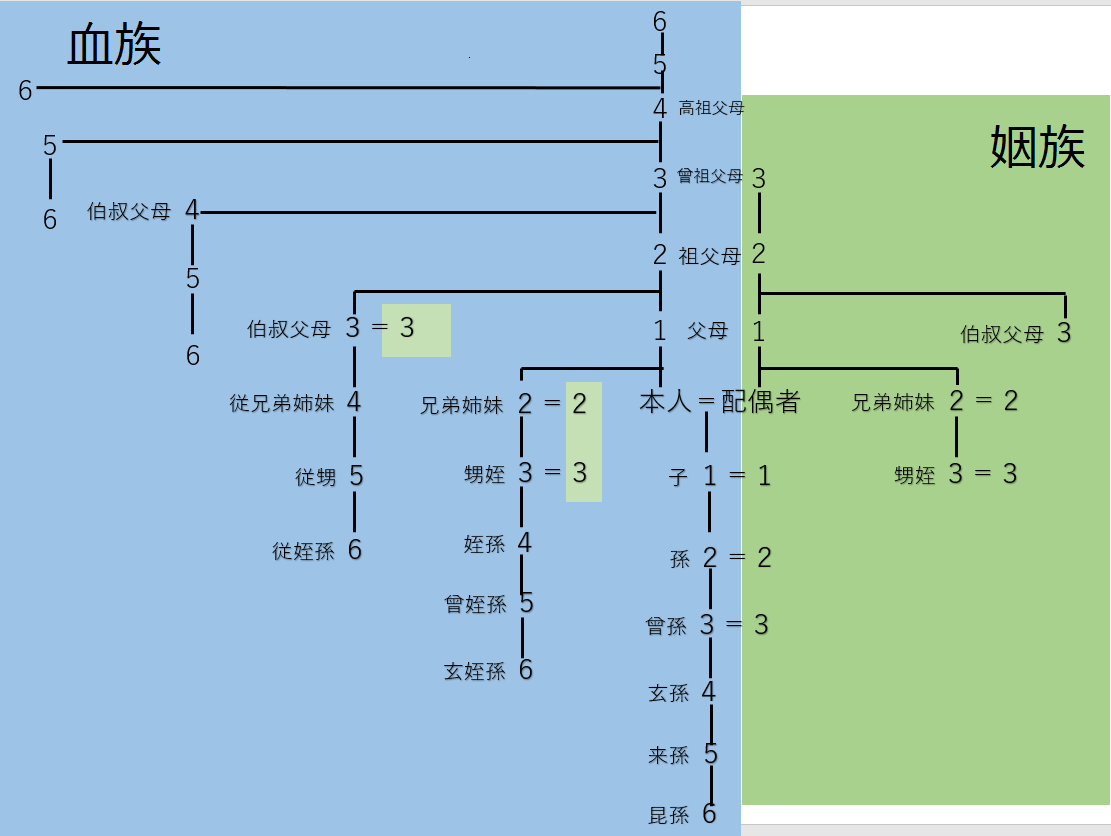

①六親等内の血族 ②配偶者 ③三親等内の姻族。 (

による)これを図にすると次のとおりです。

青い部分は①六親等内の血族の範囲です。 緑の部分は②三親等内の姻族の範囲です。

六親等内の親族というと、自分の祖父母や両親の兄弟(伯叔父母)まで含まれます。

さらに三親等内の姻族も対象になるので、配偶者の両親を養っている場合も対象になります。複数の親族を養っている方は、控除額が多くなる可能性が高いです。

1-2. 「扶養」が条件

親族の範囲が広い一方で、何でもかんでもというわけにもいきません。

自分が、いわゆる「扶養している(これを税法では「自己又は自己と生計を一にする」と言います)」ということが条件になります。逆に、扶養していさえすれば、必ずしも同居をしている必要はないとされています。

離れたところに住んでいる親族に、生活費や学資金、療養費を送金して、生計を成り立たせているのであれば、そのヒトが使った医療費は、控除の対象になるということです。高齢のご両親と別居していても、その入院代等の医療費を自分が支払っていれば、医療費控除の対象になるということです。

逆に同居をしていても明らかに独立した生活を送っている場合は対象にはなりません。そこを間違えないようにしてください。

(生計を一にするの意義)所得税法基本通達2-47 2-47 法に規定する「生計を一にする」とは、必ずしも同一の家屋に起居していることをいうものではないか、次のような場合には、それぞれ次による。 (1) 勤務、修学、療養等の都合上他の親族と日常の起居を共にしていない親族がいる場合であっても、次に掲げる場合に該当するときは、これらの親族は生計を一にするものとする。 イ 当該他の親族と日常の起居を共にしていない親族が、勤務、修学等の余暇には当該他の親族のもとで起居を共にすることを常例としている場合 ロ これらの親族間において、常に生活費、学資金、療養費等の送金が行われている場合 (2) 親族が同一の家屋に起居している場合には、明らかに互いに独立した生活を営んでいると認められる場合を除き、これらの親族は生計を一にするものとする。

2.控除の対象になるものは治療に関係するもの

ここからは、医療費の「費目の範囲」の説明をします。

控除の対象かどうか見分ける際のポイントは以下の3つです。

①診療・治療・療養に必ず必要なものかどうか ②医師の指示によって行われたものかどうか

このポイントを具体的に確認していきましょう。

2-1. 診療・治療・療養に必ず必要なものである

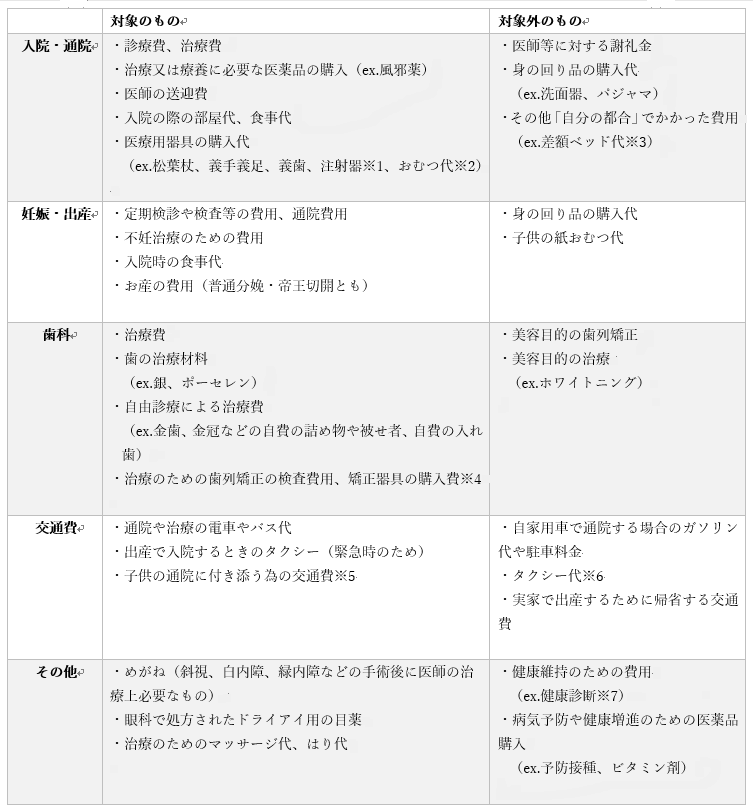

まずは基本的な医療費控除の対象・対象外の例を挙げていきます。

判断のポイントは、「診療、治療、療養に必ず必要なもの」であるかどうかです。入院時の洗面器などの必ずしも新しく買う必要のないもの、美容目的の治療などの必ずしもする必要のないものなどは対象外になります。

いくつか注意点があります。国税庁のタックスアンサーからの内容を要約してお伝えします。

①入院・通院の注意点は以下の通りです。

※1注射器 医療器具などの購入費用で医療費控除の対象とするには、医師等によって診療等を受けるために直接必要なものである必要があります。(所得税基本通達73-3) 糖尿病のインシュリン注射器の購入費用は、医師の指示の下、患者がインシュリン注射を行うため、医師による治療を受けるため直接必要な支出であるといえます。

※2おむつ代 傷病によりおおむね6ヶ月以上寝たきりで医師の治療を受けている場合に、おむつを使う必要があると認められた場合、医師が発行した「おむつ使用証明書」が必要です。

※3差額ベッド代 本人やその家族の都合(他の人と同じ部屋は嫌だ、など)で個室に入院したときにかかるベッド代のことです。

③歯科の注意点は以下の通りです

※4歯列矯正 医師の判断により、歯列矯正を受ける人の年齢や矯正の目的などからみて、歯列矯正が必要と認められる場合のみ対象です。ex.かみ合わせが悪く、矯正が必要な場合

④交通費の注意点は以下の通りです。

※5子供の通院に付き添う為の交通費 患者の年齢や病状から見て、患者を一人で通院させることが危険な場合のみ対象です。 また入院している子供の世話をするために母親が通院している場合の交通費は患者である子供自身が通院していないため対象外です。

※6タクシー代 病状からみて急を要する場合や、電車、バス等の利用ができない場合には、タクシーも控除の対象です。この時、タクシー代の中に高速道路の利用料金が含まれている場合は、高速道路の利用料金も控除の対象です。

⑤その他の注意点は以下の通りです。

※7健康診断の費用 健康診断の結果、重大な疾病が発見され、引き続きその疾病の治療を行った場合は健康診断の費用も対象です。この費用は治療に先立って行われる診察と同様に考えられます。

直接タックスアンサーを確認したい方はコチラでご確認下さい。

- 1124 医療費控除の対象となる出産費用の具体例

- 1126 医療費控除の対象となる入院費用の具体例

- 1128 医療費控除の対象となる歯の治療費の具体例

2-2. あまり知られていない医療費控除の対象のもの

医療費控除の対象であるにも関わらず、なかなか利用されていないものをご紹介しましょう。

治療「以外」の費目でも、「医師の指示」によって行われたものは対象になります。治療の為に支払った費用はもちろん、治療以外でも医師の指示によるものであれば、対象になるのです。個人の都合や判断で行われた行為は対象になりません。

①入院・通院 ・シーツのほか枕カバーなどのクリーニング代 ・リハビリ専門病院の入院費用 ・水枕(入院中、治療に必要な場合のみ)

②妊娠・出産 ・骨盤ベルト(医師の指示により、腰痛等の改善のために買った場合) <医師の指示により、骨盤ベルトの正しいつけ方の講習に参加した場合、講習料も対象> ・産後ヘルパー(療養・看護にかかわる部分のみ)

③歯科 ・インプラント ・親知らずの抜歯

④その他 ・禁煙治療(医師の治療の元に行われた場合) ・子供の弱視矯正のための眼鏡代 ・オルソケラトロジー(角膜矯正療法)による近視治療に係る費用 ・レーシックの費用 ・紹介状の手数料 ・子供の低身長の治療 ・訪問看護費用 ・介護予防訪問看護費用 ・居宅療養管理指導 ・カイロプラクティック施術(資格を持ったものによって行われた場合) ・花粉症の目薬・点鼻薬・うがい薬 ・医師の指示のもと治療に関する講習を受けた場合の費用

ここまで医療費控除の範囲について説明してきました。

ヒトの範囲と費目の範囲を認められる最大範囲まで拡げると、かなりの額が医療費控除の対象になり得ます。扶養している家族全員でこうした情報を共有していただき、医療費控除で還付された所得税で、家族全員で楽しい思い出が創れると良いですね。

3.所得が多いほど控除額が高くなる

さて、記事の冒頭で、経営者の皆さんに医療費控除の活用を呼びかけました。

それは、高額所得者の方の方が、そうでない方より医療費控除で還付される所得税の額が大きいからです。高額所得者の方の方が扶養している人数も多くなりがちですし、そうなると支出する医療費の範囲も広くなる可能性が高くなります。

だからこそ、高額所得者の割合が高い経営者の皆様に活用頂きたいと思うわけです。

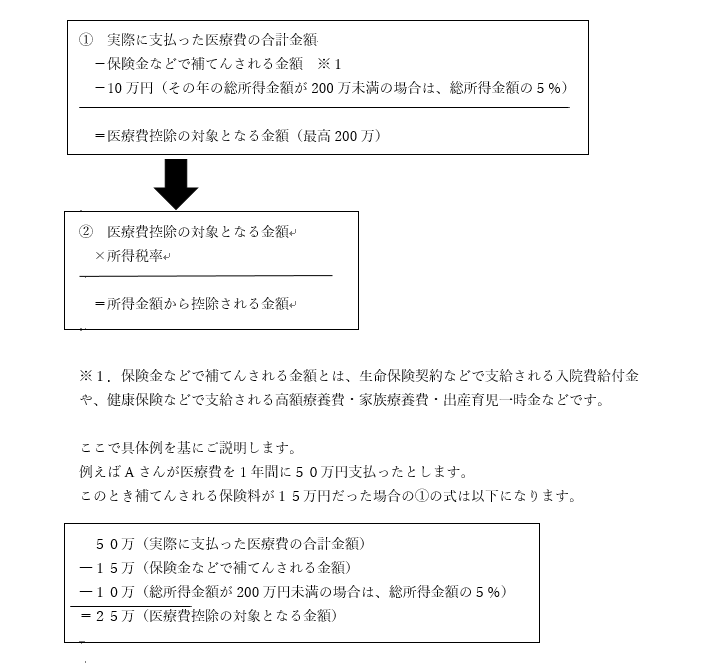

そのメカニズムは単純です。医療費控除の対象額から10万円控除した金額に所得税率を掛けた金額が節税額になるからです。

上記の例ですと、医療費控除の対象となる金額は25万円です。

そしてこの25万円に所得税率を掛けた金額が、所得金額から控除される金額になります。

同じ25万円の医療費控除額でも、年間の課税所得の額が違うと、所得税の節税額が違うのです。

①Aさんの課税所得が400万の場合:税率20% 【25万×20%=5万円】が控除額

②Aさんの課税所得が2,000万の場合:税率40% 【25万×40%=10万円】が控除額この税率に更に住民税の税率10%が加算されますので、実際の節税額は1割増になります。

4.まとめ

この記事で、医療費控除の範囲は相当広いことがお分かりいただけたかと思います。

ぜひ、この記事を参考にして頂き、税法の認められた範囲で、最大限の節税を実現して下さい。

岡村萌子

最新記事 by 岡村萌子 (全て見る)

- 医療費控除の対象範囲と節税効果 - 2016年9月17日