法人の銀行口座を開設する場合、比較するべきはネットバンクの機能です。支店の窓口に行って出来ることは、どの銀行でも大差ありません。しかし、ネットバンキングの料金、機能、使い勝手は、各行でかなり違います。

わたしは15年以上の経理代行・アウトソーシングの経験の中で、各行のネットバンキングを実際に利用しています。どの銀行のネットバンキングがオススメなのかを、経理実務の観点からお伝えさせて頂きます。

Contents

1.結論(2017年7月時点)

現状、一つで全てを満たすネットバンキングシステムはありません。ネット専業銀行である楽天銀行が多くの面で優れていますが、毎月発生する住民税の納税には対応していません。また、逆説的ではありますが、 楽天銀行だけだと、リアルな支店窓口が存在しないので、ネット環境に支障がある場合などに対応することが出来ません。それと、わたしは2つ以上の口座を持つことをオススメしていますので(この件については別の記事で説明したいと思います)、楽天銀行の弱点を補うリアル銀行の口座・ネットバンキングを導入するべきだと思います。

それがどこが良いかというと「りそな銀行」です。

しかし、りそな銀行をオススメしても口座を開設出来ないかたも多いことでしょう。都市圏の方ならりそな銀行の支店が最寄り(少なくとも同一都道府県内)に存在すると思いますが、全ての都道府県に支店が存在せず口座開設が叶わないからです。。

りそな銀行が最寄りにない方は「三菱東京UFJ銀行」を組み合わせましょう。

しかし、三菱東京UFJ銀行の支店も47都道府県にあるわけではありません。そういう環境の方は、三井住友銀行や地銀、信用金庫、信用組合を検討してみてください。

2.比較の対象とした銀行

比較の対象とした銀行は次の4行です。

- 三菱東京UFJ銀行

- 三井住友銀行

- りそな銀行

- 楽天銀行

みずほ銀行は、比較対象から外させて頂きました。みずほ銀行のネットバンキングは現在過渡期にあります。同一行の中に複数のサービスが存在し、かつ、あくまでも個人的な主観に基づく見解ですが、ネットバンキングの使い勝手の悪さが現時点では図抜けていて比較の対象にはなり得ないと判断しました。現在、システムの大幅刷新中という話があるので新システムに変更された際に比較に加えてみたいと思います。実は、みずほ銀行だけが全国(47都道府県)に支店があります。みずほ銀行さん、新システムよろしくお願いします。

またネット銀行としては、他にも住信SBIネット銀行、ジャパンネット銀行がありますが、この2行についてはわたしが利用したことがなく、かつ、これらに比べて現時点では楽天銀行がもっとも各種利用料金が安いので、あらたに口座を開設してまで確認する必要はないと判断しました。利用料金の面で、楽天銀行より優れたものが出てきた場合には、口座を作って確認してみたいと思います。

最後に、地銀、信用金庫、信用組合についてはフォロー出来ていません。もし、この記事をご覧頂いて、「こんな凄い機能やサービスがある」という方がいらっしゃったら、是非コメント欄を通じて、教えて頂きたいと思います。

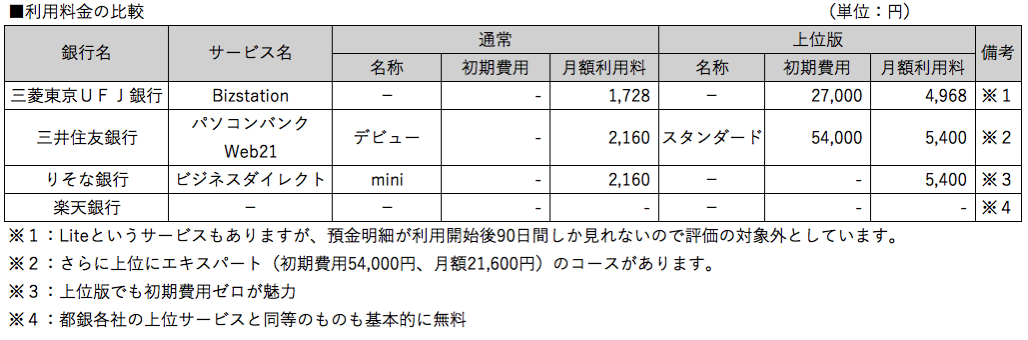

3.利用料金の比較

まず、最初に利用料金の比較を行いたいと思います。

ほとんどの銀行で安いプランと高いプラン(場合によっては中間プラン)が用意されています。だいたい似ている機能がついているプラン同士でどう違うか比較してみたいと思います。

3−1.初期費用、利用料金(固定料金部分)

各行の料金を比較すると以下のとおりです。

利用料金だけで見ると、ネット銀行だから当たり前ですが、楽天銀行はネットバンキング利用料が無料で一番安いです。

その次が三菱銀行のビズステーションですね。他行より若干安くしているところにやる気を感じますが、上位版サービスで初期費用27,000円かかるのがネックです。この辺はある程度大きな会社であれば値引き又は無料なんだと思いますが、我々中小企業の場合、値引きはかなり難しいと思います。この初期費用がなければ、りそな銀行よりも支店数の多い三菱東京UFJ銀行をオススメにしたのですが残念です。

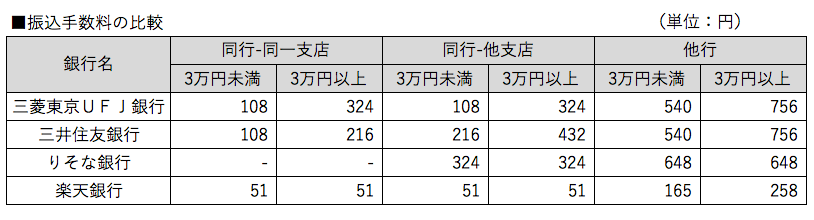

3−2.振込手数料(変動料金部分)

続いて振込手数料の比較です。

3−2−1.同行同一支店間取引の場合

あまり利用することが少ない「同行同一支店間取引」ではありますが、一応、比較するとりそな銀行が無料、続いて、楽天銀行の51円となっています。

3−2−2.同行他支店間取引の場合

同行他支店間取引になると楽天銀行の51円が一番安く、3万円未満であれば、三菱東京UFJ銀行が3万円未満108円、3万円以上324円で続きます。

3−2−3.他行間取引の場合

一番利用することが多い他行間取引の場合、楽天銀行が3万円未満165円、3万円以上258円で最安です。他行間取引は毎月数件行うことになりますので、この安さは重要です。

3万円以上の振込の場合、一番高い三菱東京UFJ銀行や三井住友銀行と比較すると1件当たり498円違いますので、複数件振りこむようになると、毎月の節約額はそれなりの金額になります。楽天銀行から振り込んでも、三菱東京UFJ銀行や三井住友銀行から振り込んでも、同じ振り込みですので、コストが低い方が良いことになります。

冒頭で楽天銀行をオススメしましたが、楽天銀行の口座は、どこに幾ら振り込むにしても一番安いので、送金用の口座として利用されることをオススメします。

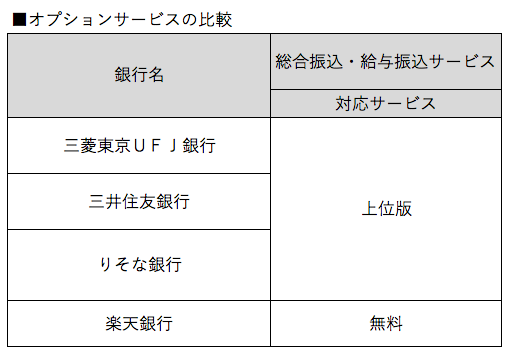

3−3.オプションサービスの料金比較

通常版のネットバンキングサービスにはついていませんが、あると便利なサービスが3つあります。それが、「総合振込・給与振込サービス」「海外送金サービス」「住民税納税サービス」の3つです。

3−3−1.総合振込・給与振込サービス

総合振込サービスとは、複数の振込をまとめて1件の振込として処理することをいいます。普通の振込みだと1件ずつ書類を書く、あるいは1件ずつ振り込まないといけないので非常に面倒ですが、総合振込みでは複数の振込先に一括で振り込みが出来るのです。一方で、経理事務的には、通帳明細に複数の支払が1行で処理されるため、通帳を見るだけでは取引内容が判らないということがあります。振込作業でラクをするのか、経理作業でラクをするのか?という側面があるということです。

わたしのオススメは、総合振込サービスを利用して振込作業でラクをすることです。振込作業は絶対にミスが出来ない作業ですので、振込先の選択と金額の入力以外は出来るだけラクをするべきだからです。極端な話(ない方が良いのですが)帳簿は間違っていても、あとで気づいて修正出来ますが、振込の間違いに後で気が付いても、お金を取り戻すことが出来ないこともあるからです。

また給与振込サービスは、複数の社員への給与の振り込みを1件の振込として処理することをいいます。こちらは個人情報保護の観点から、給与計算担当者以外の人が給与の支給額を把握出来ないようにするという意味で価値のあるサービスです。

いずれのサービスも無料で出来るのが楽天銀行です(口座開設とは別途申し込みが必要)。その他の各行は上位版のネットバンキングサービスにグレードアップすることで利用が可能になります。

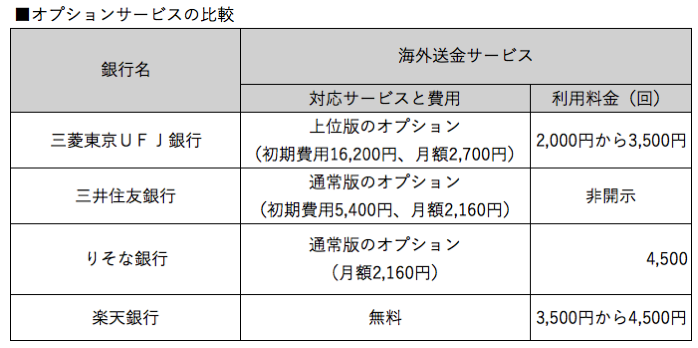

3−3−2.海外送金サービス

海外送金サービスは読んで字の如く、海外の銀行(又は支店)に送金するためのサービスです。銀行の窓口にいけば、手数料の違いはあれど、どの銀行でも対応可能です。郵便局でも窓口から送金出来るところがあります(対応していない郵便局もあります)。

海外送金サービスは初期費用・月額費用と1回当たりの利用料金の両方で見ていく必要があります。1回当たりの送金費用は三菱東京UFJ銀行が安いのですが、初期費用と月額費用を負担する必要があります。

海外送金の件数が毎月3件以内であれば、1回当たりは少し高いですが、初期費用も月額費用もかからない楽天銀行が一番安いです。

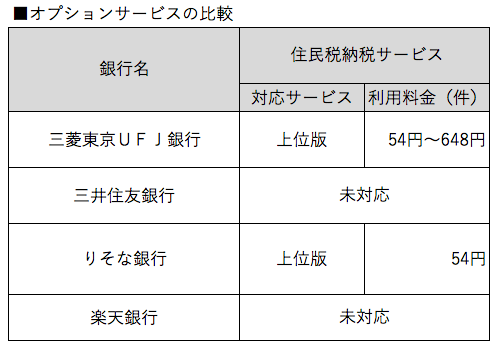

3−3−3.住民税納税サービス

住民税納税サービスとは、従業員の住民税の支払いをネットバンキングに納付情報を登録して行うサービスです。ここでいう住民税納税サービスは、ペイジーというサービスを使って支払うものとは別のサービスです。ペイジー支払には多くの銀行が対応していますが、いかんせん使える自治体が少なく、現実には、ペイジーのサービスで完結させるとことは難しいです。

このサービスには楽天銀行が対応していません。したがって、それ以外の銀行のネットバンキングの上位版にグレードアップする必要があります。例えば、りそな銀行で上位サービスにアップデートするには追加で毎月3,240円(総額で毎月5,400円)の投資が必要です。この金額がペイ出来るサービスかどうかを考える必要があります。

住民税の納付書を準備して銀行の窓口にいって納税をして戻ってくるまでの時間が1時間かかるとすると、時給3,240円より高いか低いかで考えると良いと思います。毎月160時間働くとすると月給換算で518,400円(社会保険の負担も考えると月給40万円強)に相当します。多くのケースでペイ出来ると思います。(後述するように取引明細をデータで入手することで経理の作業時間の短縮にもなりますので総額でもペイ出来ないことの方が少ないと思います。)

基本料金以外の変動料金について、りそな銀行は、どこの市町村でも1市町村当たり54円なのに対して、三菱東京UFJ銀行は代行収納機関に該当しない一部のケースでは3万円未満の納税の場合には432円、3万円以上の納税の場合には648円の手数料が発生します。したがって、このサービスについては、りそな銀行が最も安いということになります。

なお、住民税と同じように給与から天引きされる源泉所得税については、ダイレクト納付という仕組みを利用して銀行口座から引落をすることが出来ます。ダイレクト納付についても楽天銀行は対応していませんので、楽天銀行以外の銀行の口座を用意しないと、毎月支店窓口に出向かないといけないことになります。

※なお、一部ネット情報で、三菱東京UFJ銀行に口座が開設してあれば、ネットバンキングを利用していなくても「納付書一括収納サービス」というサービスを利用して支店窓口に行かずに住民税が納税できるという記事がありました。この件について三菱東京UFJ銀行に確認したところ初期費用が100万円必要とのことでした。わたしが銀行から舐められているだけの可能性も否定できないので。勇気を出してネット記事の発行元に直接確認させて頂いている最中です。いまのところ回答を得られていませんが、その記事が真実だとすると、上位版にアップデートする必要がなくなり三菱東京UFJが一番安いことになります。確認取れ次第、修正をしたいと思います。(関係者の方で事実をご存じの方はコメントを頂けますと幸いです。)

4.使い勝手の比較

次にサービス内容や実際の使い勝手に関する比較をしたいと思います。

使い勝手といって、UI(ユーザーインターフェース)についてウンチクを言うつもりはありません。おおよそ、どの銀行も、いわゆるスマホアプリと比べると使い難いです。「戻る」ボタンを使うだけでエラーが出るのが当たり前です。大差ないと思って下さい。わたしは個人的には楽天銀行とりそな銀行のUIが好きです。

4−1.取引明細のダウンロードの可否と閲覧・ダウンロード期限

最近はクラウドで預金データと連係する会計ソフトウェアが増えたので、それらを利用されているユーザにとっては、あまり大きな問題にならないかもしれませんが、従来型のインストール型の会計ソフトを利用している方にとっては、取引明細のダウンロードの可否と閲覧・ダウンロード期限は重要です。

まず、ダウンロード出来るか どうかは、会計ソフトにインポートするのか手で入力するかの効率の問題になります。当然、インポートした方が早いし正確ということになります。

次に、閲覧・ダウンロード期限については、毎月、会計処理している場合であっても、ダウンロードのミスは時々おこることです。もう一度データを取り出そうと思った時に出来ない。又はそもそも取り出し忘れてしまった場合に対応出来ないということでは困ってしまいます。

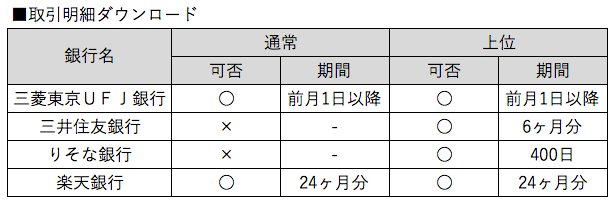

4−1−1.取引明細のダウンロードの可否と期限

まず取引明細がダウンロード出来るかどうかとその期限の比較ですが、下記の表のとおりです。

各行、上位サービスを申し込めば取引明細をダウンロードすることが出来ます。三菱東京UFJ銀行は下位のサービスでも上位のサービスでも出来ることは一緒になっています。前月1日以降のデータが取得出来るということは、2ヶ月より前のデータが取れないということです。

インターネットバンキング利用料が無料の楽天銀行が、もっとも長期間の取引データをダウンロードすることが出来るようになっています。ネット専業銀行ならではといえるでしょう。

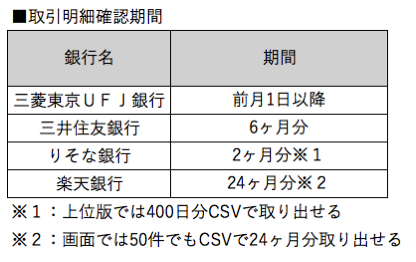

4−1−2.閲覧期限

つぎに、取引明細の閲覧期限の比較です。

表の下の所にも記載しましたが、ダントツ1位の楽天銀行も、じつはブラウザの画面に表示されるのは50件と制限されています。しかしながら、追加の費用を支払わずに24ヶ月分の取引明細をCSVデータ及びPDFデータで取り出すことが出来るので、実質的には24ヶ月分のデータが閲覧出来る状態といえます。

24ヶ月分データが見れたりダウンロード出来るということは、決算作業中も期首から全ての取引明細を見ることが出来るということになりますので、経理処理的には極めて都合が良いです。実務のことが良く解っているな(経理のことを考えて設定したかどうかは定かではありませんが)と思います。

4−2.利用可能時間

ネットバンキングが使い易いかどうかのもう一つの尺度は、「いつ利用出来るのか」ということと、「いつまで操作できるのか」ということです。

「いつ利用出来るのか」については、出来るだけ朝早くから夜遅くまで利用出来た方が使い易いです。「いつまで操作できるのか」については、出来るだけ期限に近い時期まで操作できると使い勝手が良いです。

具体的に利用シーンを想定してみていきましょう。

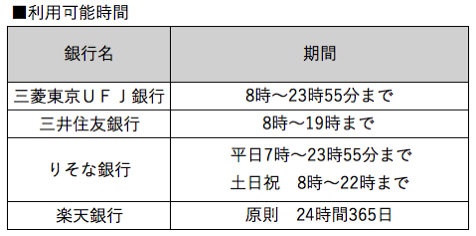

4−2−1.ネットバンキングにログイン出来る時間

ネットバンキングにログイン出来る時間を比較すると次のとおりです。

楽天銀行は、24時間365日を唱ってはいますが、もちろんメンテナンスをする時間は使えません。しかし、毎日メンテナンスをするわけではありませんので、基本的に、いつでも使える状態になっています。思い立ったら操作できるという点で優れているといえるでしょう。

会計ソフトがクラウド化して、こちらも、「いつでも」「どこでも」利用出来るようになったので、こうしたことが今後は当たり前になっていくものと思います。

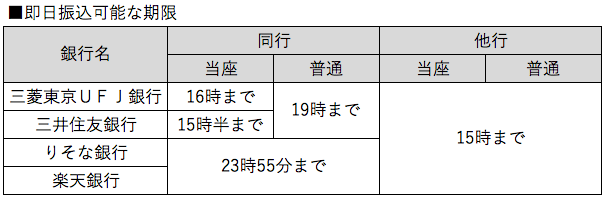

4−2−2.即日振込可能な時間

必要な時にスグに振込できるという意味では、当日の振込が何時まで可能かも、使い勝手の大きな要素です。

その点について各行を比較すると次のとおりです。

他行への振込については、全銀協のシステムを使う関係でどの銀行も当日の15時までということになっています。一方、同行の支店との取引に関しては、りそな銀行と楽天銀行は当日の23時55分まで振込が可能になっています。ほぼリアルタイムと考えて良いのではないでしょうか?

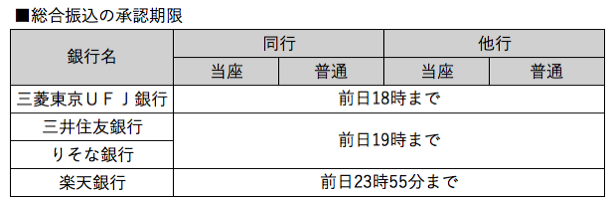

4−2−3.総合振込の承認期限

総合振込の承認期限を各行比較をすると次のとおりです。

楽天銀行で総合振込を行う場合には、ほぼ日付が変わる直前まで承認出来ることになります。承認する上司が忙しい場合や、中々承認してくれない上司をもつ経理担当者からすると、これは助かりますね。

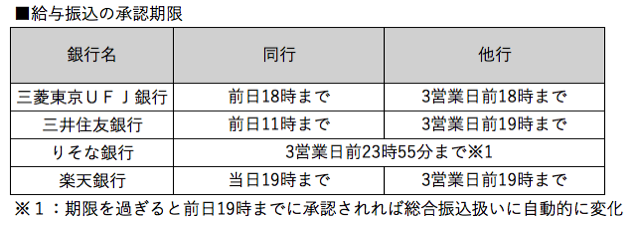

4−2−4.給与振込の承認期限

最後に給与振込の承認期限を各行比較をすると次のとおりです。

社員に楽天銀行に口座を開設してもらえば、当日19時まで給与振込の承認が出来ます。給料を受けとる社員からしたら、給料日の朝に給与が振り込まれないのでドキドキするでしょうが、法律的にはその日のうちならOKです。

他行宛は、やはり全銀協のシステムを使うからでしょうか、だいたい各社同じような感じで、3行が3営業日前の18時か19時までには承認しないといけないことになっているなか、りそな銀行が同じ3営業日前とはいえ、23時55分までに承認すればOKになっているというのは、凄いと思います。

さらに図に※印を付けて説明を書きましたが、りそな銀行の場合、給与振込が承認されない場合に、登録し直すことなく、そのまま総合振込扱いに切り替わり、前日19時までに承認されれば、総合振込として給料の振り込みが行われるようになっています。この辺も、給与振込出来なかったからといって、払うことが中止になることはないという実態に沿った対応で素晴らしいと思います。

4−3.税金や社会保険の引落口座に指定出来るかどうか

楽天銀行の唯一にして最大の弱点が、税金(ダイレクト納付)や社会保険(健康保険・厚生年金、労働保険料)の引落口座に指定出来ないことです。店舗がないので納付書での納税等が出来ないのは理解出来るのですが、なぜか、税金等の公金の取扱が出来ません。

ということは、すなわち、楽天銀行だけで、銀行窓口に一切出向かずに対応するということが出来ないということになります。つまり、楽天銀行一行のみに口座開設するということは万全の体制ではなく、それなりに近い場所に店舗のある銀行の口座を開設し、そちらを税金等の公金の支払口として用意しておく必要があるということです。

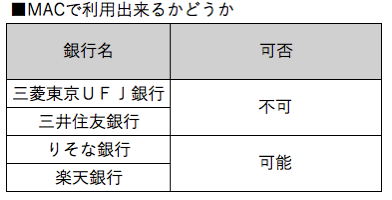

4−4.MACでも利用できるかどうか

MACユーザーにとっては、細かいことを比較する前に重要なのが、MACでネットバンキングが使えるのかどうか?ですよね。その話を最後にもってきて恐縮なのですが、わたしもMACユーザーなのでこの件を避けて通る訳にはいきません。

対応状況はズバリ!以下のとおりです。

りそな銀行と楽天銀行はMACでも利用可能ですが、その他は利用不可です。仕事上、MACがメインというデザイナー、出版関係者、音楽家の方も沢山いらっしゃるでしょうから、両行のMAC対応は有難いですね。

ただ、MACユーザーなら、ご存じの方も多いでしょうが、MAC上でVMWARE FUSIONやPrallele Desktopといった仮想化ソフトを利用してウィンドウズを動かせば、三菱東京UFJ銀行も三井住友銀行も利用することは可能です。既にこれらのソフトウェアを保有されているのであれば、追加の投資も必要ないので、そういう方にとっては三菱東京UFJ銀行や三井住友銀行のネットバンキングの利用も大きな障害にはならないでしょう。

5.最後に

「銀行をネットバンキングなどという些末な部分で比較してランク付けするなんて、、、」という方もいらっしゃるでしょう。また、「セキュリティーが心配」という方もいらっしゃるでしょう。

それでも、わたしは全ての会社、そして経営者がネットバンキングを利用するべきだと思います。わたしの仕事は経営者の「時間」と「お金」をなんとかするお手伝いが仕事です。ネットバンキングの利用手数料を支払うことは、「お金」で「時間」を買うことであり、その費用対効果はかなり高いと思うからです。

銀行の支店への移動時間うあソファーに座っている時間、手書きで振込用紙に記入したり銀行印を金庫から出してきて捺印する時間は、何の不可価値も生まない時間です。この時間を最少化して有意義な時間として活用することが出来れば、あなたの会社の経営にプラスの効果が生まれるはずです。

逆にいえば、ネットバンキングを利用しないということは大きな機会損失を産んでいるということです。

ネットバンキングの導入に関しては、迷う必要はありません。必ず回収できますので、是非、取り組んで頂きたいと思います。その際、この記事が参考になれば幸いです。

補足:

楽天銀行と都銀の口座だけの場合、実質的に日本政策金融公庫の融資しか受けられません。現実の起業を考えると、起業後数年のうちに地銀、信用金庫、信用組合の口座を開設し、資金調達の可能性を拡げていくことが必要になります。地銀等のネットバンキングは同じシステムを使っているところも多いので、今後、研究してまた記事にしたいと思います。(最近、楽天銀行も法人融資を始めたようです(原則担保が必要だそうですが))

山口 真導

最新記事 by 山口 真導 (全て見る)

- 【永久保存版】出張日当(出張旅費規程)の金額設定から税務調査まで - 2025年6月19日

- 少額固定資産による法人税の節税対策が招く隠れた課税リスクとは? - 2025年2月9日

- 法人口座の選び方とその重要性 - 2025年1月21日