会社を存続させ、さらに成長させるためにも運転資金は多いに越したことはありません。とはいえ、銀行から融資を受けて運転資金を増やせば、利息というコストを支払う必要があります。

「いくら手元においておくべきか?」は財務的には難しいテーマです。

今回は、適正な運転資金についてのビズ部の答えを解説していきます。

Contents

1.結論

キャッシュがいくらあれば良いか?と問われれば、自社の粗利益の月間平均額の3ヶ月分と答えたいと思います。

1−1.結論の理由

実感として、何か新たな戦略を実行していこうとすると、その効果が出るまでには早くとも6ヶ月程度時間がかかると感じています。ですから、理想をいえば6ヶ月分と言いたいところですが、キャッシュが枯渇するまでに3ヶ月あればなんとか立ち直るきっかけは作れると判断しました。現実に突然売上がゼロになるという可能性は低く、徐々に減っていったとするなら6ヶ月程度もつであろうという読みもあります。

一般的には、預金月商倍率という指標で判断するようです。

資金調達力の高い上場企業であれば1ヶ月、非上場企業の場合は1.5ヶ月程度あると良いとされています。しかし、ネットで調べたのですが、その理由はどこにも書いてありませんでしたw。ご存じの方は教えて下さい。

預金月商倍率とは次の計算式で計算されるものです。

預金月商倍率=(現金・預金+すぐに換金可能な有価証券)/月間平均売上高

粗利率は30%以上あるのが望ましいとされていることを勘案すると、預金月商倍率が1ヶ月ということは、実は粗利益の月平均額の3ヶ月分とほぼ一致します。だからとって、わたしは言い替えただけということはありません。

損益計算書の粗利益の額が販売費及び一般管理費を超えないと(営業)利益は出ないので、売上ゼロでも3ヶ月持つという考え方からすると、それぞれの会社の粗利益額を指標として採用することが合理的であると考えました。

営業利益=粗利益(=売上高−売上原価)−販売費及び一般管理費

粗利率は会社毎に違いますので、こちらの方が、より正確な指標ではないかと思いますが、如何でしょうか。

1−2.粗利益の月間平均額の3ヶ月分で充分か

「自社の粗利益の月間平均額の3ヶ月分」あれば安泰か?というと、答えはノーです。

財務を預かる立場で正直いえば、キャッシュの残高はあればあるほど助かります。ですから、この結論は、あくまでも「自社の粗利益の月間平均額の3ヶ月分」がない会社にとっての目標値ということになります。

また、設備投資をしたいということになれば、この金額だけでは当然不充分です。投資した分だけキャッシュの残高は減少し、倒産リスクは上がることになります。さらに、借入によってこの基準をクリアしたとしたら、その返済をしなければならないので、この残高はキープすること自体がハードルの高いものになるでしょう。

つまり、この「自社の粗利益の月間平均額の3ヶ月分」は、最低限キープしたいキャッシュの残高とご理解頂くべき結論ということです。

1−3.現実はどうか

上場会社の公表されている数字でどうなっているか見てみることにしましょう。

(全て直近の2015年3月期決算の数値を元に計算しています。)

1−3−1.三菱地所の場合

粗利益額の月間平均額=粗利額240,941百万円÷12ヶ月=20,078百万円

キャッシュの期末残高=198,489百万円

キャッシュの保有月数=198,489百万円÷20,078百万円=9.8ヶ月>3ヶ月

なんと!9ヶ月分以上のキャッシュがあります。

1−3−2.任天堂の場合

粗利益額の月間平均額=粗利額214,584百万円÷12ヶ月=17,882百万円

キャッシュの額=281,539百万円

キャッシュの保有月数=281,539百万円÷17,882百万円=15.7ヶ月>3ヶ月

なんと!15ヶ月分以上のキャッシュが!!しかも、任天堂は無借金!!!

エクセレントとしかいいようがありません。

1−3−3.シャープの場合

粗利益額の月間平均額=粗利額388,507百万円÷12ヶ月=32,375百万円

キャッシュの額=232,211百万円

キャッシュの保有月数=232,211百万円÷32,375百万円=7.1ヶ月>3ヶ月

業績不振が叫ばれているシャープですら、否、業績が悪いからこそ、7ヶ月分のキャッシュを蓄えています。

キャッシュ・フロー計算書をみると、平成26年度のキャッシュ・フローはマイナス118,423百万円なので、新規の調達をしないと、粗利益額の月間平均額に限りなく近づくことにはなります。この状況では、既に新規の投資に資金を回す余裕はないでしょう。平成27年度中の動きが注目されるところです。

ご紹介したのは、全て上場会社ですから、当然といえば当然かもしれませんが、キャッシュ・リッチな会社ばかりでしたね。

2.粗利益の月間平均額の3ヶ月分をどのように確保すれば良いか?

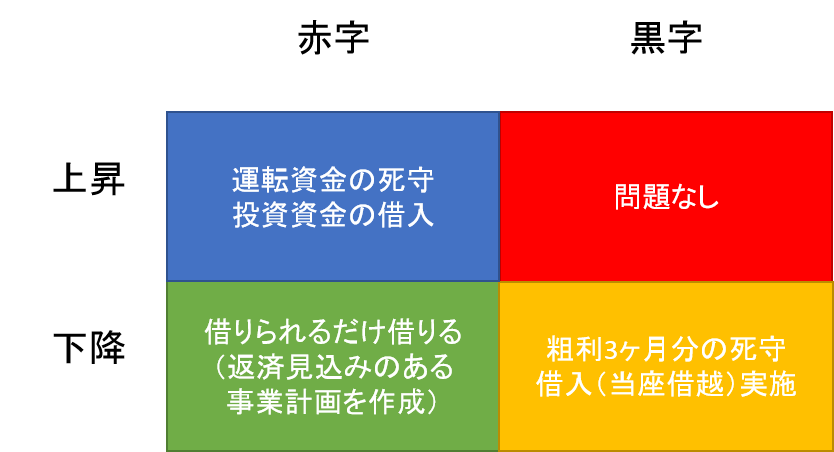

業績を伸ばしていくことを前提とすると、粗利益額の3ヶ月分でも足りないのは先ほど、ご紹介したとおりです。では、そうした点も踏まえたうえで、キャッシュの状況をどうしていくべきかについて、「現時点で黒字化か赤字か」と「業績(利益)が上昇トレンドにあるのか、下降トレンドにあるのか」の状況に応じて、会社を4つのパターンに分けて、考えてみたいと思います。

2−1.黒字かつ上昇トレンドの場合

苦労せず、粗利益額平均の3ヶ月分は達成できるでしょう。

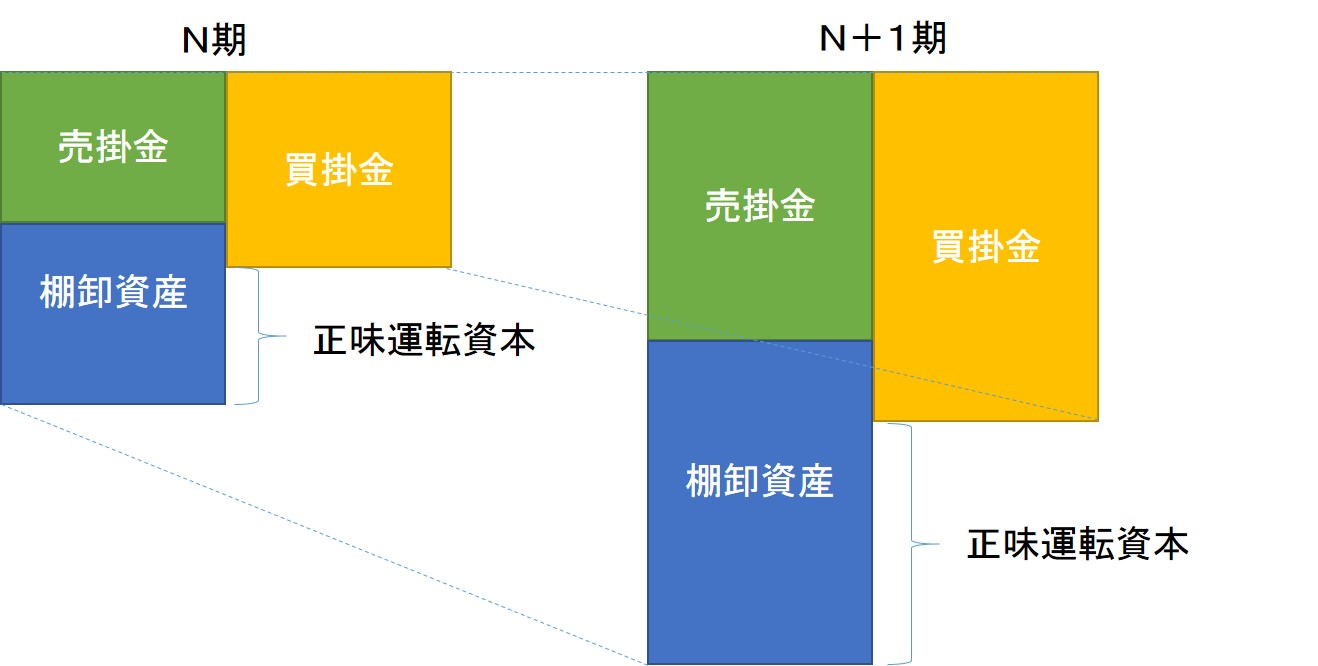

とはいえ、上昇トレンドなので、ビジネスモデルによっては、正味運転資本の額が増加してしまい、その分の追加融資が必要になることもあるかもしれません。

正味運転資本=(受取手形+売掛金+棚卸資産)−(支払手形+買掛金)

下図のように、拘束される運転資産が運転債務よりも大きい場合、この差額を何らかの資金で埋める必要があります。このようなビジネスモデルを維持したまま、売上高が増えて利益が上昇していく場合には、この差額を埋めるための資金が成長に応じて増えることになります。結果、追加の融資を受ける必要が生じるというメカニズムなのです。

しかし、こうしたケースでは、利益は出ている前提なので、いかがわしい商品やサービスを行っていない限り、借入するのに困るということもないので、粗利益の月間平均額の3ヶ月分の達成は容易であると考えます。なお、いかがわしいビジネスをされている方は前金制のビジネスにして、正味運転資本をマイナスにしておけば大丈夫です。

2−2.黒字だが下降トレンドの場合

この場合は下降トレンドが長引くことを想定した対応が必要です。

まず、黒字のうちに資金を確保していくことを考えたいところです。この先、出来るだけ長い期間、粗利益額平均の3ヶ月以上の状況を死守できるように借入を増やしていくことを考えましょう。実際に借入を行わないとしても、可能であれば、当座借越の契約を結び、下降トレンドでも資金需要に臨機応変に対応できるようにしておきたいところです。

当座借越(とうざかりこし)とは会計用語の一つ。

通常は当座預金の残高よりも多額の小切手を振り出したならば不渡りとなるものの、前もって銀行との契約を結んでおくことで一定額までは銀行に立て替えてもらえて不渡りを回避できるという借金の制度。これを行うには銀行に担保を差し出した上で当座借越契約という契約を結ぶ必要があり、これが結ばれることで当座預金が不足していても契約した限度額までの小切手を振り出せるようになる。(wikipediaより)

近々の赤字化が見えているような場合は、支払利息は必要経費と考えて、資金残高を分厚くすることを考えましょう。

2−3.赤字だが上昇トレンドの場合

いまは赤字でも上昇トレンドにある場合は、攻めの資金が必要となる局面です。

上昇トレンドが定着するなどの新規借入金の返済計画を起てやすい環境が整ったら、粗利益額平均の3ヶ月以上を狙った借入を申し込みましょう。

上昇トレンドの場合は、前金制を取っている場合を除くと、さきほど説明した正味運転資本の必要性が生じる可能性が高くなります。こちらへの対処は資金調達の中でも比較的容易です。したがって、まずはこの正味運転資本の確保で借入実績と返済実績を積み上げて行き、投資のための資金獲得に向けた動きを始めていくと良いと思います。

2−4.赤字かつ下降トレンド

これは、かなり厳しい条件です。借りられるだけ借りると書いてしまうと身も蓋もないないのですが、真実です。

とはいえ、決算書を粉飾して借入をするのはやめましょう。返せなくて悲しい思いをするだけです。「返済できる計画」があれば融資の可能性はゼロではありません。実際に、赤字の下降トレンドの中でも、しっかりとした事業計画を作り、銀行からの支援を得ながら、立ち直っていく会社は沢山あります。

経営者自らの資金を会社に投じる必要性もあります。その方法は役員報酬を未払にするところから、積極的に個人資産を会社に提供していくところまで、状況の深刻度に応じて違ってきますが、再生の意欲があり、かつ、将来利益が出る計画が立てられるのであれば、まずは自らがリスクをとっていく姿勢を見せることで、道が開けていく可能性が高まります。

粗利益額平均の3ヶ月分はなくても、事業がストップしない程度に資金を回してイケればなんとかなります。資金繰りが勝負です。がんばりましょう。

3.まとめ(低金利への対応と今後の金利動向)

この原稿を書いている2015年の6月は超低金利の状態です。黒字の企業であれば小さな会社であっても年利2%程度で借入が出来る状況です。

このような環境下では、じつは難しいことを考える必要はなく、借りられるだけ借りておけば良いという結論にも合理性があります。極論ですが、借金ゼロでキャッシュが2万円の会社より、借金100万円でキャッシュが98万円(100万円−利息2万円)の会社の方が、生き残る確率は格段に高いからです。

しかし、こうした低金利が永遠に続くと考えるのは絶対に間違いです。近い将来、必ず金利は上がります。それは歴史が証明しています。

わたしがこの業界に入った20年近く前は、中小企業であれば年利5%から7%で借りている会社が多かったように思います。こうした金利の状況に2〜3年のうちになる可能性だってゼロではありません。そうなると負担も無視出来なくなってくることでしょう。営業利益率が5%に満たない会社も多いからです。

粗利益の月間平均額の3ヶ月分という結論は、金利が上昇しても有効な指標になると考えています。手元の資金をいくらにしたら良いか?と悩んでいる方がいらっしゃいましたら、是非、参考にしてみて下さい。

最後に、とても大事な話をします。

無理して無借金経営しているのが一番コワイです。キャッシュがカツカツで粗利益の月間平均額の3ヶ月分もないのに、無借金に拘るのは絶対に止めて下さい。その発想と行動が最も命取りになりやすいことをお伝えして、この記事を終わりにしたいと思います。

山口 真導

最新記事 by 山口 真導 (全て見る)

- 【永久保存版】出張日当(出張旅費規程)の金額設定から税務調査まで - 2025年6月19日

- 少額固定資産による法人税の節税対策が招く隠れた課税リスクとは? - 2025年2月9日

- 法人口座の選び方とその重要性 - 2025年1月21日