領収書やレシートをみても消費税が含まれているのか含まれていないのか書いてないケースがあります。

書いてないから非課税。と判断するのは間違いです。はじめて知ったという方もいると思いますが、これは真実です。

領収書やレシートで判断している場合、かなり高い確率で控除できる消費税を見逃して実際より大目に消費税を納税している可能性があります。消費税率が上がるなかで、この損失は勿体ないです。

そこで、私が毎日行っている2ステップで行う消費税の課税・非課税・免税・不課税を判定する方法をご紹介したいと思います。私も全ての課非判断を記憶力で対応しているわけではありません。効率的な判定方法だと自負していますので、是非、ご一読下さい。

Contents

0.消費税の課税・非課税・免税・不課税の判定が必要な理由

領収書やレシートをみて消費税が含まれている取引かどうかを判断することが出来ないのには理由があります。

それは、我が国の消費税に関する処理の方法が、「請求書等保存方式」という方法だからです。海外では「インボイス方式」という方法を採用している国もあります。

「請求書等保存方式」といわれても、なんじゃそりゃ?という感じだと思いますが、「インボイス方式」と対比すると、その特長が明確になります。

財務省のホームページに詳しい記述がありますので、そちらをご紹介したいと思います。

【請求書等保存方式】

○ 「請求書等保存方式」は、帳簿の保存に加え、取引の相手方(第三者)が発行した請求書等という客観的な証拠書類の保存を仕入税額控除の要件としているが、請求書等に適用税率・税額を記載することは義務付けられていない。

○ 単一税率の下では、請求書等に税額が別記されていなくても仕入税額の計算に支障はないが、複数税率の場合、請求書等に適用税率・税額の記載を義務付けたもの(インボイス)がなければ適正な仕入税額の計算は困難。

【インボイス方式】

○ 「インボイス方式」は、課税事業者が発行するインボイスに記載された税額のみを控除することができる方式。

1 課税事業者は「インボイス」の発行が義務付けられており、また、自ら発行した「インボイス」の副本の保存が義務付けられている。

2 「インボイス」に適用税率・税額の記載が義務付けられている。

3 免税事業者は「インボイス」を発行できない。したがって、免税事業者からの仕入れについて仕入税額控除ができない。

(注)「インボイス」とは、適用税率や税額など法定されている記載事項が記載された書類。欧州においては、免税事業者と区別するため、課税事業者に固有の番号を付与してその記載も義務付けているが、「インボイス」の様式まで特定されているものではない。

つまり、インボイス方式であれば、領収書やレシートをみて支払額に消費税が含まれているかどうかを判断すれば良いのですが、請求書等保存方式の場合には、消費税の税額も税率の記載も求められていないので、消費税が含まれた取引なのかどうかは、あなたが判断しなければいけないということなのです。

2015年1月現在、軽減税率の導入が議論されていますが、複数税率が適用される場合、請求書等保存方式では、現実的に正確な消費税の処理が出来ないため、インボイス方式が導入されるのではないか?という話が出ています。なので、この記事もそれまでの運命かもしれません。

しかし、現行の消費税法においては、消費税の課税・非課税等の判断は、領収書やレシートの記載内容では出来ないことは明確ですので、それを踏まえた記事であることをご理解下さい。

1.消費税のフレームワーク

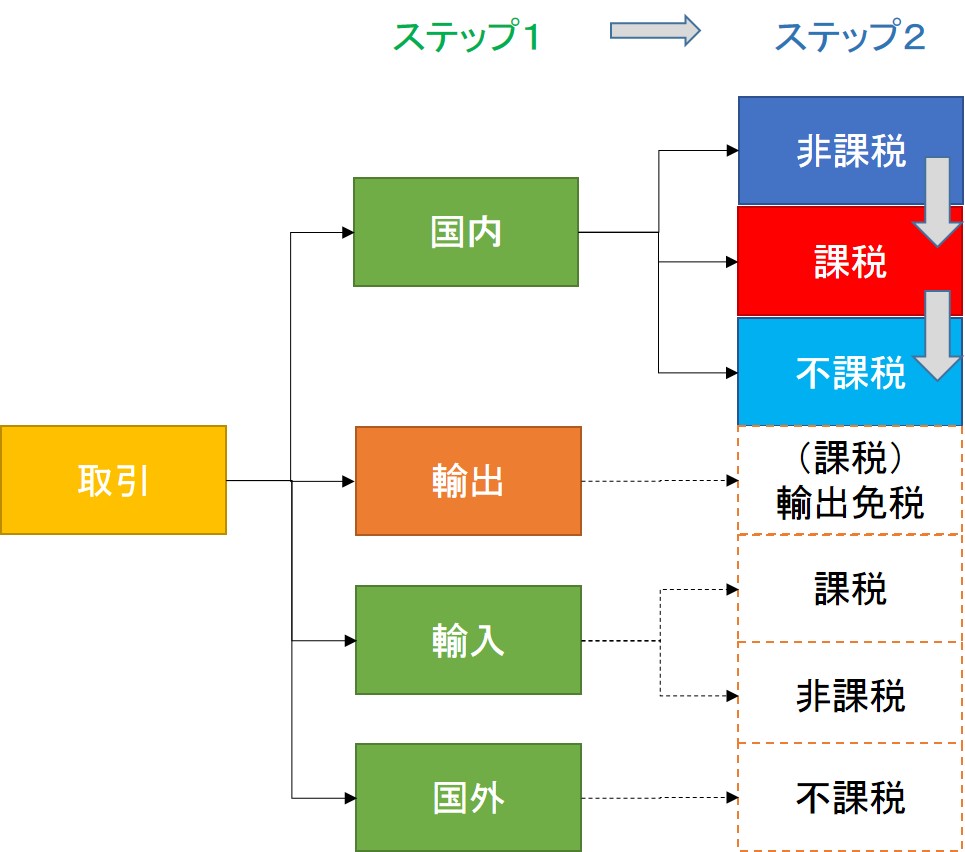

まず、消費税の課税・非課税・免税・不課税の判断の全体像を捉えるところからスタートしましょう。

課税・非課税・免税・不課税の定義などは、後ほどちゃんとご説明しますので、ここでは、とにかく全体像を捉えることに集中して下さい。

1−1.消費税の課税・非課税・免税・不課税のフレームワーク

消費税の課税・非課税・免税・不課税を判断するためのフレームワーク(全体像)は次の図のとおりです。

左から始まり右に進む流れで判断をしていきます。

このフレームワークは、よくある消費税の全体像の図とはズレてます。学問的にはおかしいかもしれませんがお許し下さい。

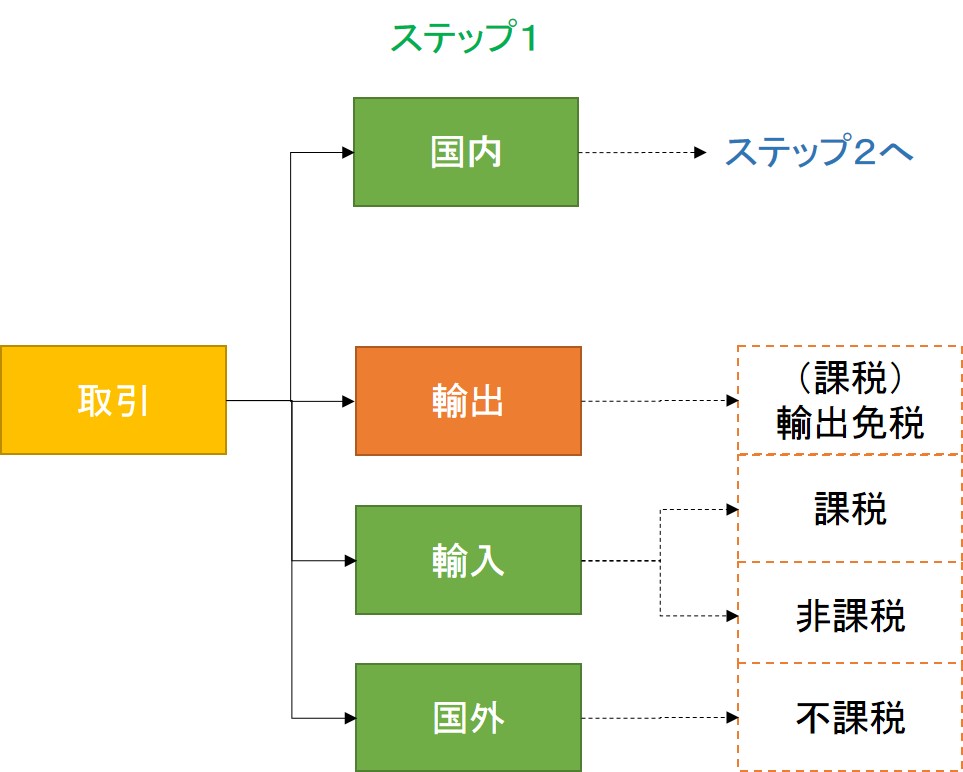

1−2.ステップ1:取引を国内取引・国外取引・輸出取引・輸入取引に四分類する

まず、消費税の課税・非課税・免税・不課税を判断したい取引があったら、その取引が、国内取引か国外取引か輸出取引か輸入取引かに四分類します。

というのも、消費税が課税される取引は、国内取引と輸入取引という風に定められているからです(消費税法第4条)。

逆にいうと、国内取引と輸入取引に当てはまらない取引には消費税が課税されません。フレームワークでは国外取引と書きましたが、学問的には、国内取引にも輸入取引にも当てはまらない取引と表現するのが正確なのです。(国内取引と国外取引の判定については後ほど説明します。)

そうなると輸出取引も課税の対象外と思われるかもしれませんが、「学問上は」輸出取引は国内取引に含まれます。あえて、輸出取引を外だししたのにはワケがあります。それは輸出取引に該当する場合は、輸出免税の対象になることが確定するからです。

同様に輸入取引もステップ1でその処理の行方は確定です。ステップ2で課税と非課税に分かれることになりますが、非課税取引は消費税法に定められている取引(4種類あります)のみなので判断の余地はありません。そして、その判断すらあなたには要求されることはありません。なぜなら、輸入取引の消費税の計算は通関業者がしてくれるからです。しがたって、実務上ステップ1で判断したらその後検討するということは基本的にないのです。

この結果、ステップ2に進む必要があるのは国内取引だけとなります。輸出取引と輸入取引と国外取引に関しては、ステップ1で消費税の課非判定は終了と覚えて下さい。

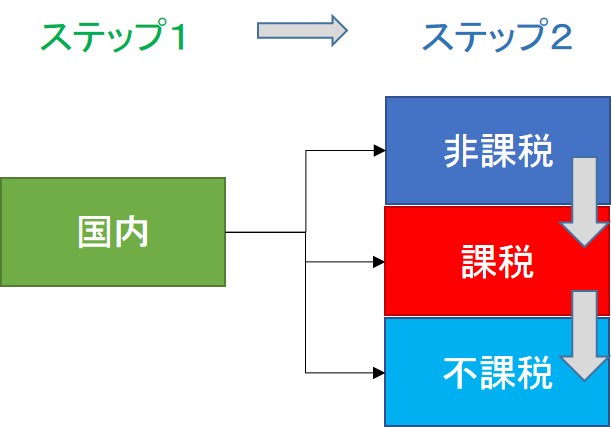

1−3.ステップ2:国内取引を非課税・課税・不課税に分類する

次に、国内取引を非課税取引・課税取引・不課税取引に分類します。

この分類は一度にやるのではなく上から順番にフィルターをかけていく要領ですすめていきます。

まず、取引が消費税法に定められた非課税取引に該当するかを判断します。非課税取引の数は全部で13個です。これは面倒でも覚えましょう。法律で定められた取引ですので、これを間違えるわけにはいきません。非課税取引に該当しない場合、課税取引か不課税取引かのいずれかになります。

ここでは課税取引の要件に照らして合致しているかどうかを検討します。要件に合致していれば課税取引、そうでなければ不課税取引と判断します。

2.課税取引の定義・要件

ここからは、フレームワークの中身について説明していきたいと思います。

ステップ1では、取引を国内取引、輸入取引、国外取引に三分類します。これは消費税法第4条に規定されている課税の対象が国内取引と輸入取引と定められているからです。

消費税法第四条 (課税の対象) 国内において事業者が行つた資産の譲渡等には、この法律により、消費税を課する。

2 保税地域から引き取られる外国貨物には、この法律により、消費税を課する。

3 資産の譲渡等が国内において行われたかどうかの判定は、次の各号に掲げる場合の区分に応じ当該各号に定める場所が国内にあるかどうかにより行うものとする。

一 資産の譲渡又は貸付けである場合 当該譲渡又は貸付けが行われる時において当該資産が所在していた場所(当該資産が船舶、航空機、鉱業権、特許権、著作権、国債証券、株券その他の政令で定めるものである場合には、政令で定める場所)

二 役務の提供である場合 当該役務の提供が行われた場所(当該役務の提供が運輸、通信その他国内及び国内以外の地域にわたつて行われるものである場合その他の政令で定めるものである場合には、政令で定める場所)

4 次に掲げる行為は、事業として対価を得て行われた資産の譲渡とみなす。

一 個人事業者が棚卸資産又は棚卸資産以外の資産で事業の用に供していたものを家事のために消費し、又は使用した場合における当該消費又は使用

二 法人が資産をその役員(法人税法第二条第十五号 (定義)に規定する役員をいう。)に対して贈与した場合における当該贈与

5 保税地域において外国貨物が消費され、又は使用された場合には、その消費又は使用をした者がその消費又は使用の時に当該外国貨物をその保税地域から引き取るものとみなす。ただし、当該外国貨物が課税貨物の原料又は材料として消費され、又は使用された場合その他政令で定める場合は、この限りでない。

6 前三項に定めるもののほか、課税の対象の細目に関し必要な事項は、政令で定める。

このうち第1項と第2項が重要です。

第1項では「国内において事業者が行った・・・取引」が課税取引になるとされています。

2−1.国内取引と国外取引の判定について

国内取引の判定については、資産の譲渡又は貸付の場合には、その譲渡又は貸付の時にその資産が所在していた場所、役務提供の場合には、その役務提供が行われた場所で判断するのが原則です。

この点に関する根拠としては、消費税法に同様の定めはありません。消費税法施行令第6条にその判定が難しそうなケースについての具体的に判断基準が定められているほか、消費税法基本通達にその施行令の解釈に関する規定がありますが、それを読む必要があるのは税理士だけだと思います。一番解りやすい根拠は、国税庁のホームページであるタックスアンサーの記載になりますので、そちらをご紹介したいと思います。

No.6210 国外取引

(1) 国外取引については、消費税は課税されません(不課税)。

国内取引か国外取引かの判定(内外判定)は、次によります。

イ 資産の譲渡又は貸付けの場合 資産の譲渡又は貸付けの場合は、一定の取引についての例外はありますが、原則として、その譲渡又は貸付けが行われる時においてその資産が所在していた場所で国内取引かどうかを判定します。

ロ 役務の提供の場合 役務の提供の場合は、一定の取引についての例外はありますが、原則として、その役務の提供が行われた場所で、国内取引かどうかを判定します。

(2) 三国間貿易 事業者が国外において購入した資産を国内に搬入することなく他へ譲渡するいわゆる三国間貿易の場合は、国外に所在する資産の譲渡であり国外取引に該当しますので、その経理処理のいかんに関わらず課税の対象とはなりません。

(3) 国内及び国外にわたって行われる役務の提供 例えば、国内の事業者から特定国の市場調査を請け負い、国外で市場調査を行い、日本で調査結果を分析し報告書を作成する取引は、国内及び国外にわたって行われる役務の提供に該当し、それぞれの対価が合理的に区分されていない場合には、役務の提供を行う者の役務の提供に係る事務所等の所在地で内外判定を行います。

(消法4、消令6、消基通5-7-1、5-7-10、5-7-15)

ビズ部では「アドセンスの消費税について|ブロガー必見の消費税還付大作戦」というタイトルで、この判定に関する記事を書いていますので、ご興味のある方はそちらを参考になさって下さい。

2−2.輸入取引の課非判定は実務上「不要」

消費税法第4条第2項では、「保税地域から引き取られる外国貨物」と難しく書いていますが、要は輸入取引については、消費税の課税対象にすると定めています。輸入された商品等は、一旦、国内の保税地域に留め置かれ、そこで税関手続が行われた後に国内に入ってくることになっているので、こうした書き方をします。

輸入取引にかかる消費税は、この通関手続の際に課税されます。したがって、通常の商取引のように、販売価格に消費税率(2014年12月時点は8%)を乗算して計算するわけではありません。

しかし心配する必要はありません。繰り返しになりますが、この計算は通関業者が行ってくれて運送料と一緒に精算することになっているからです。通関業者から発行される明細をみれば、どのように会計処理するべきかは判断することが可能です(消費税額の計算が正しいか確認したい方は、「1111 関税、消費税等の税額計算方法(カスタムスアンサー)」で計算方法を確認してチェックしてみて下さい。)。 したがって、輸入取引に関しては、実務的には消費税の課非判定は難しいということはありません。

2−3.輸出免税の具体的な内容

次に輸出取引に該当する取引が、どのような取引かを確認しましょう。

こちらは、消費税法基本通達7−2−1に具体的な例示があるので、まずは、こちらを確認することにしましょう。

消費税法基本通達7−2−1(輸出免税等の具体的範囲)

7-2-1 法第7条第1項及び令第17条各項《輸出免税等の範囲》の規定により輸出免税とされるものの範囲は、おおむね次のようになるのであるから留意する。(平15課消1-13、平18課消1-1、平22課消1-9、平23課消1-35、平25課消1-34により改正)

(1) 本邦からの輸出(原則として関税法第2条第1項第2号《定義》に規定する輸出をいう。)として行われる資産の譲渡又は貸付け

(2) 外国貨物の譲渡又は貸付け

(3) 国内及び国外にわたって行われる旅客又は貨物の輸送(国際輸送の一環として行われる国内輸送区間における輸送を含む。)

(4) 外航船舶等(専ら国内及び国外にわたって又は国外と国外との間で行われる旅客又は貨物の輸送の用に供される船舶又は航空機をいう。以下同じ。)の譲渡又は貸付けで船舶運航事業者等(令第17条第2項第2号《輸出免税等の範囲》に規定する船舶運航事業者等をいう。以下同じ。)に対するもの

(注) 外航船舶等には、日本国籍の船舶又は航空機も含まれる。

(5) 外航船舶等の修理で船舶運航事業者等の求めに応じて行われるもの

(6) 専ら国内と国外又は国外と国外との間の貨物の輸送の用に供されるコンテナーの譲渡、貸付けで船舶運航事業者等に対するもの又は当該コンテナーの修理で船舶運航事業者等の求めに応じて行われるもの

(7) 外航船舶等の水先、誘導、その他入出港若しくは離着陸の補助又は入出港、離着陸、停泊若しくは駐機のための施設の提供に係る役務の提供等で船舶運航事業者等に対するもの

(8) 外国貨物の荷役、運送、保管、検数又は鑑定等の役務の提供

(注) 特例輸出貨物(関税法第30条第1項第5号《外国貨物を置く場所の制限》に規定する特例輸出貨物をいう。以下7―2―13の2において同じ。)に係るこれらの役務の提供にあっては、次のものに限られる。

(1) 指定保税地域等(関税法第29条《保税地域の種類》に規定する指定保税地域、保税蔵置場、保税展示場及び総合保税地域をいう。以下7―2―1及び7―2―13において同じ。)及び当該特例輸出貨物の輸出のための船舶又は航空機への積込みの場所におけるもの

(2) 指定保税地域等相互間の運送

(9) 国内と国外との間の通信又は郵便若しくは信書便

(10) 非居住者に対する令第6条第1項第4号から第8号まで《無形固定資産等の所在場所》に掲げる無形固定資産等の譲渡又は貸付け

(11) 非居住者に対する役務の提供で次に掲げるもの以外のもの

イ 国内に所在する資産に係る運送又は保管

ロ 国内における飲食又は宿泊

ハ イ又はロに準ずるもので国内において直接便益を享受するもの

輸出取引というと、単純に製品や商品を国外に輸送して販売することと考えがちですが、それ以外にも輸出取引に該当するものが沢山あることが確認出来ると思います。

通常の法人で関係するところとしては、海外出張の際の航空券代(上記の〔3〕)や海外の取引先などに出す郵便物(上記の〔9〕)が該当すると思います。

国内外の移動に伴い必要な設備の譲渡や貸付なども輸出取引に該当します。したがって、国内外への移動とそれに関連する設備関係の取引があった場合には、この通達をみて輸出取引に該当しないかどうかを確認するという対応が必要になります。

3.非課税取引の定義

消費税法4条に従ってステップ1の分類が完了しました。ステップ2の分類をするためには、消費税法に定められた13の非課税取引を覚える必要があります。

非課税取引については消費税法第6条に定められています。

消費税法第六条(非課税) 国内において行われる資産の譲渡等のうち、別表第一に掲げるものには、消費税を課さない。

(第2項省略)

この別表第一はかなりのボリュームになりますので、ここにコピペすることはいたしません。要約したものをご紹介したいと思います。

13の非課税取引を覚えやすくするために、非課税取引とされることになった理由に合わせて二種類に分類する方法が一般的です。ここでも、その2分類に分けてご説明していきたいと思います。また、更に具体的な説明は消費税法基本通達の第6章非課税範囲のところに記載があります。その各節と下記の非課税取引のリストは同じにしてありますので、非課税取引に該当するかどうか判断に迷う場合には、それぞれリンクを辿って調べることが出来るようにしておきたいと思います。

3−1.消費税の性格から課税対象とすることになじまないもの

次の5取引が該当します。

- 土地の譲渡・貸付(1ヶ月未満の利用を除く)

- 有価証券等や支払手段(手形、小切手等)の譲渡等関係

- 利子、保証料、保険料

- 郵便局等が行う郵便切手類・印紙の譲渡、地方公共団体等が行う証紙の譲渡、商品券、ビール券などの物品切手等の譲渡

- 住民票、戸籍抄本などの行政手数料、国際郵便為替、外国為替

3−2. 社会政策的な配慮に基づき非課税とされたもの

次の8取引が該当します。

これは法律の定めなので、面倒でも覚えてしまう他ありません。逆に言えば、これしか非課税取引はありませんので、覚えてしまえばそれでお終いということです。

4.課税取引かどうかの判定

非課税取引に 該当しなかった場合、課税取引に該当するかどうかを判定します。

課税取引に該当するかどうかの判定のために、「2.課税取引の定義・要件」で説明した消費税法第4条をもう少し詳しく検討したいと思います。

消費税法第四条 (課税の対象) 国内において事業者が行つた資産の譲渡等には、この法律により、消費税を課する。

この条文の中にある言葉の定義は消費税法第2条に書かれています。

消費税法第二条 (定義) この法律において、次の各号に掲げる用語の意義は、当該各号に定めるところによる。

一 国内 この法律の施行地をいう。

(二及び三省略)

四 事業者 個人事業者及び法人をいう。

(五〜七省略)

八 資産の譲渡等 事業として対価を得て行われる資産の譲渡及び貸付け並びに役務の提供(代物弁済による資産の譲渡その他対価を得て行われる資産の譲渡若しくは貸付け又は役務の提供に類する行為として政令で定めるものを含む。)をいう。

(九以下省略)

※ここでいう政令とは、消費税法施行令第2条(資産の譲渡等の範囲)のことです。

これらの2つの条文を組み合わせると、次の三要件が導き出されます。

【課税取引の三要件】

- 日本国内における取引

- 個人事業主及び法人が行う取引

- 事業として対価を得て行われる資産の譲渡及び貸付並びに役務の提供取引

課税取引の三要件のうち、一番目については既に説明済みですし、二番目については議論の余地がないので問題ないと思います。したがって、三番目の要件について検討してみましょう。

対価を得て行われるという言葉の意義について、消費税基本通達5−1−2に説明があります。

消費税法基本通達5-1-2(対価を得て行われるの意義)

法第2条第1項第8号《資産の譲渡等の意義》に規定する「対価を得て行われる資産の譲渡及び貸付け並びに役務の提供」とは、資産の譲渡及び貸付け並びに役務の提供に対して反対給付を受けることをいうから、無償による資産の譲渡及び貸付け並びに役務の提供は、資産の譲渡等に該当しないことに留意する。

(注) 個人事業者が棚卸資産若しくは棚卸資産以外の資産で事業の用に供していたものを家事のために消費し、若しくは使用した場合における当該消費若しくは使用又は法人が資産をその役員に対して贈与した場合における当該贈与は、法第4条第4項《資産のみなし譲渡》の規定により、事業として対価を得て行われた資産の譲渡とみなされることに留意する。

これを見ると、「対価を得て行う=反対給付を受ける」ということが解ります。

具体的な取引例として会費に関する基本通達5−5−3を見てみることにしましょう。

消費税法基本通達5-5-3(会費、組合費等)

同業者団体、組合等がその構成員から受ける会費、組合費等については、当該同業者団体、組合等がその構成員に対して行う役務の提供等との間に明白な対価関係があるかどうかによって資産の譲渡等の対価であるかどうかを判定するのであるが、その判定が困難なものについて、継続して、同業者団体、組合等が資産の譲渡等の対価に該当しないものとし、かつ、その会費等を支払う事業者側がその支払を課税仕入れに該当しないこととしている場合には、これを認める。

(注)

1 同業者団体、組合等がその団体としての通常の業務運営のために経常的に要する費用をその構成員に分担させ、その団体の存立を図るというようないわゆる通常会費については、資産の譲渡等の対価に該当しないものとして取り扱って差し支えない。

2 名目が会費等とされている場合であっても、それが実質的に出版物の購読料、映画・演劇等の入場料、職員研修の受講料又は施設の利用料等と認められるときは、その会費等は、資産の譲渡等の対価に該当する。

3 資産の譲渡等の対価に該当するかどうかの判定が困難な会費、組合費等について、この通達を適用して資産の譲渡等の対価に該当しないものとする場合には、同業者団体、組合等は、その旨をその構成員に通知するものとする。

この中で注目すべきは、注の1と2です。

注1は会を運営するための通常会費は、会費の支払いとそこから得られるサービス(反対給付)の関係が不明確なので、資産の譲渡に該当しないとしている一方で、注2では出版物の購読料等のように会費と反対給付(=出版物等)の関係が明確な場合は、課税取引に該当するとしています。

つまり、会費に限らず一般論でいうところの「対価を得て行う」という意味は、お金を払った(又は受け取った)ことに対して、その反対給付として何かのサービス(又は資産の譲渡等)を受ける場合には課税、その支払と反対給付との関係が「不明確」又は「ない」場合には課税取引ではないという判定をするという意味なのです。

5.不課税取引と非課税取引

この課税取引の三要件に該当しない場合、不課税取引という扱いになり、非課税取引と同様に消費税が課されることはありません。非課税取引は消費税法6条によって消費税が課税されないことが定められている取引ですが、不課税取引は消費税法4条にしたがって消費税が課税されない取引という意味で異なります。

消費税が課税されないということは、日常の業務上は同じ括りでもよさそうなものですが、あえて分けるには理由があります。

非課税取引と不課税取引は、消費税の納税額の計算をする場合に大きな違いになり得るのです。具体的には課税売上割合の計算に影響を与えます。したがって、少なくとも売上については、非課税取引と不課税取引とは厳密に分けて把握しておく必要があるのです。

とはいえ、現実には、多くの会社で非課税の売上といえば、受取利息くらいしか発生しませんので、大げさに考える必要はないと思います。

6.輸出免税取引の定義

ステップ1で輸出取引については、輸出免税になるという結論をお伝えしました。

輸出免税取引は課税取引か非課税取引又は不課税取引かというと、課税取引に該当します。つまり、免税というのは課税取引なのですが、消費税率が0%ということを意味します。

消費税法第七条(輸出免税等) 事業者(第九条第一項本文の規定により消費税を納める義務が免除される事業者を除く。)が国内において行う課税資産の譲渡等のうち、次に掲げるものに該当するものについては、消費税を免除する。

一 本邦からの輸出として行われる資産の譲渡又は貸付け

二 外国貨物の譲渡又は貸付け(前号に掲げる資産の譲渡又は貸付けに該当するもの及び輸入品に対する内国消費税の徴収等に関する法律 (昭和三十年法律第三十七号)第八条第一項第三号 (公売又は売却等の場合における内国消費税の徴収)に掲げる場合に該当することとなつた外国貨物の譲渡を除く。)

三 国内及び国内以外の地域にわたつて行われる旅客若しくは貨物の輸送又は通信

四 専ら前号に規定する輸送の用に供される船舶又は航空機の譲渡若しくは貸付け又は修理で政令で定めるもの

五 前各号に掲げる資産の譲渡等に類するものとして政令で定めるもの

2 前項の規定は、その課税資産の譲渡等が同項各号に掲げる資産の譲渡等に該当するものであることにつき、財務省令で定めるところにより証明がされたものでない場合には、適用しない。

※ここでいう政令とは消費税法施行令第17条です。省令とは消費税法施行規則第5条です。

第2項で、その取引が輸出取引に該当するかの根拠資料を用意しておかないと免税にはならないことが定められているのでご注意下さい。

6.迷う取引は消費税基本通達に書いてある

さきほど、課税取引の例として、会費の件を書いた際に、消費税法基本通達5−5−3をご紹介しました。

消費税法の条文には、個別の取引についての、消費税の課税・非課税・免税・不課税の判定についての記述はありませんが、消費税法基本通達には具体的に取扱が記載されています。消費税法基本通達に記載されているのは判断に迷いそうな取引ですので、実務上は消費税法基本通達を一通り見ておくことが重要です。

消費税法基本通達に記載のない取引についても正確に課税・非課税・免税・不課税の判定が出来るようになるためには、消費税法基本通達を見ながら、国税庁が課税要件に対して、どのように取引事実を当てはめて課税・不課税の判定をしているかを理解することが有益です。

課税・非課税・免税・不課税の判定ということでは、特に消費税法基本通達の第5章から第7章までを一度読んで頂くことをオススメします。

7.おわりに

今回、ご紹介した話は、必ずしも、このように判定しなければならないというものではなく、私が普段どのように消費税の課税・非課税・免税・不課税を行っているかをご紹介したに過ぎません。あなたはあなたなりにやり方を考えて頂けば良いと思います。その際の参考になれば幸いです。

なお、今後、ビズ部では、次の具体的取引に関する課税、非課税、不課税の判定を2ステップ式で行っていく記事を公開していく予定です。

公開され次第、リンクを貼っていきますので、具体的にどう判定するのかを確認したい方は、こちらをご参照下さい。

1.電車賃、通勤手当

2.医療費、産業医の報酬

3.礼金

4.保険料

5.商品券

6.会費

7.リース料

8.収入印紙

9.駐車場代

10.郵便切手代、郵便料金、レターパック代

11.家賃、賃料

山口 真導

最新記事 by 山口 真導 (全て見る)

- 【永久保存版】出張日当(出張旅費規程)の金額設定から税務調査まで - 2025年6月19日

- 少額固定資産による法人税の節税対策が招く隠れた課税リスクとは? - 2025年2月9日

- 法人口座の選び方とその重要性 - 2025年1月21日