私は領収書を書くために名刺を渡すと「頂いてもよろしいですか?」と聞いてくれるお店だと気分良く退店することが出来ます。その領収書が複写式の領収書だと、なお気分が良いです。領収書にまつわるちょっとしたやり方で、お客様を気分良くすることも出来ます。(私だけなのかもしれませんが)

起業すると領収書を渡す側に回ります。代金を払って領収書をもらうのは簡単ですが、いざ発行する側になると、色々と疑問が沸き上がってくると思います。領収書が日常的なものだけに、知らないことがちょっと恥ずかしかったりして、他人に聞くのを躊躇する場面もあるでしょう。そういう時はネットで調べるのが一番。

今回は、領収書の書き方と収入印紙の取り扱いについてまとめてご紹介することにしましょう。

1.まずは領収書(フォーム)をゲットする。

領収書とは、金銭の受取書のことをいいます。

領収書には二つの機能があります。

領収書を発行する金銭を受け取った側にとっては、支払った側に対して受取を証明する書類となります。一方で、支払った側にとっては、金銭を支払ったことを証明するための書類になります。

1−1.レジから領収書が出せる方は対象外

最近、レジから直接領収書が印字できるお店が増えましたね。

レジから領収書が出る方はこの記事を読む必要はありません。完璧な領収書が出ているはずです。心配なら以下をご一読下さい。不完全な領収書しか出ないレジだったら捨てちゃいましょう。

この記事は、領収書の出ないレジを使っているか、レジすらもっていない方(例えば、手持ち金庫しかないような方)が対象です。

1−2.良く利用される単票式領収書(良くない領収書)

領収書を作らなければならないということになったら、まずは文房具屋さんかコンビニにいって、領収書の用紙を買ってきましょう。

この様式の領収書のことを「単票式」の領収書と呼びます。

コンビニでも売っている最もポピュラーなタイプです。近所の文房具屋さんでは1冊100枚で120円程度で売られています(100円ショップで180枚で100円というものもありました。)

しかし、この領収書には問題があります。その問題を克服したのが次にご紹介する複写式の領収書です。

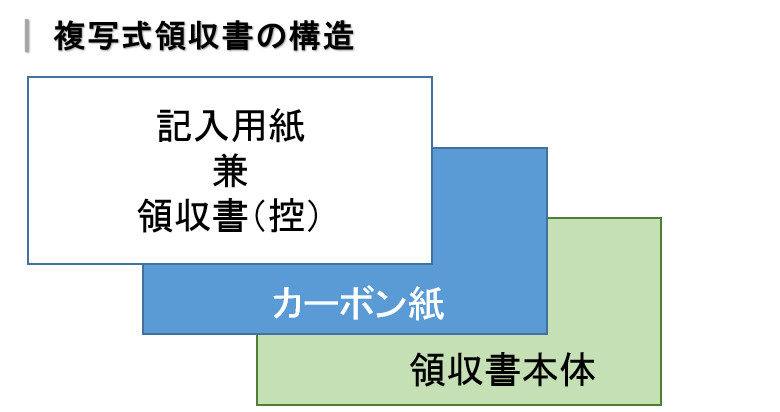

1−2.あまり利用されていない複写式領収書(良い領収書)

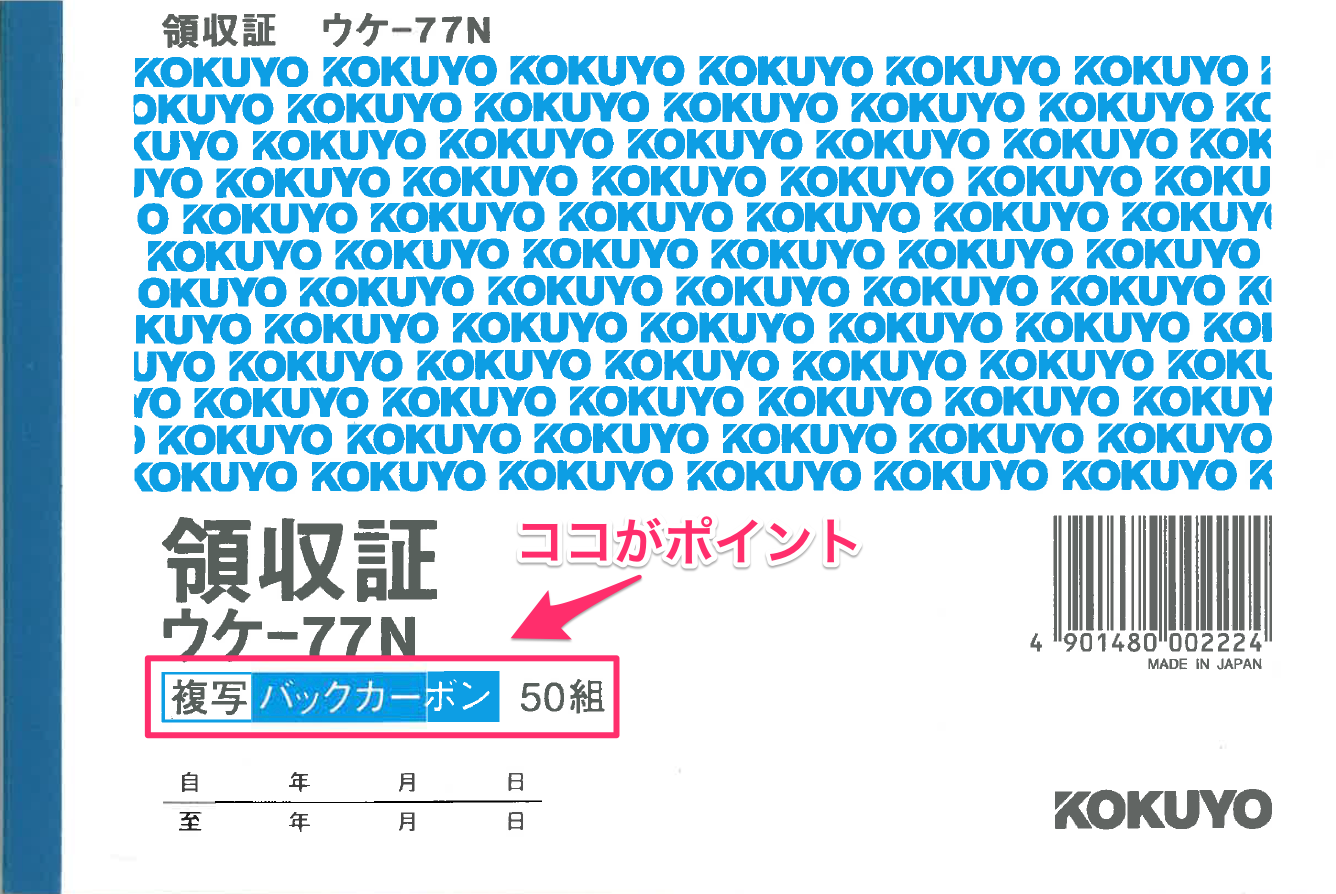

単票式領収書に比べて、入手困難ですが、望ましいのはこちらの複写式の領収書です。

記入面の裏面にカーボン紙が貼ってあり、記入面に記入するとそれが領収書に転記されます。

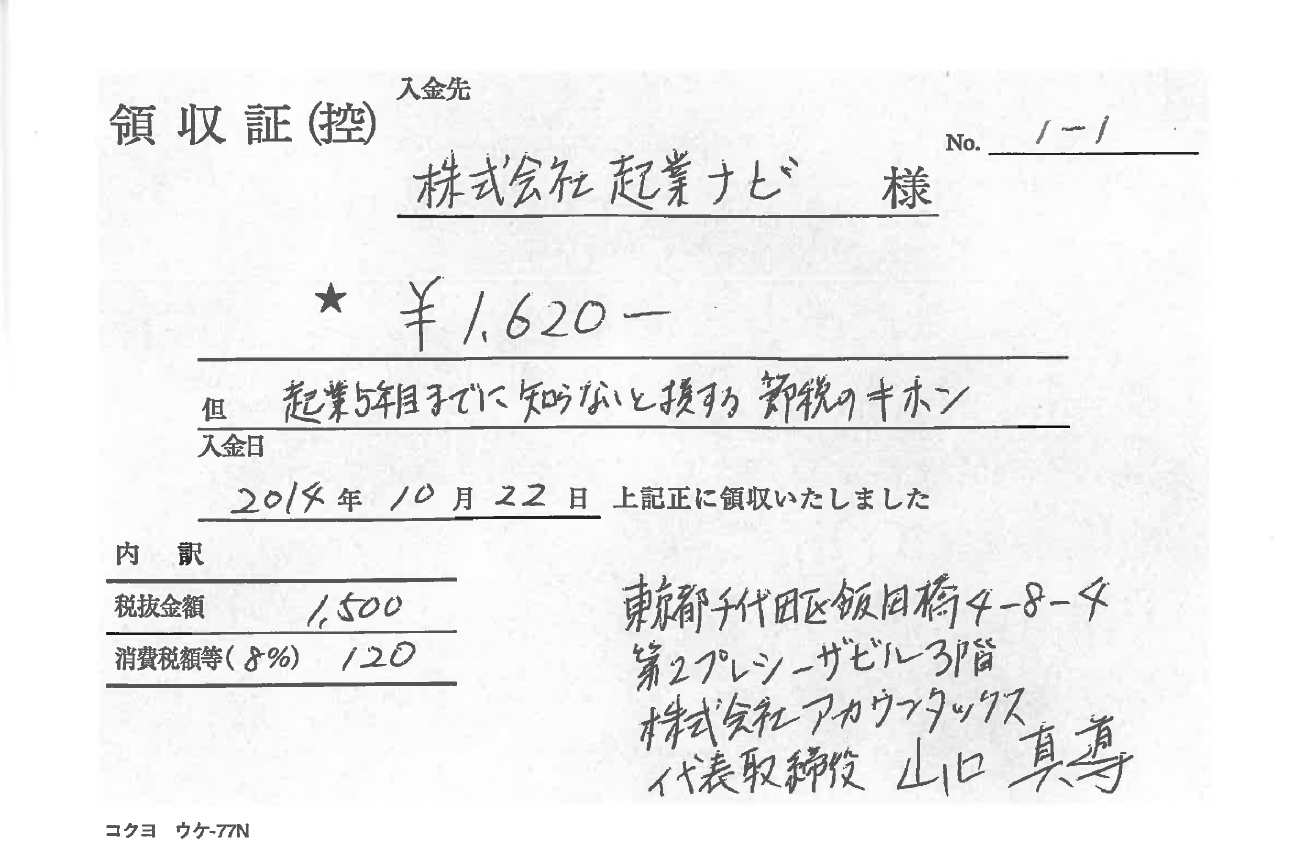

【記入面】

この内容がカーボンによって転記されます。

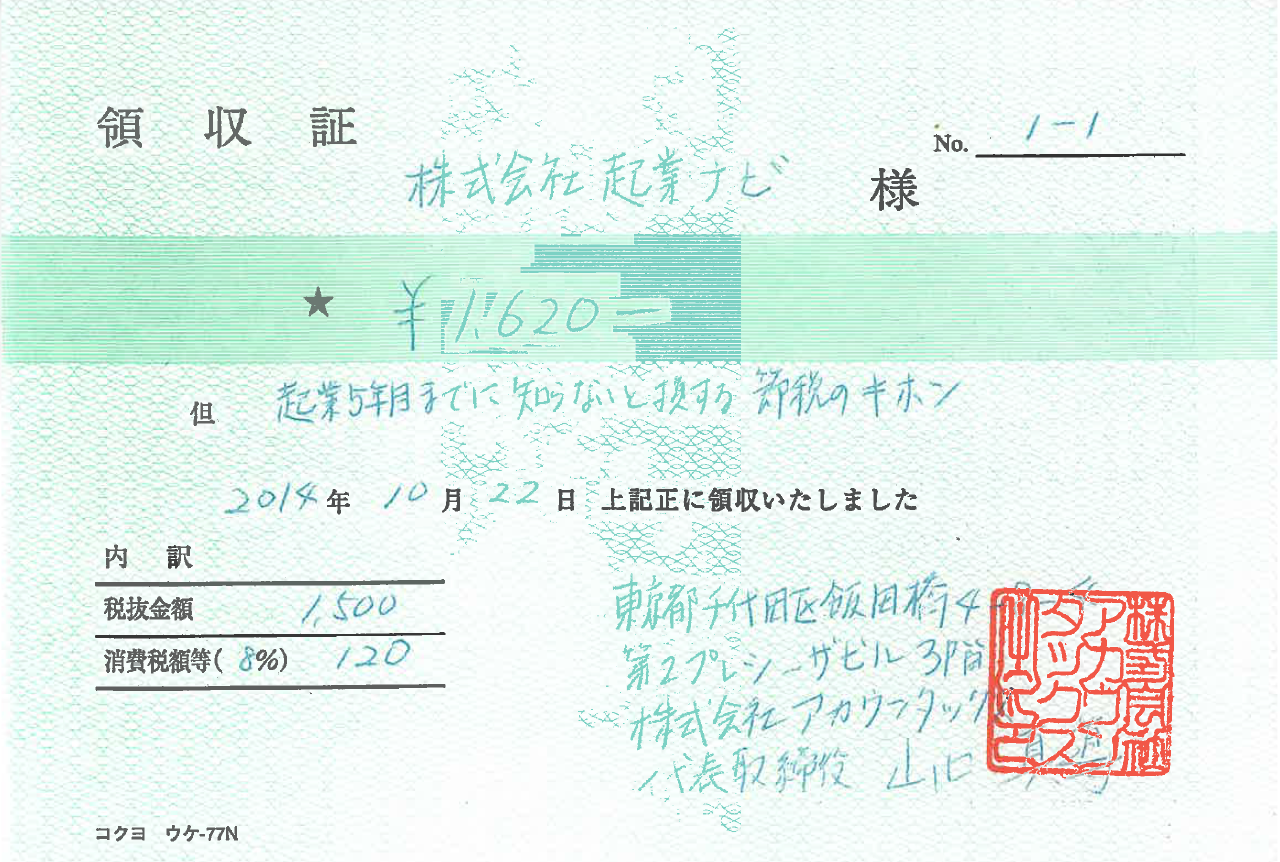

【領収書】

そういえば、こういう領収書ももらったことがある。という方も多いと思います。

ポイントは、記入する紙が「控え」として手許に残ることです。

これから領収書の用紙を購入しよう!という方は、出来れば、この複写式の領収書を購入されることをおススメします。

近所の文房具屋さんでは1冊50枚で290円でした(弊社の近所の100円ショップには置いてませんでした)。

2.領収書の重要性

領収書はお金と同じ価値のあるものです。

タダの紙じゃん!っと思っている方も多いと思いますが、領収書は現金と同じ価値のあるものです。

理由は、お金と交換でやり取りするものだからです。

いまピンと来なくても読み進めて頂ければ解ります。

2−1.領収書に関するリスク管理(対社内)

領収書を発行するに際して、あなた自身が領収書を発行するのであれば、領収書のリスクはありません。しかし、あなたが誰かに領収書の発行を依頼するのであれば、領収書の管理をちゃんとしないと従業員を犯罪者にしてしまう可能性があるのです。

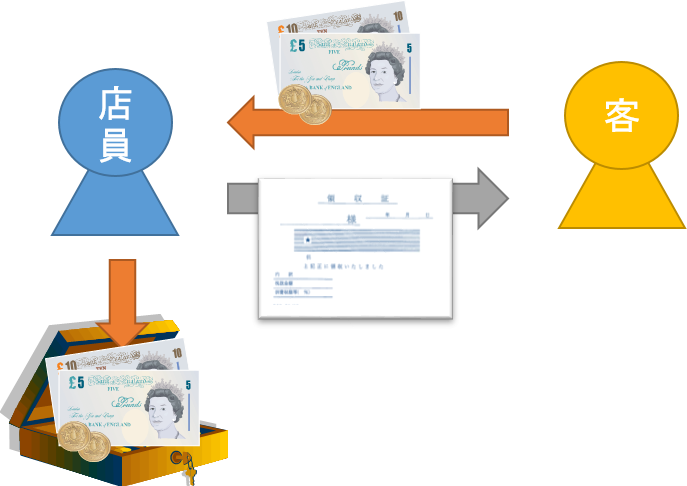

一番解りやすい次の様なケースを想定してみましょう。

起ち上げたばかりの飲食店でレジもない状態のお店だと考えて下さい。このお店が単票式領収書を使っているとします。

お客様はお食事をされて代金を支払います。その際、領収書を求められました。領収書を書いてお渡しします。その後、レジ担当者は受け取った現金を手持ち金庫に入れます。

これなら何も問題はありません。

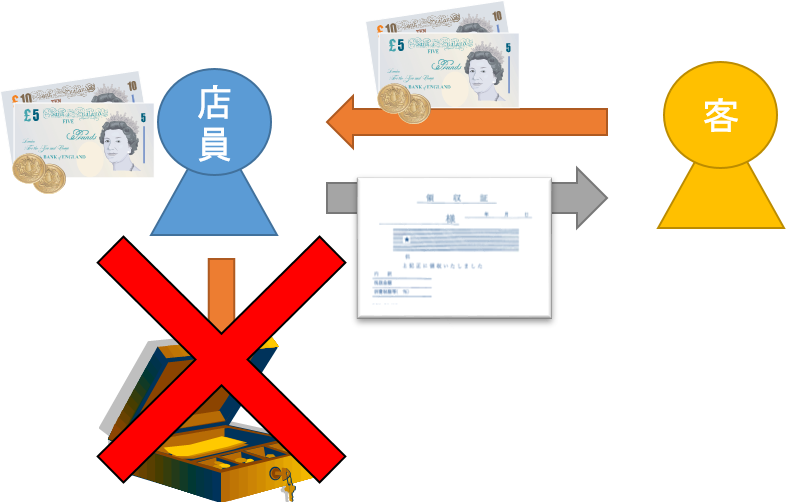

しかし、万が一、このレジ担当者がこの代金を着服したとしましょう。

この時、従業員が着服したことを発見する方法があるかどうかが問題です。

レジがないわけですから、売上金額を把握する方法は金庫のお金が増えたかどうかしかありません。レジがないので、領収書を求められなければレシートを発行することもないとすると、もはや売上の金額を正確に把握することは不可能です。

仮に注文伝票があったとしても、それを積み上げて差額が出たところで、レジ係を疑うことしか出来ず決定的な証拠を突きつけることは出来ません。レジ係は一人にしかやらせなければ、全部その人の責任にすることは出来ますが、注文伝票や集計の正確性など複雑な話になってしまって、責任の所在はあやふやなものにしかなりません。

そもそもこうしたことが可能になるのは、現金の授受を記録した資料がないからです。

現金の授受を記録した資料を残すところこそ、複写式領収書の優れたところです。

複写式の領収書を利用すると、記入用紙と領収書本体が別になっています。

これを利用すると記入用紙が手許にのこります。つまり、どんな領収書を発行したのかが後から確認できるのです。

この領収書の控えを集計した金額と金庫のお金が増えた金額が一致していれば、レジ係が不正をしていないことが確認出来ます。仮に金額に僅かな誤差が発生した場合には、釣り銭の渡し間違い等の理由で発生した差異として適切に処理することが可能になります。

2−2.領収書に関するリスク管理(対税務署)

税務署は、あなたが単票式の領収書を使って、売上を着服していないかを気にしています。

時々、レジがあるのに、レジを通さずに会計をする飲食店があります。

おそらく、私の払った食事代は売上に計上されずに社長の懐に入るのでしょう(レジ係が従業員の場合は、上記のような従業員の不正の可能性もあります)。レジの売上金額と決算書の売上金額が一致していれば、税務署に見つかることはないと社長は思っているはずです。このやり方は、重加算税という大きなペナルティに繋がります。通称「売上除外」という方法です。

だから、税務署は現金商売しているお店については、事前に密かに来店してレジの使用状況をチェックします。そうすれば、こうした売上除外の有無が解るからです。正式に税務調査で訪問する際には、社長の預金通帳をみたり、仕入と売上のバランスをみたりして、こうした売上除外の証拠を見つけていくのです。

現金商売をしている事業所に対する税務調査の場合、売上除外を発見することが調査官の目的といっても言い過ぎではありません。したがって、あなたが売上除外を全くしていないのに、売上除外の疑いを掛けられる覚悟をしておく必要があります。

あなたが、税務調査で売上除外のあらぬ疑いを掛けられたとしましょう。この時、あなたが複写式の領収書を使用して(後ほどご説明する)連番管理をきっちりしていれば、こうした疑いから一発で逃れることが出来るでしょう。

レジの売上高に複写式領収書の控えの金額を合算した金額が、日々の現金増加額と一致していれば問題はないわけです(領収書を依頼されるケースでもレジを利用していれば、こうした計算にはなりません。念のため)。

ちゃんと処理していても領収書の控えがなければ、こうした主張は出来ないわけです。

2−3. 単票式で控えを残す方法もあるけれど。。。

単票式でも控えを残すことが出来ます。

領収書を依頼するとレシートが貰えないことが多いですよね。あれはレシートをお店の領収書の控えとして保管しているということです。

しかし、これだけでは根本的な解決になりません。なぜなら、領収書の発行枚数が管理されていないからです。

あなたのお店で商品を購入するなりサービスを受けたお客様の側は代金を払い、あなたのお店の書かれた領収書をもらうことで取引が完結します。しかし、領収書が勝手に何枚も発行できる状態だと、そのお金をレジや金庫に入れずに店員さんがポケットに入れてしまいます。これが問題なのです。

それが出来ない様にするための仕組みが複写式の領収書です。

したがって、管理レベルの高い店舗では、複写式の領収書を利用し、その控えにレシートをホッチキス止めしています。これが完璧な運用方法です。

この記事では、これから先の内容は、複写式の領収書を前提に書きます。とはいえ、単票式と複写式の違いは控えがあるかどうかですので、単票式を利用される方は利用できない情報ではありません。控えに関する部分を読み飛ばしてご利用頂ければと思います。

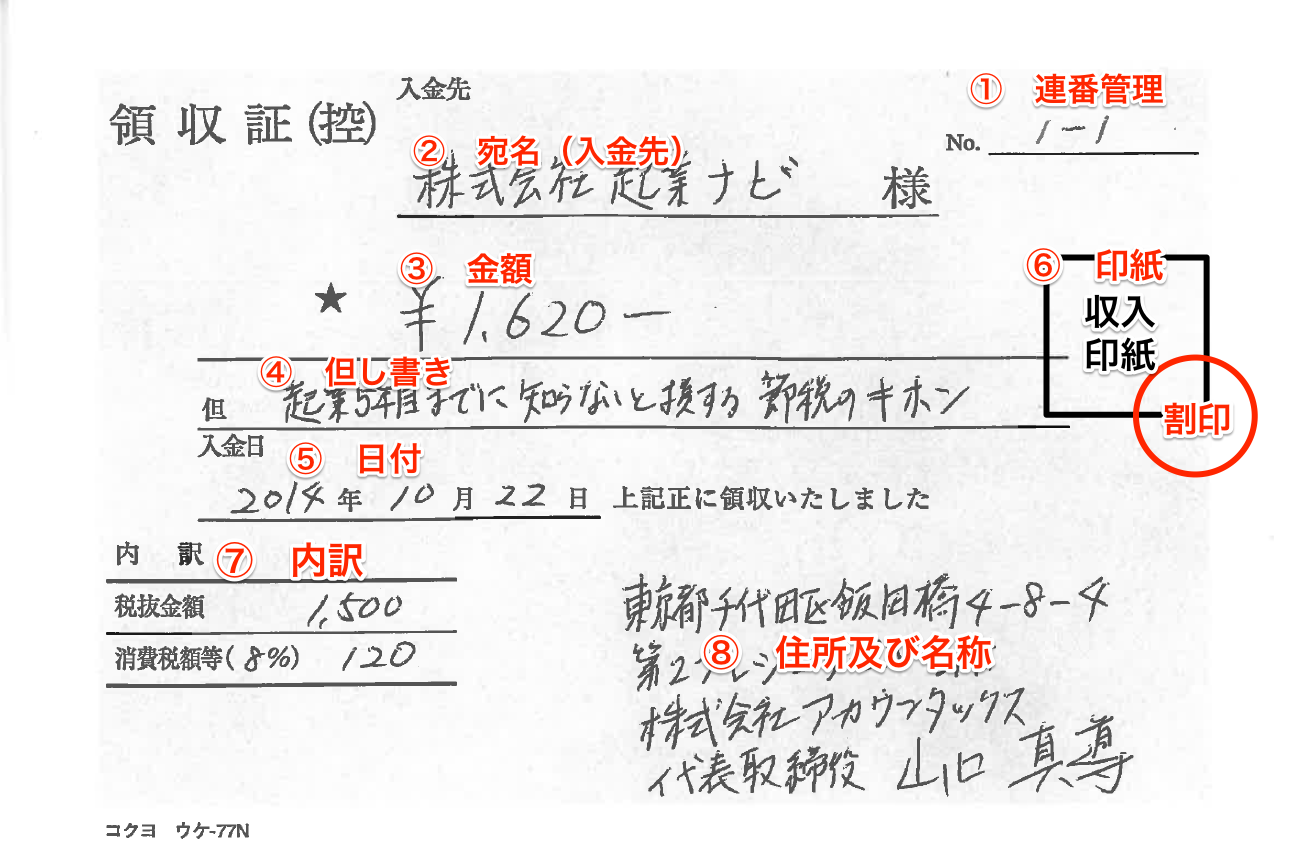

3.領収書の書き方の8のポイント

領収書の書き方の「8のポイント」について順をおって説明していきましょう。

ポイント毎に番号を振ってあるので、下記の画像を見ながら進んで下さい。

3−1.領収書に番号を振る(連番管理のススメ)

領収書の綴りが手許に来たら最初に連番を振ります。連番を振る理由は、領収書の不正発行を防ぐためです。

上記の画像で1−1という番号を振りました。これは単なる一例ですが、1冊目の1番から連番。2冊目は2−1から連番ということで先にボールペンで全部番号を振ってしまいましょう。すると、もし控えをめくって至った時に、2−1の次が2−3だった場合には、2−2は無くなっているということになります。つまり不正に利用されているということなので、その不正利用の経緯を確かめなければなりません。

もしかすると、先ほどお話ししたように、従業員がお店の領収書を使ってお客様から受け取った代金を自分の懐にいれているのかもしれません。一方で書き損じたものを誤って破棄してしまったのかもしれません。書き損じた場合の正しい処理については、のちほど4−1−2でご説明しますが、書き損じはそのまま領収書綴りに残しておくということになります。

連番管理は非常に重要ですので、領収書綴りを入手したら、できれば最初にこの作業を全てのページにするようにして下さい。

3−2.宛名(代金を支払った相手先)を記入する

領収書には相手先(入金先)を記載する必要があります。

時々あるのが、「上様」という記入です。

「上様」という記入は、相手先を記入したことにはなりません。領収書を作成するあなたにとっては問題ないですが、受け取ったお客様の側で事業経費として認められないというご迷惑をおかけする可能性があります。必ず相手のお名前をお伺いして記入するようにしましょう。なお、宛名を書かずに渡すのも本当はイケません。あなた(かスタッフ)が宛名を書くからこそ意味があります。複写式を使うと宛名空欄の控えが残ります。現金の帳尻合わせをしているように見られてしまう場合もありますので、気を付けましょう。

相手先が法人の場合には、株式会社●●●●なのか(これを前株(まえかぶ)といいます)、●●●●株式会社(これを後株(あとかぶ)といいます)なのかに注意しましょう。この株式会社という表記を含めて商号(=法人の名称)なので、間違えると別の会社ということになります。

また、相手先が個人の場合には、本名を記載する場合と屋号を記載する場合があります。私の場合であれば、個人的な支払であれば「山口真導」という本名の記載を依頼し、個人事業の経費の支払いであれば「山口真導公認会計士事務所」という屋号で記載をお願いするという違いです。

書き損じを防ぐためには、ヒアリングして記載するのではなく、名刺をお預かりするか、メモ用紙に書いて頂いたものを見ながら書くのが良いと思います。名刺を頂戴することが出来れば、顧客名簿が作れるます。その後の販促活動に役立てることが出来るので一石二鳥です。逆に領収書を書くために預かった名刺を返してくるお店があると、わたしの場合「これはダメだな」と思います。

3−3.受領した金額を記入する

領収書には受け取った金額を記入する必要があります。

金額の記入の仕方にはテクニックがあります。後から訂正や改ざんが出来ないように、記載する金額の「前」「後」「中」に記号や印を付けるのです。

(ルール)

- 金額の前に付ける記号:「¥」「金」

- 金額の後ろに付ける記号:「※」「也」「ー(バー)」

- 金額の中に付ける記号:桁区切りの「,(カンマ)」

(記載例)

- ¥100,000※

- 金100,000也

- ¥100,000-

カンマをいれると読みやすくもなりますので、必ず入れるようにして下さい。

また、記号の前後には空白をいれないようにしてください。そもそも空白があると改ざんする余地を与えることになるからです。

3−3−1.値引した場合の領収書の書き方

領収書の金額の欄には、実際に受け取った金額を記載します。

値引きした場合は、値引き後の金額を書くことになります。どうしても正規価格を書く必要があるのであれば、3−6で説明する「内訳」のところに付記して下さい。

3−4.但し書きを記載する

但し書きの欄は、何の代金を受け取ったのか具体的に書くための場所です。

よく単に「お品代」と記載されている領収書がありますが、お品代では具体的に何であるかを判別することができません。そのため、「書籍代として」「お花代として」「お食事代として」などと記載するようにするのが「望ましい」です。但し法律で求められているわけではありません。そうした細かい品名が必要な方はレシートで済ますと思いますので、お客様に、「どのように記載しますか?」とか「「書籍代として」と記入してもよろしいでしょうか?」と確認しながら記入するのが良いと思います。

具体的に記入するといっても、複数の品物の全てを書くようなスペースはありません。品物が複数にわたる場合は、そのうちの1つについて記載し、その後ろに「他」「等」などと記入することになり、結局、具体的には書けないのです。その点を踏まえて対応頂ければと思います。

3−4−1.カード(クレジット)払いのメモを残す

クレジットカード払いを受けるということは、その場で現金を受領していないということです。ということは本来領収書を作成する必要がない場面とも言えます。しかし、お客様から求められたら、ほとんどの店が領収書を発行している以上、あなたの店では発行しないというわけにもいかないでしょう。

そこで、実務的には、但し書きのスーペースに、「カードによるお支払い」というようなコメントを書いて領収書を発行する対応をすることになります。但し書きは、本来こういうことを書くスペースではなかったのですが、領収書の様式の方が時代に追いついていないので、ここに書くしかありません。

なぜ、「カード払いによる支払」と書く理由は二つあります。

一つ目は印紙税です。印紙税がかかる高額の支払いの領収書であってもカード払いの場合には印紙税の添付は不要なのです。詳しくは3−6−1で説明します。

しかし、カード払いであることをどこかに書いておかないと、印紙を貼らなかったことをひと目見て正当化することが出来ません。

二つ目は、現金管理です。現金の実際残高と帳簿残高を合わせる際にも、この但し書きがないと、領収書は発行しても現金が入ってこないので、双方が一致しない原因となり得ます。

クレジットのメモ書きは忘れずに書くようにして下さい。

3−5.日付を入れる

日付の記載が必要です。

お金を受け取ったその場で発行する場合は、受け取った日を、銀行振込などで受け取った場合は入金した日付を書きます。

3−6.収入印紙を貼って消印を押す

領収書は印紙税法上の課税文書(「金銭又は有価証券の受取書」にあたる第17号文章)です。したがって、税額表に従って収入印紙を貼る必要があります。

原稿執筆時点(2014年10月)の税額票は次の通りです。

- 5万円未満・・・非課税

- 100万円以下・・・200円

- 100万円超 200万円以下・・・400円

- 200万円超え 300万円以下・・・600円

- 300万円超 500万円以下・・・1千円

- 500万円超 1千万円以下・・・2千円

- 1千万円超 2千万円以下・・・4千円

- 2千万円超 3千万円以下・・・6千円

- 3千万円超 5千万円以下・・・1万円

- 5千万円超 1億円以下・・・2万円

- 1億円超 2億円以下・・・4万円

- 2億円超 3億円以下・・・6万円

- 3億円超 5億円以下・・・10万円

- 5億円超 10億円以下・・・15万円

- 10億円超・・・20万円

- 受取金額の記載のないもの200円

- 営業に関しないもの非課税

2014年4月1日から5万円が課税の最低額となりました。以前は3万円でしたので、貼りすぎになっていないか、今一度確認をしてみてください。

収入印紙を貼る位置については特に決まりは有りません。市販の領収書の場合、収入印紙を貼る位置が四角の枠で囲まれていることもあります。その枠がある場合には、そこに収入印紙を貼りましょう。

3−6−1.収入印紙には消印を忘れずに!

収入印紙を貼ったら、消印を押す必要があります。これは、印紙税法上、印紙税の納付は、通常、作成した課税文書に所定の額面の収入印紙をはり付け、印章又は署名で消印することによって行うこととされているからです。

消印は社判でも担当者の認め印でもOKです。 忘れているケースが結構あるように思いますのでお気をつけ下さい。

なお、収入印紙の数が複数になる場合には他の文字の邪魔をしない場所に貼って下さい。この際には、再利用を防ぐという消印を押す目的を達成するため、貼った収入印紙の全てに消印を押す必要があります。

(印紙による納付等)

印紙税法 第八条 課税文書の作成者は、次条から第十二条までの規定の適用を受ける場合を除き、当該課税文書に課されるべき印紙税に相当する金額の印紙(以下「相当印紙」という。)を、当該課税文書の作成の時までに、当該課税文書にはり付ける方法により、印紙税を納付しなければならない。

2 課税文書の作成者は、前項の規定により当該課税文書に印紙をはり付ける場合には、政令で定めるところにより、当該課税文書と印紙の彩紋とにかけ、判明に印紙を消さなければならない。(印紙を消す方法)

印紙税法施行令 第五条 課税文書の作成者は、法第八条第二項 の規定により印紙を消す場合には、自己又はその代理人(法人の代表者を含む。)、使用人その他の従業者の印章又は署名で消さなければならない。

消印を忘れたまま放置し、税務調査でそれが判明した場合には、貼った収入印紙の額の3倍の(過怠税)が課税されることに、ルール上はなっています。しかし、領収書の場合、既に本体はお客様のところにいってしまっているので、税務調査で問題になるケースは少ないでしょう。

しかし、例えば客単価が確実に5万円を超える業態で、事業所に収入印紙の在庫が何もないということが税務調査の過程で判明したら、領収書への添付漏れが結構あるという推定をされてしまうことになるでしょう。こうした事態は面倒なので避けたいものです。

No.7131 印紙税を納めなかったとき[平成26年4月1日現在法令等]

印紙税の納付は、通常、作成した課税文書に所定の額面の収入印紙をはり付け、印章又は署名で消印することによって行います。

この印紙をはり付ける方法によって印紙税を納付することとなる課税文書の作成者が、その納付すべき印紙税を課税文書の作成の時までに納付しなかった場合には、その納付しなかった印紙税の額とその2倍に相当する金額との合計額、すなわち当初に納付すべき印紙税の額の3倍に相当する過怠税が徴収されることになります。

ただし、調査を受ける前に、自主的に不納付を申し出たときは1.1倍に軽減されます。

また、「はり付けた」印紙を所定の方法によって消印しなかった場合には、消印されていない印紙の額面に相当する金額の過怠税が徴収されることになります。

なお、過怠税は、その全額が法人税の損金や所得税の必要経費には算入されませんのでご注意ください。

(印法20)

なお、印紙税がかかるケースというのは領収書だけではありませんので、過怠税の大きさは知識として知っておいて頂き、印紙税の存在を意識して業務をして頂けるようにお願いしたいと思います。

3−6−2.クレジットカード決済の場合の印紙税

クレジットカードで決済した場合には、印紙税はかかりません。金銭の受領がないので印紙税法に定める17号文章には該当しないからです。

印紙税の場合、実態ではなく書類の形式に応じて課税しますので、単にクレジットカードで決済したという事実だけではなく、領収書に「その旨」を記載する必要があります。質疑応答事例に書いています。

クレジット販売の場合の領収書

【照会要旨】

当社では、クレジットカードで買物をしたお客様に、クレジット利用伝票(お客様控)のほか、お客様の要望により、領収書を作成交付しています。この領収書には、印紙を貼付する必要があるのでしょうか。【回答要旨】

第17号の1文書(売上代金に係る金銭又は有価証券の受取書)は、金銭又は有価証券の受領事実を証明する目的で作成されるものです。ご質問のように、クレジット販売の場合には、信用取引により商品を引き渡すものであり、その際の領収書であっても金銭又は有価証券の受領事実がありませんから、表題が「領収書」となっていても、第17号の1文書には該当しません。 なお、クレジットカード利用の場合であっても、その旨を「領収書」に記載しないと、第17号の1文書に該当することになります。

【関係法令通達】

印紙税法基本通達別表第一 第17号文書の1

印紙税法には、「その旨」の記載が書いてないと印紙税がかかるとは定められていません。しかし、印紙税だけは、実際にクレジットカード払いかどうかという実態をみることなく、形式的に判断することになります。その旨の記載がないとペナルティーがあるということを、あなただけでなく、領収書を発行するスタッフにもしっかりと教えておく必要があります。

3−7.受領金額の内訳(本体価格と消費税額)を記載する

印紙税は、3−6の税額表のとおり、領収書に記載された金額に対して税額が定められています。

しかし、消費税の取扱については特別の配慮がなされています。というのも消費税込みの金額に印紙税を課すということは二重課税という問題があるからです。

とはいえ、税込金額しか領収書に記載されていない場合には、税込金額を基準にして印紙税額を決めるしかありません。金銭の受領した金額は税込金額になる以上、領収書に税込金額を書くことは絶対必要です。となると、どこかにその内訳となる本体価格と消費税額を記載して、印紙税額を軽減する措置が必要になるということです。それを書くのがこの内訳の欄ということになります。

例えば、税込52,920円の商品を売ったとします(以下、全て消費税率8%を前提としています)。

これしか領収書に書いていないと印紙税は200円かかります。

しかし、「税抜金額49,000円、消費税3,920円」と内訳が書いてあると、本体価格が5万円未満なので収入印紙を貼る必要はなくなるのです。

上記を含め、次の様な書き方の場合に印紙税の節税が出来ます。

- 税抜金額49,000円、消費税3,920円

- 税抜金額49,000円(税込52,920円)

- 52,920円(内消費税3,920円)

しかし、以下のような書き方の場合、消費税込みの金額で印紙税の貼付の有無を判定しなければならなくなり、このケースだと200円の収入印紙を貼る必要があります。

- 52,920円

- 52,920円(税込)

- 52,920円(消費税含む)

仮にフォーマットに内訳を書く欄が用意されていない場合でも、自分で余白に内訳を書くようにしましょう。

No.6925 消費税等と印紙税[平成26年4月1日現在法令等]

建築工事などの請負契約書や、商品などの販売代金を受取ったときに作成する売上代金の受取書などは、その文書の記載金額に応じて印紙税が課税されます。

この「記載金額」は、消費税及び地方消費税の額(以下「消費税額等」といいます。)を含んだ金額とされますが、次の文書については、消費税額等を区分して記載している場合、又は、税込価格及び税抜価格が記載されていることにより、その取引に当たって課される消費税額等が明らかである場合には、記載金額に消費税額等を含めないこととしています。 ただし、酒税や揮発油税などの個別消費税については、この取扱いは適用されません。

(1) 第1号文書(不動産の譲渡等に関する契約書)

(2) 第2号文書(請負に関する契約書)

(3) 第17号文書(金銭又は有価証券の受取書)

(注1) 「消費税額等を区分して記載している」とは、例えば、以下のような記載方法をいいます。

イ 請負金額 1,080万円(税抜価格 1,000万円 消費税額等 80万円)

ロ 請負金額 1,080万円(うち消費税等 80万円)

ハ 請負金額 1,000万円 消費税額等 80万円 合計 1,080万円

(注2) 上記の「第1号文書」などは、印紙税法別表第1の課税物件表の課税物件欄に掲げる文書をいいます。

(印法別表第1、平元. 3間消3-2)

3−7−1.債権債務を相殺する場合の印紙税の額

取引先に対する債務(支払わなければならない金額)がある場合、相殺して済ませることがあります。

全額相殺する場合は、実際に金銭や有価証券の受領事実がないので、印紙を貼らなくても良いことになります。しかし、領収書上できちんと「債権債務を相殺した」旨の記載がないと、金銭の受領がないことが確認できないので、印紙税の対象となってしまいます。ここでも形式主義の壁と戦わなければならないのです。

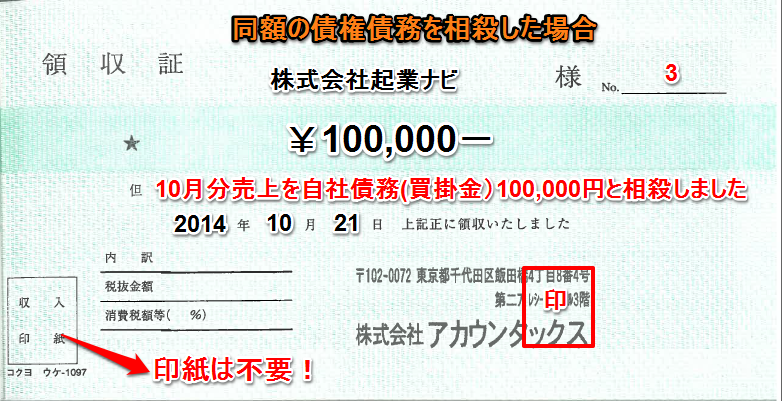

【売掛金10万円、買掛金10万円(いずれも税込)の債権債務を全額相殺した場合の領収書】

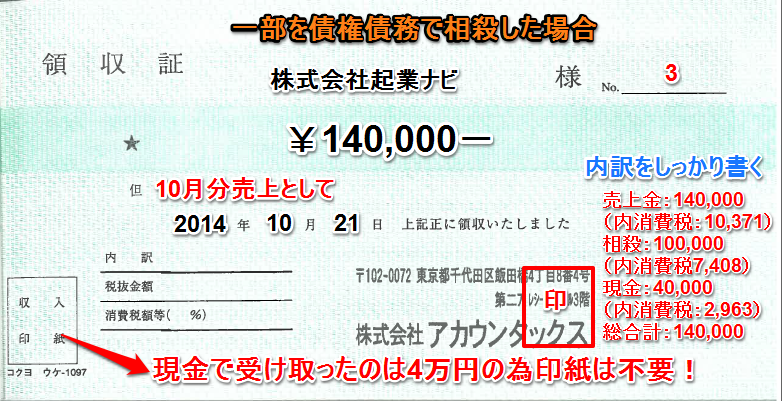

また、一部金額を相殺し、残りを金銭等で受領した「一部相殺の領収書」については、相殺した金額が明らかにすることで、実際に金銭等で受領した金額のみで印紙税の判定をすればよいことになります。

【売掛金14万円を買掛金10万円(いずれも税込)と相殺し、残りを現金で受け取った場合】

このサンプル通りでなくても、とにかく相殺後に受領した金額を明確にすることが重要です。

No.7126 相殺した場合の領収書[平成26年4月1日現在法令等]

第17号文書に掲げる金銭又は有価証券の受取書とは、金銭又は有価証券の引渡しを受けた者が、その受領事実を証明するために作成してその引渡者に交付する証拠証書をいうものとされています。

ところで、一般に債権と債務を相殺した場合において、その事実を証明する方法として領収書を作成することがあります。この領収書は、領収書としての表示がなされていますが、現実には金銭又は有価証券の受領事実はないのですから印紙税法上の受取書には該当しません。

しかし、たとえ相殺の事実を証明するために作成される領収書であってもその事実が文書上明らかでないときには、その領収書は文書上は金銭又は有価証券の受領事実を証明しているとみられますので、印紙税法上の受取書に該当することになります。

なお、一部の金額については相殺とし、残りの金額を金銭等で受領したことの文書(いわゆる「一部相殺の領収証」)は、その相殺に係るものであることが明らかにされている金額については受取金額には当たらないものとして取り扱われることになります。

(印基通別表第一第17文書の20)

3−8.領収書発行側の住所及び名称の記入と押印

最後に、領収書発行側(代金を受け取った側)の住所・名称を記入しましょう。こちらは手書きによるものではなく、社判を押すという対応でも大丈夫です。

さらにその上から、会社の印鑑を押すことが多いです。この際に利用するのが「角印」と呼ばれる四角い印鑑です。

設立3点セット!という名称で売られている印鑑セットに、必ず入っているやつです。角印は印鑑登録するような正式なものではありませんが、こうした時に利用するために設立3点セットに含まれているのです。

4.領収書を間違えた場合の対処法

領収書の間違えパターン別対処法をご紹介しましょう。

4−1.領収書の書き損じの場合

領収書を書き損じた場合の対処法は次のようにしてください。

4−1−1.単票式の場合

ポイ!するしかありません。

4−1−2.複写式の場合

3−1で説明したとおり、複写式の領収書は連番管理をしています。

したがって、書き損じた場合も破り捨てることはせず、そのまま領収書綴りに付けっぱなしにするのがルールです。

本当に付けっぱなしだと扱い難いということもあろうかと思います。

その場合は、控えと領収書とをホチキス止めして、そのまま領収書綴りの中に残して下さい。

書き損じも管理上は重要な証拠になりますので、間違えないようにして下さい。

4−2.収入印紙の貼り忘れ

発行した領収書に収入印紙を貼り忘れてしまった場合でも、領収書自体は証明書としては有効ですが、印紙税は不納付の状態になります。

不納付の状態が税務調査で判明すると、本来の印紙税額+その2倍に相当する金額の過怠税が課され、かつ、損金不算入になることは、3−6−1でご案内したとおりです。

例えば、5万円超100万円以下の領収書に印紙を貼り忘れてしまった場合、きちんと貼っておけば200円ですむところ、600円支払い、さらにはその600円が損金不算入になるのです。

この記事を読んで確認したところ、収入印紙の貼り忘れがあることが判明したら、税務調査を受ける前に、自主的に税務署に申し出をして印紙税を納めると過怠税は1.1倍に軽減されます。上記の例でいうと220円で良いということです。

自主的に申し出る場合には、印紙税不納付事実申出書の提出が必要になります。

4−3.収入印紙を貼って消印をしたあとに書き損じに気が付いた場合

収入印紙を貼ってしまった後に書き損じを見つけた場合、若しくは金額を間違えて印紙を貼ってしまった場合は、税務署に印紙税過誤納[確認申請・充当請求]申請書を提出して印紙税額を還付してもらうことができます。

注意点は、貼ってしまった収入印紙を領収書から切り離さないことです。剥がすと還付が受けられなくなります。書き損じの領収書はつづりから切り離さないと先ほど書きました。したがって、収入印紙を間違えた場合には、領収その綴りを税務署の窓口に直接持っていかなければいけなくなるということです。収入印紙は、記入した領収書の内容をいま一度確認した最後の段階で貼るようにした方が良いでしょう。

No.7130 誤って納付した印紙税の還付[平成26年4月1日現在法令等]

契約書や領収証などの印紙税の課税文書に誤って過大に収入印紙を貼り付けてしまったような場合には、印紙税の過誤納金として還付の対象となる場合があります。

【還付の対象となるもの】

1.請負契約書や領収書などの印紙税の課税文書に貼り付けた収入印紙が過大となっているもの

2.委任契約書などの印紙税の課税文書に該当しない文書を印紙税の課税文書と誤認して収入印紙を貼り付けてしまったもの

3.印紙税の課税文書の用紙に収入印紙を貼り付けたものの、使用する見込みのなくなったものなお、収入印紙は、印紙税の納付のみでなく、登録免許税や国への手数料の納付などにも使用されています。したがって、例えば、登録免許税や特許手数料を納付するために収入印紙を貼り付けたような場合には、たとえ誤って貼り付けたものであっても印紙税法による還付の対象とはなりません。

印紙税法による還付を受ける場合には、税務署に用意してある「印紙税過誤納確認申請書」に必要事項を記入のうえ、納税地の税務署長に提出してください。この場合の納税地は、文書の種類や記載内容などによってそれぞれ異なる場合がありますのでご注意ください。なお、申請に当たっては、印紙税が過誤納となっている文書と印鑑、法人の場合は代表者印が必要となります。

還付される税金は、銀行口座振込あるいは郵便局を通じての送金となるため、還付金を受け取るまでに若干の日数がかかりますのでご了承ください。(印法14、印令14、印基通115)

4−4.収入印紙を間違って購入してしまった場合

また、間違った金額の収入印紙を購入してしまった場合は、未使用の状態である限り郵便局で1枚5円の手数料はかかりますが、他の額面の収入印紙と交換してもらうことができます。ただし、現金化はできません。

先ほどのNo.7130の続き

(注)収入印紙の交換制度(郵便局)

汚損し又はき損されていない収入印紙は、最寄りの郵便局で他の額面の収入印紙と交換することができます。

この場合、郵便局に提出する収入印紙1枚につき5円の手数料がかかります。

なお、収入印紙を現金に交換することはできませんのでご注意ください。

領収書のケースとは離れますが、明らかに課税文書でないものに貼り付けた場合にも交換をしてもらえます。注意点は、還付の場合と同様で、貼ってしまった印紙を文書から切り離さないことです。注意して下さい。

5.領収書の再発行

領収書は、金銭の授受を確認するための書類です。逆にいえば金銭の授受を伴わない領収書のやり取りはありえません。

しかし、お客様から領収書の再発行を求められた場合、断りづらいということもあると思います。

その場合は「再発行」とハッキリと明記した領収書を再発行しましょう。

再発行の場合でも、印紙の貼付は必要です。その分、あなたの会社で印紙税の負担が増えることになります。ビジネスマンとしては、その当たりのところも踏まえて、領収書を無くさないようにしたいところです。

6.領収書の保管

領収書の控えは、保管しておかなければなりません。

2011年12月の税制改正により、青色申告書を提出した事業年度の欠損金の繰越年数が9年に延長されたため、平成20年4月1日以後に終了した事業年度に欠損金がある場合は9年間の保存が必要です。

帳簿の保存期間を定める法人税法施行規則59条1項では7年と定められています。

第五十九条 青色申告法人は、次に掲げる帳簿書類を整理し、起算日から七年間、これを納税地(第三号に掲げる書類にあつては、当該納税地又は同号の取引に係る国内の事務所、事業所その他これらに準ずるものの所在地)に保存しなければならない。

一 第五十四条(取引に関する帳簿及び記載事項)に規定する帳簿並びに当該青色申告法人(次項に規定するものを除く。)の資産、負債及び資本に影響を及ぼす一切の取引に関して作成されたその他の帳簿

二 棚卸表、貸借対照表及び損益計算書並びに決算に関して作成されたその他の書類

三 取引に関して、相手方から受け取つた注文書、契約書、送り状、領収書、見積書その他これらに準ずる書類及び自己の作成したこれらの書類でその写しのあるものはその写し

しかし、2011年12月の税制改正で繰越欠損金の繰越期間が9年に延長され、それが認められる要件として帳簿書類の保存要件が定められていることから、実質的に9年に延長されたということになっています。

(青色申告書を提出した事業年度の欠損金の繰越し)

第五十七条 内国法人の各事業年度開始の日前九年以内に開始した事業年度において生じた欠損金額(省略)がある場合には、当該欠損金額に相当する金額は、当該各事業年度の所得の金額の計算上、損金の額に算入する。(以下、省略)

(2項から9項省略)

10 第一項の規定は、同項の内国法人が欠損金額(省略)の生じた事業年度について青色申告書である確定申告書を提出し、かつ、その後において連続して確定申告書を提出している場合(省略)であつて欠損金額の生じた事業年度に係る帳簿書類を財務省令で定めるところにより保存している場合に限り、適用する。

7.まとめ

最後まで読んで頂き、ありがとうございました。

領収書の書き方の記事なんてすぐ書けると思い書き始めましたが、凄く時間がかかりました。

領収書は現金同等物だと冒頭に書きましたが、それ故に、様々な論点があるということに気づかされました。

現金の管理というのは非常に煩雑で労力のかかることだなと改めて思いました。

最近は、スマートフォンをカード決済の端末に利用できるなど、現金を扱わなくても取引が出来るインフラが整っています。領収書も電子的に提供すれば印紙税はかかりません。

こうした煩わしいことを回避するという意味では、根本的に現金を排除していくということが必要だなと改めて思います。

最後に、こうしたカード決済サービスを幾つかご紹介して、この記事の締めくくりにしたいと思います。

【スクエア】

Square – iPhone、Android、iPadでクレジットカード決済。

初めてスマホでカード決済を実現した会社です。

【コイニー】

Coiney(コイニー)- お店のカード決済をスマホでかんたんに

セゾンカードが出資している日本の会社です。

山口 真導

最新記事 by 山口 真導 (全て見る)

- 全ての起業家に捧ぐ!法人税の全節税手法62とその手順【2023年版】 - 2023年10月16日

- ランサーズとクラウドワークスを利用する場合の源泉所得税の徴収について - 2022年2月23日

- オーナー社長のための内部留保の5つのポイント - 2021年11月25日