ETCって便利ですよね。

「ETCを利用する場合、領収書ってどうなりますか?」

よく質問される内容です。

ネットで利用証明書をとって保存して下さい。というのがお決まりの回答でした。

ところが、調べてみると、利用証明書は必ずしも領収書と言い切れるものではないようです。

ETCと領収書の奇妙な関係についてご紹介しつつ、ETCの領収書問題にどう対処するかについて書いてみたいと思います。

Contents

0.この記事に関するおことわり

ETCを利用するのは、なんと言っても、運送業者さんやタクシー会社さんだと思います。しかし、この記事は運送業者の方向けの記事ではなく、一般の事業者さんが(原価ではなく)経費としてETCを使って高速道路料金を支払う場合の取扱について書いていきたいと思います。

なお、この記事は完全なる私見です。調べてみて驚いたのですが、道路会社のETCカードのFAQには国税庁の質疑応答事例と違う見解が書いてあります(のちほど、「3.ETCカードの領収書がややこしい理由」でご紹介します。)。こういう状況ですので、確固たる理由をつけて説明できる状態にないことをお許し下さい。堅い云い方で恐縮ですが、この意見に沿った処理で発生するいかなる損害についても責任を負いかねますのでご了承下さい。

1.結論

最初に私なりの結論を書きます。

ETCの利用証明書は、領収書の代わりにせざるを得ないものですので入手し保管して下さい。

おそらく、ETCを利用している多くの方が、そもそも利用証明書ってなんだよ!って感じだと思います(それについても後ほどご説明します)。

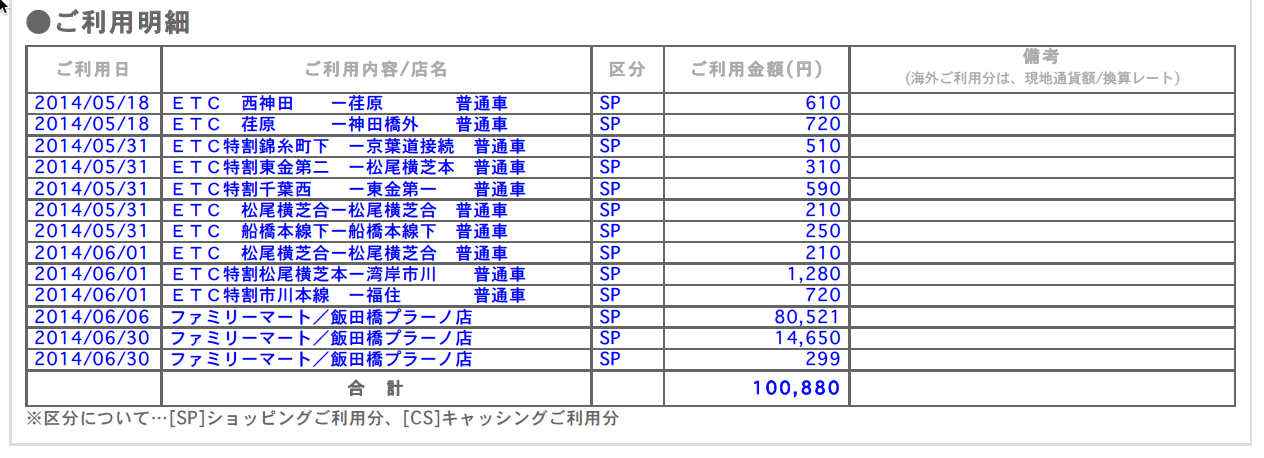

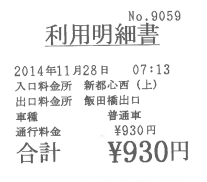

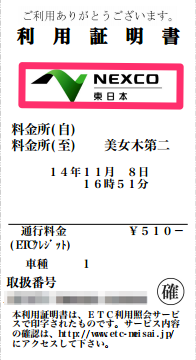

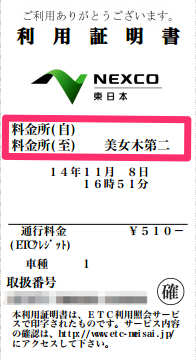

【利用証明書の写真を挿入】

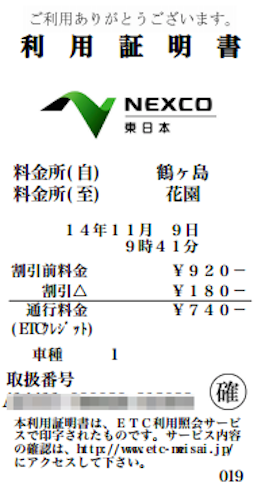

推測ですが、クレジットカード会社から毎月送られてくる請求明細を根拠に処理されているのではないでしょうか。(下記の画像では、カード会社は「ご利用明細」という名称を利用していますが、国税庁の質疑応答事例上の言葉を使うと「請求明細」に該当します。質疑応答事例については3−3に記載しています。)

クレジットカードの請求明細には、確かに、上記のとおりETCカードでどこからどこまで高速道路路を利用したのか、その日付とその金額が記載されています。

しかし、このカード利用明細は、カード会社が発行したものであって、料金を徴収する立場の高速道路の事業者(以下、道路会社)が発行したものではありません。(詳細は、「3−3.クレジットカードの請求明細はダメ」をご覧下さい。)

高速道路の事業者は、「利用証明書」という書類を発行するだけで、「領収書」という名前の書類は出さないのです。

2.利用証明書の取り方

ちょっと待った。利用証明書なんてもらったことない。そういう人の方が圧倒的に多いと思います。

しかし、私の言うとおりに、領収書の代わりにしようということになれば、利用証明書を入手して頂く必要があります。

ここでは、その入手の方法についてご紹介したいと思います。

2−1.料金所でもらう

バカバカしくて笑えない話ですが、ETCを利用しているにも関わらず、一般レーンで料金所で一次停止をすれば利用証明書を入手することが出来ます。

料金所でETCレーンを利用せずに有人の一般レーンを利用し、ETCの端末からカードを引き出して係員に渡すと、言わなくても利用証明書を出してくれるのです。

何のためのETCカードでしょうか。しかし、これは事実です。

本当に滑稽な話です。

ヤフー知恵袋なんかで見ると、一般レーンで出る場合に割引料金を適用してくれない係員の人もいるようなので、注意して下さい。バカ高い利用証明書になってしまいかねません。

2−2.インターネットで利用証明書のPDFデータを入手する

さすがに料金所で停止してまで利用証明書をもらうのはETCの意味がないということで、インターネット上で利用証明書のPDFデータが入手出来るようになっています。

「ETC利用照会サービス」といいます。

せっかくETCを付けているのですから、料金所はETCレーンを颯爽と通過したいものです。そういう多くの方にオススメの方法です。

ETC利用照会サービスには非登録型と登録型の2種類があります。オススメは登録型なのですが、登録するということは情報漏洩のリスクが高まるということです。奥様に内緒でETCを利用されている方はご注意下さい。

2−2−1.ETC利用紹介サービス(非登録型)

非登録型のサービスは、車両番号やETCカードの情報を登録せずに利用証明書を入手できるサービスです。

登録しない分、過去62日分(=2ヶ月分)しか保存されない仕様になっています。

決算の時や確定申告の時に1年分まとめてデータを取りだそうとしても、3ヶ月以上前のデータは消えてしまっています。こちらを利用する場合には、このことを忘れないようにして下さい。ETCの利用が多い方は毎月決まった日(月初、月末)にデータを取り出すことに決めておいた方が良いと思います。

2−2−2.ETC利用照会サービス(登録型)

登録形のサービスは、 次の情報を登録する必要があります。

- パソコンのメールアドレス

- ETCカード番号

- ETC無線走行された年月日

- 車載器管理番号

- 車両番号(ナンバー下4桁)

このうち、一番厄介なのは3だと思います。ここはカードの請求書を手許においておくと入力しやすいと思います。過去15ヶ月のうちにETCを利用した日付を入れる仕様になっています。

こちらのサービスは、データの保存期間を15ヶ月にしてくれています。確定申告の時に思い出してデータを取り出す際に、確定申告の期限である3月15日時点でも、前年度の1月1日以降12月31日までの利用履歴を取り出すことが出来ます。

上記5つの情報を登録するに足るサービスだと思います。

2−3.印刷機を買う。サービスエリア(SA)で印刷する。

こちらは参考情報です。あなたが運送業者やタクシー業者並に高速道路を利用されるということでしたら印刷機の購入を検討されても良いでしょう。

また、頻繁に高速道路を利用するのであれば、サービスエリア(SA)に設置されている印刷機で印刷することも出来るようです。しかし、SAの印刷機を利用すると利用「明細」書というタイトルで出力されます。

推測ですが、ETCカードの中のデータを印刷しているだけであって、道路会社が利用を証明しているわけではない、という主張ではないかと思います。この推測が当たっているとしたら、利用者側としたら余りうれしくない拘りですね。

3.ETCカードの領収書がややこしい理由

ETCカードの領収書がややこしい理由について知ると、領収書にまつわるルールの理解が深まります。

ここから先は、話のネタくらいに考えて気楽に読んで頂ければと思います。

3−1.利用証明書に関する道路会社の考え方について

まずは、道路会社がこの件をどう考えているのかを把握していきましょう。(Yahoo知恵袋に『「利用証明書が証憑になる」とETC利用照会サービスのページに書いてあった』という記述を発見したのですが、私は見つけられませんでした。もし、ご存じの方がいらっしゃいましたらご連絡頂けると幸いです。)

3−1−1.ETC利用照会サービスのFAQ

ETC利用サービスのFAQに次のような記載がありました。(別のページにも同様のFAQの記載があります。)

Q24この利用証明書は、領収書となるのか?

領収書は、現金の授受を証明する書類として発行するものですので、お客様と道路事業者の間には、直接の現金授受の事実はないことから、道路事業者は領収書を発行する立場にはなく、クレジット会社等からの明細請求書などがお客様にとっての正式な領収書となります。なお、商取引上、本サービスにより印刷される利用証明書を有効とするかどうかは、お客様それぞれの合意事項となりますので、お客様ご自身でご確認ください。

後ほど3−2でご紹介しますが、クレジット会社等からの明細請求書は、国税庁のホームページで領収書にはならないとハッキリ書いてあります。ETCだけは特別扱いになるのであれば、国税庁との調整をお願いしたいところです。

しかし、一方で、利用証明書が領収書かどうかは「お客様それぞれの合意事項となります」と書いてあります。領収書かどうかはお客様が決めれば良いという意味なのでしょうか?だったら消費税法が要件を定める必要すらありません。

道路会社は国土交通省の傘を着て、国税庁に対して真っ向独自の主張をぶつけているようです。我々利用者であり納税者にとっては迷惑な話です。

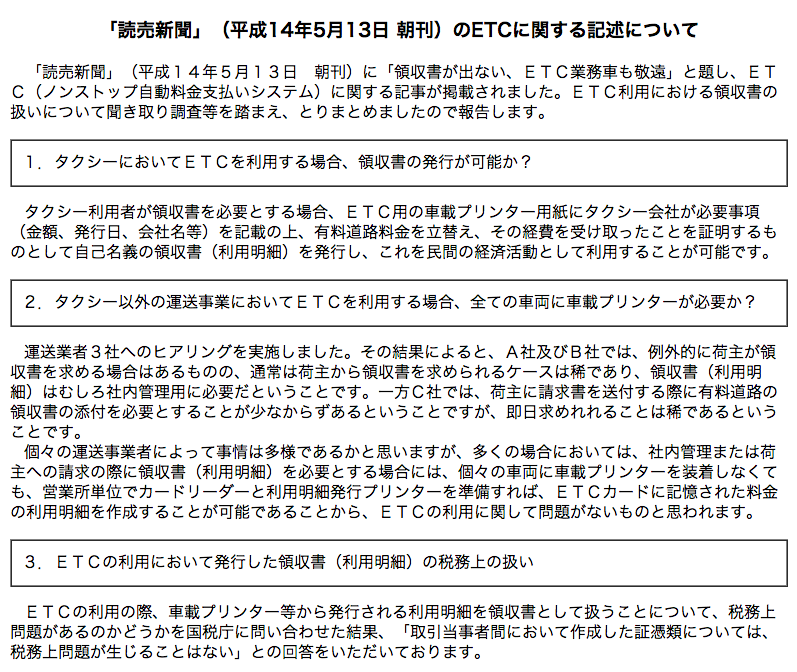

3−1−2.読売新聞(平成14年5月13日朝刊)のETCに関する記述について

今回調べてみて初めて発見したのですが、同様の議論がETCの開始直後にあったようです。

「読売新聞」(平成14年5月13日 朝刊)のETCに関する記述について

上記のうち、最後の3番が今回の記事との関連性が高い質問です。

3.ETCの利用において発行した領収書(利用明細)の税務上の扱い

ETCの利用の際、車載プリンター等から発行される利用明細を領収書として扱うことについて、税務上問題があるのかどうかを国税庁に問い合わせた結果、「取引当事者間において作成した証憑類については、税務上問題が生じることはない」との回答をいただいております。

読売新聞の該当する記事を読んだわけではないので、この記述のみで判断するしかありませんが、少なくともタクシーなどが、車載プリンターから領収書を出してタクシー代と一緒に高速料金ももらうのであれば、税務上の問題はないと、国税庁のどこかに問い合わせて回答を得たということのようです。こちらの内容は、今回のように、あなたがETCを直接利用した場合ではなく、道路会社とあなたの間にタクシー会社などが入った場合、あなたがタクシー会社が印刷した領収書をもらえば、それはETCの領収書としても有効だということです。

しかし、道路会社が領収書と言っているから領収書だというのでは納税者としては心許ないので、できれば国税庁のどこに問い合わせたのか書いて欲しいところです。あるいは国税庁に意見照会をして頂き、国税庁のホームページにその回答が掲載されるように段取りをして頂けると助かります。われわれETC利用者の利便性の向上に繋がりますので、是非、お願いしたいところです。

3−2.クレジットカード払いの時に領収書はあり得るのか?

このETCカードの領収書問題を浮き彫りにするためには、クレジットカードで代金を決済した時に領収書を作成する必要があるのか?ということを、まず考える必要があります。

クレジットカードで代金を決済するいうことは、消費税法の表現を借りれば(支払側の)事業者が、役務提供を行う事業者(=代金を受け取る側)に対して直接支払をせず、クレジットカード会社が(支払側の)事業者に代わって、役務提供を行う事業者(=代金を受け取る側)に対して支払を行うと同時に、(支払側の)事業者からその代金を回収するという仕組みです。

この役務提供を行う側(=代金を受け取る側)は金銭を(支払側の)事業者から受け取っていないので、領収書を発行する必要はないという考え方は、実は正しいのです。

しかし、消費税法第30条第9項は、条文に定めた要件を満たした領収書がある場合にだけ、(支払側の)事業者がその代金に含まれる消費税を控除出来るという風に定めていますので、領収書がない状態というのは、消費税の控除が出来ない=支払った消費税分の損をするということになってしまいます。

(1項から6項までは省略)

7 第一項の規定は、事業者が当該課税期間の課税仕入れ等の税額の控除に係る帳簿及び請求書等(同項に規定する課税仕入れに係る支払対価の額の合計額が少額である場合その他の政令で定める場合における当該課税仕入れ等の税額については、帳簿)を保存しない場合には、当該保存がない課税仕入れ又は課税貨物に係る課税仕入れ等の税額については、適用しない。ただし、災害その他やむを得ない事情により、当該保存をすることができなかつたことを当該事業者において証明した場合は、この限りでない。

(8項省略)

9 第七項に規定する請求書等とは、次に掲げる書類をいう。

一 事業者に対し課税資産の譲渡等(省略)を行う他の事業者(省略)が、当該課税資産の譲渡等につき当該事業者に交付する請求書、納品書その他これらに類する書類で次に掲げる事項(当該課税資産の譲渡等が小売業その他の政令で定める事業に係るものである場合には、イからニまでに掲げる事項)が記載されているもの

イ 書類の作成者の氏名又は名称

ロ 課税資産の譲渡等を行つた年月日(省略)

ハ 課税資産の譲渡等に係る資産又は役務の内容

ニ 課税資産の譲渡等の対価の額(省略)

ホ 書類の交付を受ける当該事業者の氏名又は名称(以下、省略)

つまり、領収書のやり取りというのは、どちらかというと支払側の事業者の消費税額の控除の問題なのであって、代金を受け取る側(ETCの場合は道路会社)の問題ではないのです。

そうした事情を理解したうえで、通常の商取引においては、お客様である支払側の利便性を考えて、役務提供を行う側(=代金を受け取る側)が、「折れて」クレジットカードによる決済であっても領収書を発行するという実務が行われているという実状があります。

しかし、道路公団等にはこの理屈はどうやら通用しなかったようです。他に並行して高速道路が走っているなら、領収書を出してくれる高速道路を選択すれば良いのですが、生憎、そういう風にはなっていません。 困ったものです。

3−3. クレジットカードの請求明細はダメ

専門業者以外の私達が利用するETCカードは、通常クレジットカードに附帯のETCカードなので、毎月カードの請求書がご自宅に送られてきていることでしょう。(法人カードなら会社に送られてくるでしょう。)

しかし、下記のとおり、カードの請求明細は、1.結論のところで書いたとおり、カード会社が発行したものであって、最終的に代金を受け取る道路公団等が発行したものではないので、領収書の代わりにはならないというのが税務署の見解です。

カード会社からの請求明細書

【照会要旨】

法人カードを利用している場合には、カード会社から一定期間ごとに請求明細書が交付されますが、この請求明細書は消費税法第30条第9項《仕入税額控除に係る請求書等の記載事項》に規定する請求書等に該当するのでしょうか。

【回答要旨】

クレジットカード会社がそのカードの利用者に交付する請求明細書等は、そのカード利用者である事業者に対して課税資産の譲渡等を行った他の事業者が作成・交付した書類ではありませんから、消費税法第30条第9項に規定する請求書等には該当しません。 しかし、クレジットカードサービスを利用した時には、利用者に対して課税資産の譲渡等を行った他の事業者が、「ご利用明細」等を発行しているのが通常です。 この「ご利用明細」等には、1その書類の作成者の氏名又は名称、2課税資産の譲渡等を行った年月日、3課税資産の譲渡等に係る資産又は役務の内容、4課税資産の譲渡等の対価の額、5その書類の交付を受ける者の氏名又は名称が記載されていることが一般的であり、そのような書類であれば消費税法第30条第9項に規定する請求書等に該当することになります。

【関係法令通達】

消費税法第30条第7項、第9項

上記の質疑応答事例のクレジットカード 会社の「請求明細書等」というのは、毎月カード会社から送られてくる請求書(引落額の一覧表)のことで、これは根拠書類として認めないことがハッキリとかかれています。理由は、「課税資産の譲渡等をおこなった事業者」ではなく、クレジットカード会社が発行した書類ということであり、消費税法30条第9項の本文に記載の条件を満たさないのです。

この点、3−1でご紹介したETC照会サービスのFAQの回答は、国税庁の見解とは全く異なるのです。当然、課税を担当しているのは国税庁ですので、ETC照会サービスのFAQになんと書いてあろうが、我々納税者は国税庁の考え方の方を優先して考えるしかありません。

3−4.クレジットカードの利用控えが出ない。出せない。

上記の質疑応答事例を読むと、クレジットカードの「ご利用明細」等であれば領収書の代わりになると記載があります。

【クレジットカードのご利用明細の例】

しかし、ETCカードの場合は、ご利用明細すらもらえません。

一般レーンで停止して料金を払った場合やネットで入手した場合に手に入るものも領収書ではなく「利用証明書」という何の書類だか判らないものなのです。

独自のタイトルではなく、「クレジットカードのご利用明細」として印刷してくれたら万事解決するにも関わらず、「利用証明書」という独自の道を歩んだのです。

この辺、本当は仕組みとして重要な理由が隠されているのでしょう。もしかしたら法律上の根拠もあるのかもしれません。まさかシステムの仕様を検討する際に領収書のことを考えなかったということはないと思うからです。

私の力ではこれ以上調べることが出来ませんでした。どなたか詳しい方に教えて頂いたら加筆・修正したいと思います。

3−4.利用証明書は本当に領収書として認められないのか確認してみる

このままでは問題に決着が付きません。

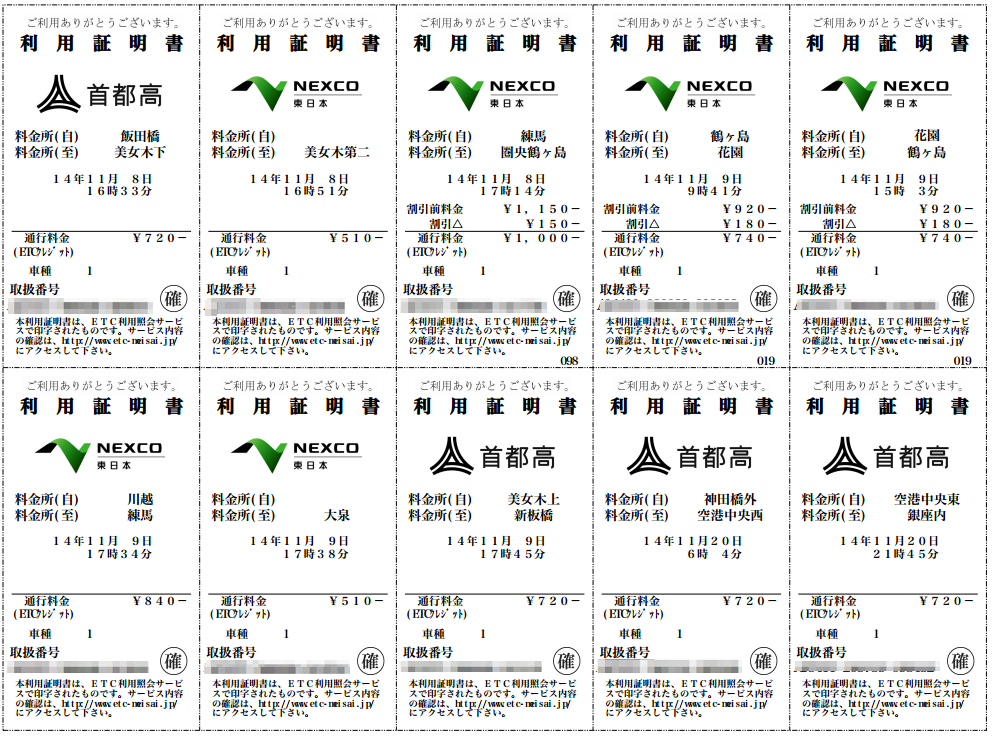

仕方が無いので、ここでETCの利用証明書が、先ほどご紹介した消費税法30条9項の要件を満たしているかを一つ一つ検討してみたいと思います。

3−4−1.書類の作成者の氏名又は名称

正式名称が記載されていないですね。しかし、誰が発行したものかどうかの判別がつかないということはありません。

こんな独自路線に進まず、小さくても良いので正式名称を入れてもらえると助かります。

ちなみに、それぞれ利用証明書の表記(=通称)と正式名称の関係は次のとおりです。

NEXCO東日本→東日本高速道路株式会社

NEXCO中日本→中日本高速道路株式会社

NEXCO西日本→西日本高速道路株式会社

3−4−2.課税資産の譲渡等を行つた年月日

これはハッキリ書いてあります。時間まで書いてある親切さですね。

3−4−3.課税資産の譲渡等に係る資産又は役務の内容

これも記載済みですね。

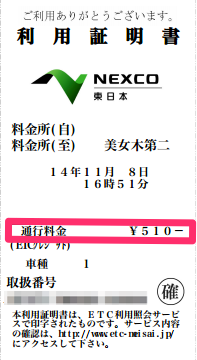

3−4−4.課税資産の譲渡等の対価の額

こちらもバッチリ書いてあります。

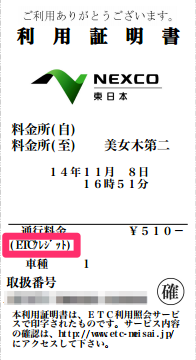

3−4−5.書類の交付を受ける当該事業者の氏名又は名称

あ!これですね。確かに領収書を受け取る側の私達の氏名又は名称が記載されていません。

なるほど、だから領収書じゃないんだな?・・・・・ん?あれ??そういうことだとレシートは領収書として不適格という話になりますね。なんかマズいことになってきた、、、と心配する必要はありません。

先ほどご紹介した消費税法30条9項一号の本文をもう一度ご紹介します。

9 第七項に規定する請求書等とは、次に掲げる書類をいう。

一 事業者に対し課税資産の譲渡等(省略)を行う他の事業者(省略)が、当該課税資産の譲渡等につき当該事業者に交付する請求書、納品書その他これらに類する書類で次に掲げる事項(当該課税資産の譲渡等が小売業その他の政令で定める事業に係るものである場合には、イからニまでに掲げる事項)が記載されているもの

ちゃんと、「小売業その他の政令で定める事業」にかかるものの場合はホが不要と書いてあるのです。

各道路会社がこの「小売業その他の政令で定める事業」に含まれるかどうかを条文で確認してみましょう。

(課税仕入れ等の税額の控除に係る帳簿等の記載事項等)第四十九条

(1項から3項省略)

4 法第三十条第九項第一号 に規定する政令で定める事業は、次に掲げる事業とする。

一 小売業、飲食店業、写真業及び旅行業

二 道路運送法 (昭和二十六年法律第百八十三号)第三条第一号 ハ(種類)に規定する一般乗用旅客自動車運送事業(当該一般乗用旅客自動車運送事業として行う旅客の運送の引受けが営業所のみにおいて行われるものとして同法第九条の三第一項 (一般乗用旅客自動車運送事業の運賃及び料金)の国土交通大臣の認可を受けた運賃及び料金が適用されるものを除く。)

三 駐車場業(不特定かつ多数の者に自動車その他の車両の駐車のための場所を提供するものに限る。)

四 前三号に掲げる事業に準ずる事業で不特定かつ多数の者に資産の譲渡等を行うもの

このうち四号の「不特定かつ多数の者に資産の譲渡等を行うもの」に該当しないと考えるのは不自然かと思います。第3号の駐車場のレシートが領収書として認められるのにどうして利用証明書は領収書ではないのでしょうか。

3−4−6.領収書には印紙税がかかるから?かも。

一つ、道路会社が利用証明書は領収書ではないと頑なに主張する理由の一つとして考えられるのは、領収書ということになると印紙税がかかるという問題です。

最近は高速道路の料金も値下がりしましたので、印紙税の課税がなされる5万円以上の利用証明書というのは殆ど発行されないとは思いますが、ETCが導入された当時は、印紙税の免税点も3万円未満と低かったこともあり、印紙税の納税問題というのがあったのでは?と推測されます。

しかし、国税の質疑応答事例に、クレジットカードで決済した旨を書いてあれば印紙税の負担は回避できるということは公開されています。

クレジット販売の場合の領収書

【照会要旨】

当社では、クレジットカードで買物をしたお客様に、クレジット利用伝票(お客様控)のほか、お客様の要望により、領収書を作成交付しています。この領収書には、印紙を貼付する必要があるのでしょうか。【回答要旨】

第17号の1文書(売上代金に係る金銭又は有価証券の受取書)は、金銭又は有価証券の受領事実を証明する目的で作成されるものです。ご質問のように、クレジット販売の場合には、信用取引により商品を引き渡すものであり、その際の領収書であっても金銭又は有価証券の受領事実がありませんから、表題が「領収書」となっていても、第17号の1文書には該当しません。 なお、クレジットカード利用の場合であっても、その旨を「領収書」に記載しないと、第17号の1文書に該当することになります。

【関係法令通達】

印紙税法基本通達別表第一 第17号文書の1

つまり、利用証明書に、但し書きとして、「クレジットカードにより決済」という風に印字してもらえれば、印紙税の問題もクリアされて全てが解決するのです。

見てみると書いてあります(よね)!

どうして、これでも領収書ということを言わないのか?本当に不思議です。

4.まとめ

ここまでご紹介したとおり、ETCにまつわる領収書問題には、現在のところ絶対的結論はありません。

検討した結果は、上記のとおり99.9%領収書でした。それでもなお、領収書と言わない理由が分かれば、ハッキリとそれに対してコメント出来るのですが、それが何なのかは、私の不勉強ゆえ、解明することは出来ませんでした。

一つの事実は、領収書問題はあなたの問題であり、道路公団等の問題ではないということです。そして、領収書かどうかの判断はあなたでも道路公団でもなく国税庁(税務署)だということです。それがハッキリしない状態というのは、あなたはこの件に関して不安定な状態にあるということです。

しかし、実務ではここまで細かい議論がなされていないのも事実です。税務調査でETCの利用証明書が問題になったという話は、少なくとも私の耳には入ってきません。

そんな状態で私が国税庁に意見照会すると、この不安定の中の安定を脅かす愚行となる可能性すらあります。したがって、安易な国税当局への意見照会は差し控えるべきだと考えています。

現時点では、冒頭の結論に書いたとおり、利用証明書を入手しておくのが良さそうです。

利用証明書が領収書かどうかの議論はありますが、利用証明書を持っているということは保険にはなります。検討したとおり利用証明書は領収書といっても遜色ありません。また、これしか入手出来る資料はないという意味で、あなたの出来る最大の努力という意味でも、利用証明書を入手すること以上の問題回避の方法はないと考えることも出来ます。

国税庁としては、クレジットカード会社の請求明細は領収書に該当しないと言っている以上、ETC利用照会サービスのFAQの考え方を表立ってOKと表明することは出来ないでしょう。

一番良いのは、ETC側が、「利用証明書は領収書です」といってくれることです。それが出来ない理由を開示しているわけではありませんので、推測の域を出ませんが、利用証明書であって、領収書でもクレジットカードのご利用明細でもないと一度表明した以上、これを自己否定することが出来ないのかもしれません。真の理由は、今回解明出来ませんでした。私の実力不足です。すいません。

このように竹を割ったような話にならない消化不良の内容ではありますが、領収書とは何なのかを考える材料(=具体例)としては悪くない題材だと思いました。

一体、ETCの利用証明書は何なのか?正体を見破ることが出来ましたら、またご紹介したいと思います。

この記事の議論を別の角度から知りたいということがありましたら、下記の記事も、是非、ご覧下さい。

「領収書を貰い忘れても問題ナシ!レシートでも必ず経費として認められる根拠」

山口 真導

最新記事 by 山口 真導 (全て見る)

- 全ての起業家に捧ぐ!法人税の全節税手法62とその手順【2023年版】 - 2023年10月16日

- ランサーズとクラウドワークスを利用する場合の源泉所得税の徴収について - 2022年2月23日

- オーナー社長のための内部留保の5つのポイント - 2021年11月25日